Emplois industriels menacés par la crise énergétique, le MACF et l’IRA : une estimation

Résumé exécutif

Les entreprises industrielles se heurtent aujourd’hui, en France et en Europe, à trois menaces qu’elles ressentent comme complémentaires et qui ont toutes à voir avec la problématique de la décarbonation de l’industrie : le maintien à des prix durablement élevés de l’énergie en Europe, la mise en place prochaine du mécanisme d’ajustement carbone aux frontières de l’UE (et la suppression afférente des quotas gratuits d’émissions de CO2), et l’instauration d’aides aux entreprises particulièrement attractives aux États-Unis dans le cadre de l’Inflation Reduction Act. Le propos de ce document est d’estimer, de manière qualitative et quantitative, l’ampleur de chacune de ces menaces, traduite en emplois exposés, pour chacun des secteurs industriels français.

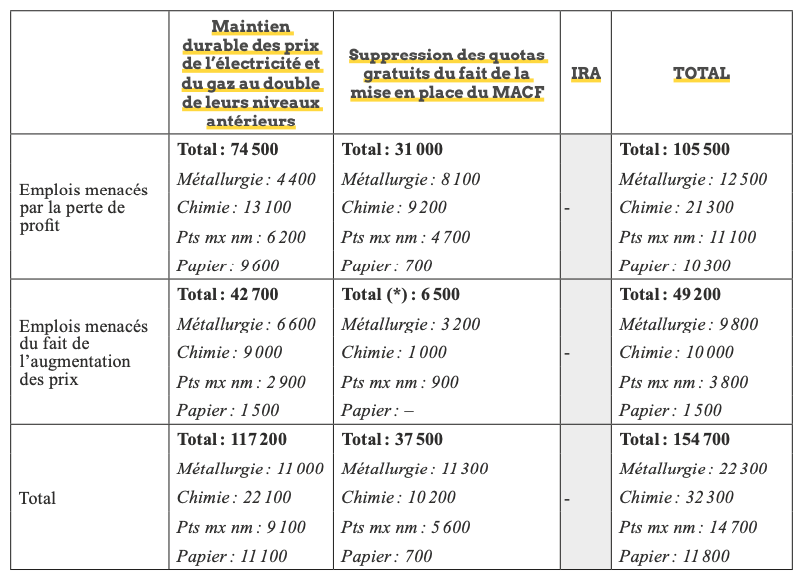

Dans l’ensemble, nous estimons que près de 155 000 emplois industriels sont aujourd’hui menacés en France par ces trois phénomènes conjugués (tous les chiffres de ce document s’entendent en effectifs salariés en équivalent temps plein, sur le périmètre statistique de l’industrie manufacturière hors secteurs de l’imprimerie et de l’installation/réparation de machines). Il s’agit d’une appréciation d’ensemble des emplois directement menacés ; cela ne comprend ni les destructions indirectes et induites d’emploi, ni les créations qui pourraient se manifester dans d’autres secteurs ou dans d’autres pays (typiquement si le fruit du MACF est réinvesti dans l’économie ou les distributeurs d’énergie réinvestissent une part de leurs profits). L’enjeu de ce travail n’est pas de savoir si la décarbonation de l’économie européenne créera plus d’emplois qu’elle n’en détruira ou inversement, mais de braquer un projecteur particulier sur la situation des secteurs industriels dont tout le monde s’accorde à souligner l’importance aujourd’hui.

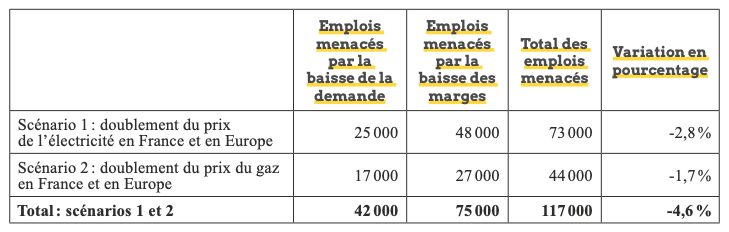

Un premier angle de lecture de ces résultats consiste à les discriminer par type de risque. Plus des trois quarts de ces emplois menacés (117 000) le sont du fait d’un doublement durable des prix de l’énergie en Europe tandis qu’ils restent stables dans le reste du monde. Ce problème est déjà réel et nos travaux montrent donc qu’il est le plus massif. En d’autres termes, c’est la première urgence.

L’autre quart de ce total (37 500 emplois) tient aux conséquences négatives de la mise en place du MACF, plus particulièrement de la suppression des quotas gratuits sur le SEQE. Ce résultat est une anticipation de ce qui est susceptible de se produire lorsque les quotas seront totalement payants, sous l’hypothèse d’un quota à 100€ € par tonne de CO2 et de volumes d’émissions industrielles identiques à ceux relevés en 2019. C’est donc également un sujet de préoccupation, mais qui prendra un peu plus de temps à se concrétiser.

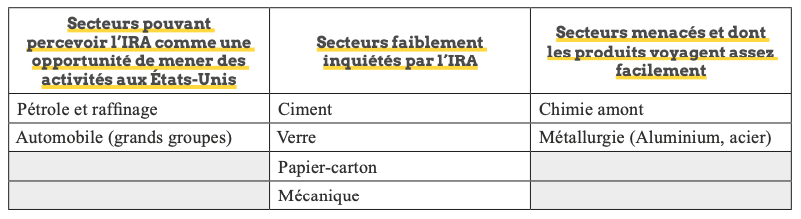

La troisième menace, en l’occurrence l’IRA, est non seulement à plus long terme encore mais surtout putative, de sorte qu’il n’y a pas de volume d’emplois menacés à ajouter aux précédents. Si les espérances américaines sont comblées, l’IRA pourrait créer de l’ordre de 1,5 million d’emplois en 10 ans aux États-Unis. Mais, dans la plupart des secteurs concernés, il n’y a pas de raison évidente pour redouter que ces créations outre-Atlantique occasionnent en Europe des destructions supplémentaires à celles que l’on vient de présenter. Cet ordre de grandeur doit donc plutôt être interprété comme une confirmation des résultats précédents : la quote-part française de ce que serait un « effet IRA » en Europe serait en effet, là encore, de l’ordre de 150 000 emplois, mais ce sont bien les mêmes que les précédents. L’IRA, par les conditions de marché qu’elle établit aux États-Unis, et sans susciter d’effet direct additionnel, vient rendre particulièrement tangibles pour l’emploi européen les deux menaces que représentent le maintien de tarifs élevés et peu lisibles de l’énergie ainsi qu’une fiscalité non compensée du carbone.

Car, il faut également le souligner, ces emplois menacés en Europe sont de deux sortes. Dans chaque cas, tant pour les prix de l’énergie que pour le MACF, un tiers seulement des pertes d’emploi sont directement associées à la détérioration de la compétitivité-prix et à la baisse subséquente de la demande adressée à l’industrie française. Ceci tient au fait que, dans l’ensemble, un grand nombre d’entreprises n’auront pas la possibilité de répercuter dans leurs prix les surcoûts d’énergie ni le coût carbone envisagés. Ceux-ci se traduisent donc d’abord par une détérioration des marges des entreprises concernées. Cette moindre profitabilité pèse, plus encore que la perte de compétitivité-prix, sur l’investissement et l’emploi… et tout particulièrement si les États-Unis déploient à travers l’IRA des conditions très attractives pour les investisseurs.

Une autre manière de lire ces résultats consiste à les détailler par secteur. L’effet total de ces trois menaces sur l’industrie manufacturière française pourrait être considéré comme contenu (de l’ordre de 6 % des effectifs salariés ETP sur le même périmètre). Mais ce serait oublier la très grande hétérogénéité sectorielle à cet égard. Les secteurs les plus énergo-intensifs, à commencer par la métallurgie, l’industrie du papier-carton et la chimie, apparaissent ainsi exposés à des niveaux de risque tout à fait majeurs. On parle d’une proportion de l’emploi menacé qui atteint respectivement 33 %, 20 % et 16 % dans ces secteurs !

Au passage, ce travail aboutit à l’idée contre-intuitive que les secteurs les plus menacés par le MACF sont précisément ceux que ce dernier est supposé protéger. L’effet de contagion aux secteurs aval est réel, mais pas aussi massif que le tribut laissé par les producteurs de matières premières dont la compétitivité et la profitabilité se trouvent dégradées.

Pour finir, ce tableau statistique nous livre deux questions. La première est de se demander ce que peut devenir l’industrie européenne si elle reste aussi intensément tiraillée entre l’amont des chaînes de valeur (producteurs d’acier, d’aluminium, de verre…) soumis à des contraintes de prix intenables et un « corps » plus ou moins capable d’en encaisser les contrecoups. Que reste-t-il alors de cette idée de solidarité le long des filières et l’idéal de souveraineté industrielle ? La deuxième vient à la suite de la première et s’énonce plus simplement encore : comment l’Europe peut-elle espérer réduire son empreinte carbone en pareille situation, si elle ne parvient pas à stabiliser la situation sur le marché de l’énergie ?

Ces conclusions sont également confortées par les entretiens qualitatifs tenus avec les principaux responsables de filières.

Tous les résultats de ce Working Paper sont proposés pour commentaires et réactions critiques.

Remerciements

Ce Working Paper s’inscrit dans le cadre d’une étude menée conjointement par La Fabrique de l’industrie et Oliver Wyman. Les auteurs remercient tout particulièrement Marc Boilard, du bureau parisien d’Oliver Wyman, pour ses apports précieux et son regard critique.

Ce document repose sur diverses sources, et notamment sur une série d’entretiens conduits avec des représentants d’entreprises et de filières industrielles, que nous tenons à remercier vivement pour leur disponibilité et leur confiance. Leurs noms et qualités figurent en annexe à ce document. Ces entretiens ont vocation à être complétés dans les semaines à venir, et seront plus extensivement exploités dans la version finale de la présente étude.

Les propos et estimations sont de la seule responsabilité de leurs auteurs.

Introduction

Élevée au premier rang des priorités au lendemain de la crise sanitaire du Covid-19, la réindustrialisation des économies européennes est aujourd’hui mise à rude épreuve. En effet, les entreprises industrielles doivent désormais composer avec un contexte économique et géopolitique incertain, laissant craindre en Europe une nouvelle vague de désindustrialisation. Plus précisément, trois menaces sont aujourd’hui identifiées par la plupart des parties prenantes.

Premièrement, à la mi-2022, les prix de l’électricité et du gaz ont atteint des niveaux record sur les marchés spot en Europe, une situation inédite qui découlait elle-même de la conjonction de trois éléments. D’une part, le rebond économique de 2021 qui a suivi la crise sanitaire s’est poursuivi en 2022, augmentant alors partout dans le monde les besoins en sources d’énergie et leurs prix. D’autre part, l’invasion de l’Ukraine par la Russie en février 2022 a marqué le début d’une crise énergétique majeure en Europe : sur fond de fortes tensions géopolitiques entre la Russie et l’Union européenne, l’arrêt soudain des livraisons du gaz russe a entraîné l’envolée des prix du gaz, révélant au passage la forte dépendance énergétique du Vieux Continent. Enfin, le design propre au marché européen de l’électricité – dans lequel le prix de l’électricité est de facto corrélé à celui du gaz – ainsi que l’indisponibilité partielle du parc nucléaire français pour cause de maintenance ont achevé de renforcer l’inflation des prix de l’électricité, tout particulièrement en France (Mini et Bordigoni, 2022).

Cette inflation énergétique a suscité de vives inquiétudes au sein des entreprises en général et des industries intensives en énergie en particulier. Confrontés à un surcoût énergétique immédiat de nature à dégrader leur compétitivité-prix et leur profitabilité, certains sites industriels ont dû se résoudre à suspendre leur production pour mieux traverser la crise, parfois en mettant une partie de leurs salariés au chômage partiel. C’est par exemple ce qui a été observé sur les plateformes industrialo-portuaires de Fos-sur-Mer et de Dunkerque, où se concentrent de nombreuses industries énergo-intensives de la métallurgie et la pétrochimie. En parallèle, le creusement inédit de l’écart de prix de l’énergie entre l’Europe et le reste du monde (les États-Unis et l’Asie notamment) a constitué un véritable appel d’air pour la concurrence étrangère, plus compétitive sur le marché européen, et au contraire un handicap pour les industries européennes exportatrices. Même aujourd’hui où le pic de la crise est passé, les prix de l’énergie sont appelés à rester durablement élevés pour les entreprises européennes ; de quoi laisser craindre une chute durable de la compétitivité de notre industrie et par conséquent une perte d’emplois.

Deuxièmement, cette hausse des prix de l’énergie coïncide avec la mise en place progressive du mécanisme d’ajustement carbone aux frontières (MACF) de l’Union européenne. Cet outil, conçu pour protéger les entreprises européennes du dumping environnemental extérieur, n’est pas intrinsèquement menaçant. Mais il induit nécessairement la suppression des quotas gratuits d’émissions de CO2 jusqu’à présent accordés aux sites les plus émetteurs en Europe pour que leur décarbonation (i.e. la réduction année après année du plafond des quotas) ne se fasse pas au détriment de leur compétitivité. Désormais « protégées » par le MACF, ces entreprises devront bientôt payer leurs quotas au prix fort, tandis que ce nouveau rempart vendu sur plan leur semble à l’examen bien fragile et aisément contournable. Les principaux secteurs émetteurs, tout comme leurs clients directs, expriment donc de fortes craintes que la mise en place du MACF ne soit pour eux un nouveau fardeau anti-compétitif important – et, pour les entreprises qui en auront la capacité, une incitation explicite à la délocalisation.

Troisièmement et enfin, c’est dans ce contexte mouvementé que les Européens ont appris la promulgation, par le président américain Joe Biden à l’été 2022, de l’Inflation Reduction Act (IRA). Cet ambitieux programme de dépenses fédérales, ouvertement protectionniste, vise à encourager la décarbonation de l’industrie et la production d’énergie propre aux États-Unis, par de généreuses aides aux entreprises. Celles-ci sont si massives et si aisées à obtenir, pour peu de localiser les chaînes de valeur sur le sol américain, que de nombreux industriels français craignent de voir l’Europe privée de moyens d’investir dans sa propre décarbonation, alors même qu’elle est le continent qui pénalise le plus fortement les émissions aujourd’hui. Son industrie en sortirait donc doublement fragilisée.

Prenant acte de ce contexte, ce working paper cherche précisément à évaluer le risque que fait peser sur l’industrie française chacun de ces trois éléments. Il repose principalement sur un travail d’estimation des volumes d’emplois industriels menacés en France, dans le cadre d’hypothèses qui s’énoncent simplement : doublement du prix de l’électricité, doublement du prix du gaz et introduction immédiate du MACF avec un prix de la tonne de CO2 à 100 euros. Tous les volumes d’emplois menacés estimés dans ce travail s’expriment en effectifs salariés en équivalent temps plein.

Son originalité est de présenter ces estimations séparées et additionnables, afin de mieux cerner l’importance relative de ces trois menaces, très souvent évoquées de manière indistincte aujourd’hui. Qui plus est, ce travail est réalisé pour chacun des secteurs industriels de la NAF, afin de bien mesurer à quel point ceux-ci sont affectés de manière très hétérogène. Ce working paper vise ainsi à alimenter le débat public en cours sur ces sujets. Il s’inscrit dans la continuité de travaux antérieurs1, dont il propose un prolongement et une actualisation.

Il est important de signaler que ce travail d’estimation ne repose pas sur un modèle « bouclé ». En d’autres termes, il cherche à estimer le risque pesant sur l’activité et sur l’emploi industriels à court terme. Les destructions d’emplois mises au jour dans ce travail pourront s’accompagner d’autres encore, réparties cette fois sur l’ensemble des secteurs d’activité : des destructions indirectes et induites découlant du choc d’offre, ainsi que d’autres pertes d’emplois découlant d’un affaiblissement de la demande en réaction à l’inflation. Elles seront aussi compensées par des créations d’emplois, dans d’autres secteurs et dans d’autres pays : par exemple du fait du réinvestissement de leurs marges par certains fournisseurs d’énergie, ou dans l’hypothèse où les recettes du MACF seraient réinvesties dans l’économie. Le présent travail constitue donc un éclairage volontairement partiel de la situation des secteurs industriels français, négativement impactés par ces trois phénomènes étudiés.

Au risque de nous répéter, soulignons ici que l’objet de ce travail n’est pas de répondre définitivement à la question de savoir si la décarbonation de l’économie européenne créera plus d’emplois qu’elle n’en détruira ou inversement, ni même si elle a des chances de réussir en économie ouverte. Il est de cerner l’ampleur respective des risques qui pèsent aujourd’hui sur les différents secteurs industriels français, dont tout le monde s’accorde à souligner le rôle indispensable dans le rétablissement d’une souveraineté économique, et dont il est certain qu’ils sont grandement fragilisés par le contexte rappelé ci-dessus.

La première section détaille les effets attendus des prix élevés de l’énergie en Europe sur l’activité industrielle française. La deuxième section traite des effets collatéraux de la mise en place du MACF sur les industriels français. La troisième section examine, sur un mode plus qualitatif, les effets possibles de l’IRA sur l’investissement industriel en France et en Europe.

- 1 — Voir notamment (Insee, 2022) sur la perception des effets de la crise énergétique par les entreprises industrielles, (Rexecode, 2022) sur l’exposition des secteurs d’activité à la hausse des prix de l’énergie, (Allianz, 2023) sur l’effet de cette crise sur la profitabilité des entreprises, (Muller et al., 2019) et (Sartor et Sourisseau, 2022) concernant les effets à attendre du MACF sur l’emploi, et (Bouët, 2023) sur les effets à redouter de l’IRA.

La hausse des prix de l’énergie en Europe et ses effets sur l’industrie

Éléments de cadrage

Ce chapitre estime le volume d’activité et d’emplois menacés dans l’industrie française par la nouvelle donne énergétique européenne. L’année 2019 est retenue comme l’année de base dans l’exercice (« business as usual »)2. Par rapport à ce référentiel, le scénario étudié est celui d’un doublement des prix de l’électricité et du gaz en France et en Europe, sans variation dans le reste du monde.ch

Cette hypothèse d’un doublement durable des prix peut paraître timide, tant elle est en décalage avec les niveaux observés au pic de la crise, courant 2022, sur les marchés spot de l’électricité et du gaz, quand les prix étaient alors plutôt au décuple de leur moyenne historique. Elle est toutefois confortée par de nombreux entretiens tenus depuis avec des représentants d’entreprises et de filières (voir la liste des personnes interrogées en annexe). Elle est également confirmée par l’observation des dépenses énergétiques des secteurs industriels en Europe (ibid.).

Encore aujourd’hui, les prix quotidiens de l’électricité sur les marchés spot atteignent souvent des montants supérieurs au double de la moyenne enregistrée ces dix dernières années. Mais l’exposition réelle des entreprises dépend aussi, voire surtout, de la nature de leurs contrats d’approvisionnement (contrats à terme à prix fixes)3 ainsi que de certains dispositifs publics en vigueur (Arenh par exemple). C’est pourquoi l’hypothèse d’un maintien à long terme d’un prix de l’énergie double de sa valeur moyenne antérieure est reconnue comme la plus fiable par les industriels que nous avons rencontrés.

L’industrie très exposée au choc de prix de l’énergie du deuxième semestre 2022

L’enquête de conjoncture de l’Insee (Insee, 2022) est revenue sur la perception par les industriels français de la crise énergétique et de ses effets sur les prix et les marges. Plus de la moitié des entreprises interrogées en novembre 2022 se disaient particulièrement exposées à la hausse du prix de l’électricité, parce qu’elles dépendaient soit d’un contrat à prix fixe arrivant à échéance fin 2022 ou courant 2023, soit d’un contrat indexé sur le prix de marché. Les hausses anticipées pour 2023 (avant un éventuel recours aux aides) étaient hétérogènes d’un secteur à l’autre mais en moyenne supérieures à 100 % (après des hausses estimées à 75 % en 2022). Dans ce contexte, une proportion importante des entreprises manufacturières (65,5 %) déclaraient leur intention de répercuter au moins en partie la hausse de leurs coûts énergétiques sur leurs propres prix de vente ; 35 % d’entre elles anticipaient également une réduction de leurs marges. La proportion d’entreprises envisageant de baisser leur production était plus faible : les réponses à l’enquête suggéraient une baisse agrégée de production manufacturière de l’ordre de 1,5 %, en lien direct avec la hausse des prix de l’énergie. En outre, plus de la moitié des entreprises (53,3 %) envisageaient d’engager des investissements pour réduire de manière pérenne leurs coûts énergétiques.

Présentation du raisonnement et des principaux résultats agrégés

Notre travail d’estimation part du constat suivant : chaque entreprise va devoir répercuter une partie de la hausse de sa facture énergétique sur ses marges, au détriment de son profit, et une autre partie sur ses clients (via ses prix de vente), au détriment de sa compétitivité-prix. Dans les deux cas, cela constitue une menace pour l’activité et l’emploi. La baisse de la profitabilité exerce en effet une pression défavorable sur l’investissement et sur l’emploi quand, de son côté, la hausse des prix de vente fait chuter la demande et donc l’activité. Nous cherchons à quantifier ces deux risques complémentaires, exprimés sous la forme de volume d’emplois menacés dans les deux cas. Ces deux estimations sont additives.

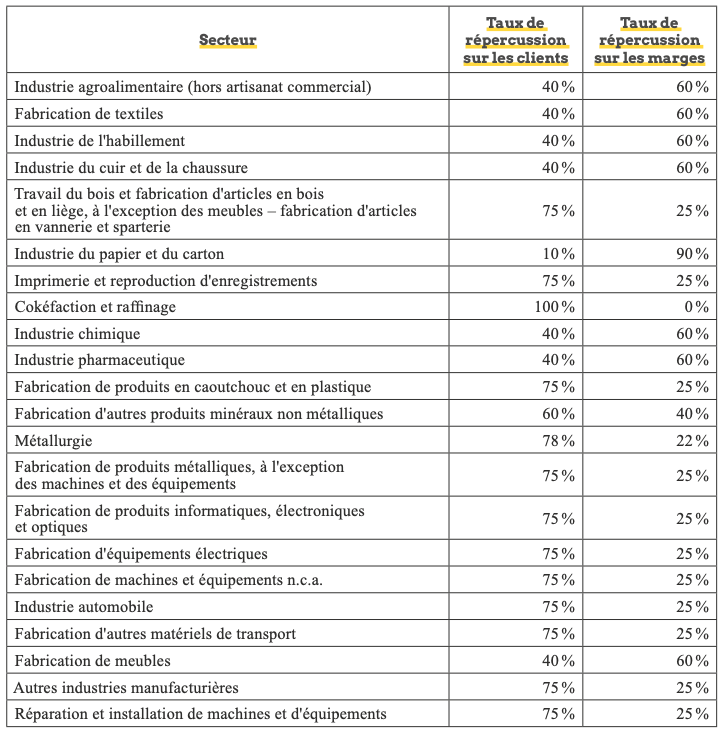

L’arbitrage de cette ventilation entre prix et marge est très variable selon les secteurs et dépend notamment de l’environnement concurrentiel des entreprises. Ainsi, une entreprise qui dispose d’une position favorable sur son marché (situation de monopole, forte compétitivité hors-prix, demande inélastique) pourra sans dommage répercuter la majorité voire la totalité de la hausse de ses dépenses énergétiques sur ses clients. À l’inverse, une entreprise qui souffre d’un rapport de force défavorable (concurrence étrangère agressive, demande élastique, forte substituabilité) aura du mal à augmenter ses prix et sera contrainte d’essuyer elle-même la majorité voire la totalité du surcoût en rognant sur ses marges.

Dans un ouvrage précédent, La Fabrique de l’industrie et le cabinet Deloitte (Mini et al., 2022) ont estimé, sur la base d’une revue de littérature économétrique, le taux de répercussion dans les prix, secteur par secteur, du surcoût lié aux émissions de carbone, suivant un raisonnement analogue. Nous réinjectons donc ici les résultats de leur recherche pour traiter du surcoût énergétique.

Figure 1.1 — Taux de répercussion d’un surcoût énergétique sur les clients et sur les marges

Source : (Mini et al., 2022)

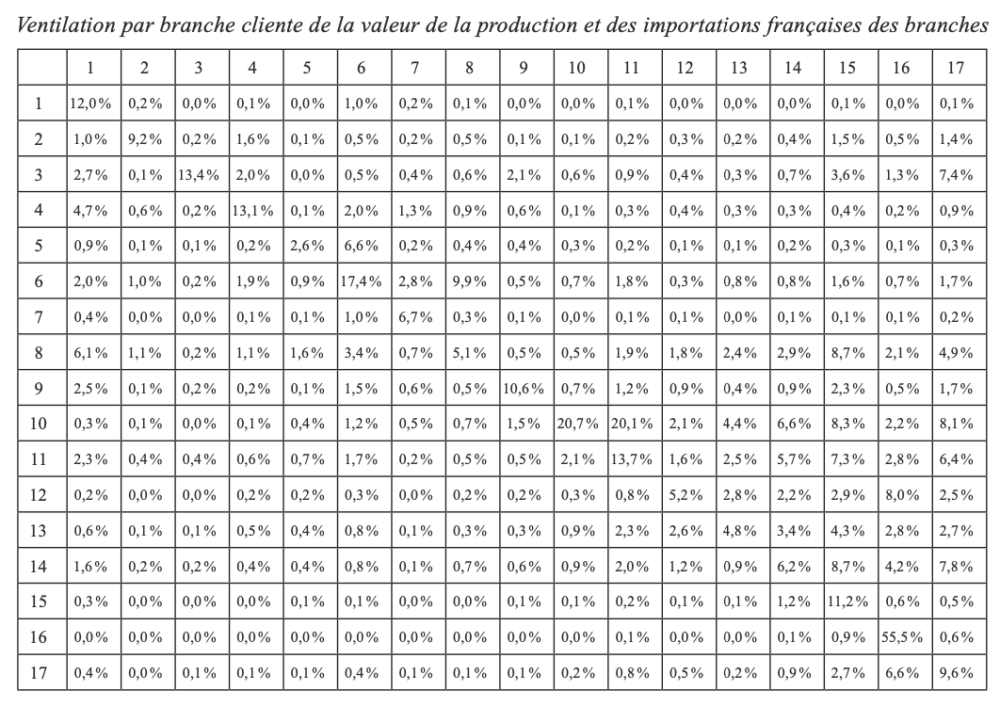

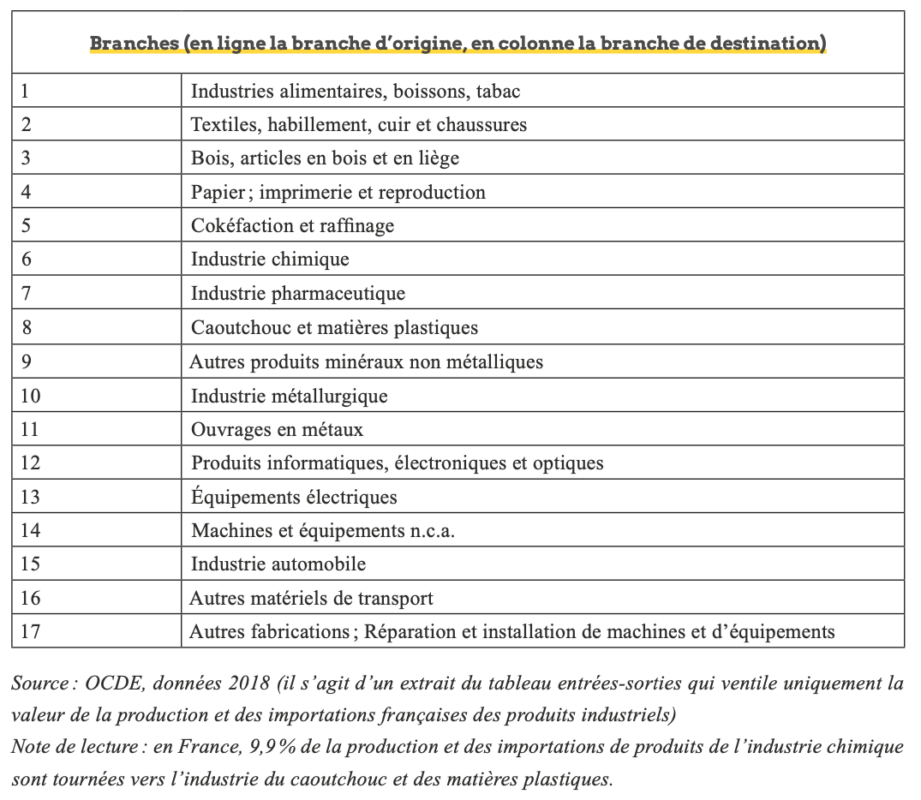

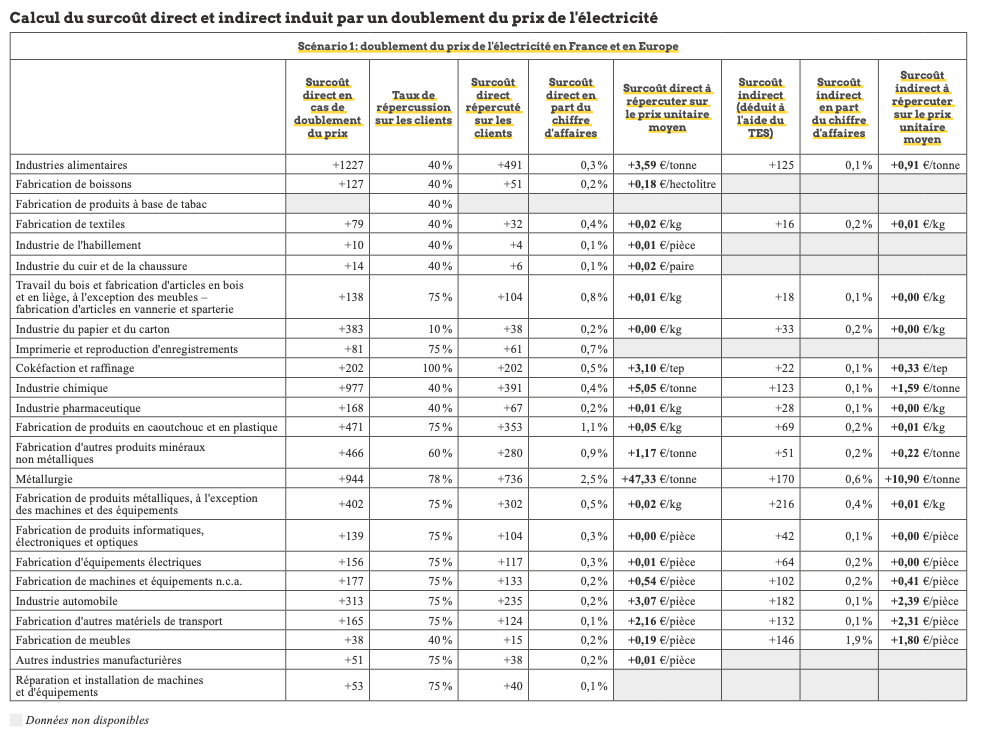

Il faut d’ores et déjà noter que la part du surcoût énergétique répercutée sur les clients s’apparente pour ces derniers à un surcoût énergétique indirect, qu’ils pourront à leur tour répercuter en partie sur leurs marges et en partie sur les clients. Un tableau entrées-sorties, présenté en annexe, permet de déterminer cette ventilation du surcoût énergétique de chaque secteur vers ses clients directs. Notre travail étant ciblé sur les effets immédiats de l’augmentation des prix de l’énergie, nous nous en sommes tenus aux effets des surcoûts directs et indirects de rang 1. Le tableau suivant (figure 1.2) présente les surcoûts énergétiques directs et indirects de l’industrie française selon les scénarios des prix de l’énergie.

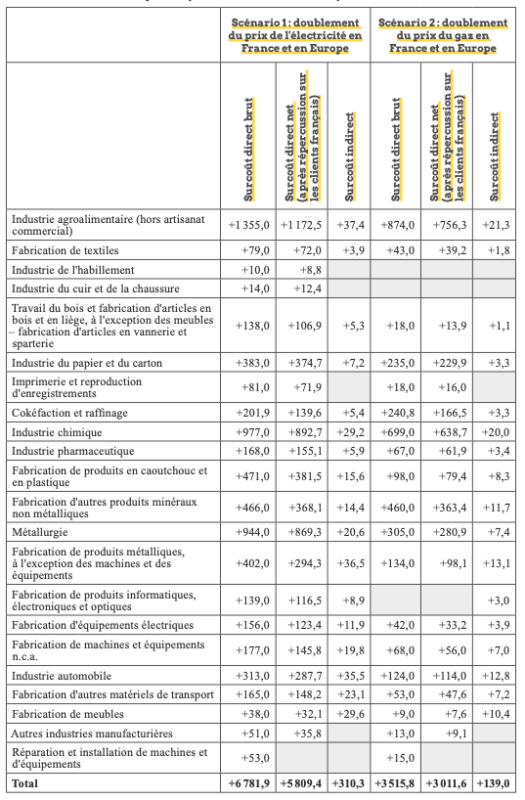

Figure 1.2 — Surcoûts énergétiques directs et indirects de l’industrie française (en millions d’euros)

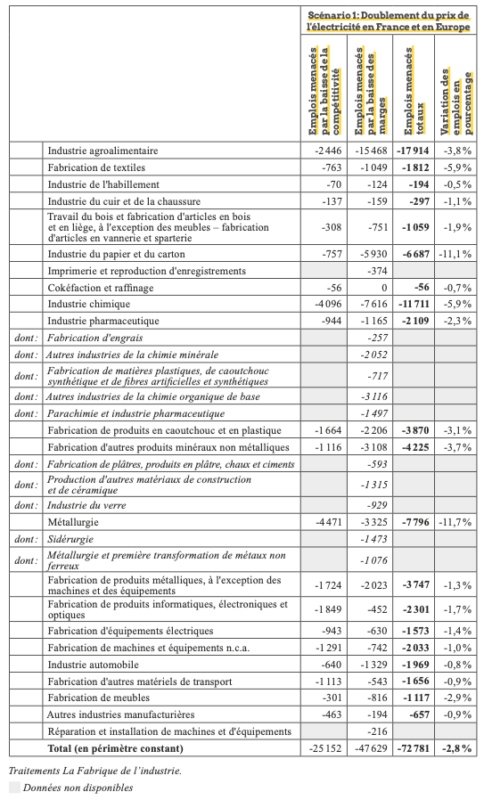

Le tableau ci-après (figure 1.3) additionne les résultats des deux approches, présentés ici de manière très agrégée et détaillés dans la suite du chapitre. Par rapport à une année « normale » telle que 2019, le doublement des prix de l’électricité et du gaz en France et en Europe menace jusqu’à 117 000 emplois industriels en France, sur un total de 2,6 millions d’emplois industriels sur le même périmètre en 2019, soit près de 5 %. La suite du chapitre est consacrée à la présentation de la méthode qui permet d’arriver à ce résultat.

Figure 1.3 — Estimation des volumes d’emplois industriels menacés en France à la suite du doublement des prix de l’énergie

Estimation des emplois menacés via la baisse de profit des entreprises

Présentation

On cherche dans cette première partie à estimer le volume d’emplois menacés par la réduction des marges des entreprises, du fait de l’augmentation des coûts de l’énergie, en raisonnant par maintien des équilibres comptables. En d’autres termes, nous injectons la dépense énergétique supplémentaire constatée (celle qui n’est pas répercutée dans les prix) dans le compte de résultat des secteurs industriels pour en déduire la masse salariale dont chaque secteur devrait faire l’économie pour retrouver son niveau initial de profit. À ce titre, les économistes d’Allianz Trade (Allianz, 2023) estiment que la forte hausse des prix de l’énergie qui touche particulièrement l’Europe devrait peser sur ses entreprises industrielles, plus encore en 2023 qu’en 2022, principalement par le biais de son impact sur leur rentabilité et leur capacité d’investissement – ce qui est confirmé par le présent travail.

En pratique, à ce stade du raisonnement, la part du surcoût énergétique direct et indirect qui n’est pas répercutée sur les clients se traduit par une baisse du résultat courant avant impôt (RCAI) de chaque secteur. On calcule ensuite le volume d’emplois que le secteur devrait économiser pour annuler cet effet, sur la base d’une hypothèse de proportionnalité entre nombre d’emplois et masse salariale.

On se situe donc volontairement dans une maquette numérique où l’emploi est la variable d’ajustement exclusive des entreprises, ce qui est certes assez schématique mais non dénué de fondement à en juger par la littérature sur les facteurs de production. En réalité, il faut comprendre que l’on parle ici à la fois d’emplois effectivement détruits, d’emplois menacés et du renoncement à des créations d’emplois.

Notre raisonnement est également simplificateur sur un autre plan : en réalité, les entreprises cherchent à maintenir leur taux de profitabilité plutôt que leur profit en valeur absolue. Or ce taux sera de toute façon sujet à des modifications puisque l’on postule, dans le cadre des hypothèses de cette étude, que l’accroissement des prix viendra par ailleurs faire chuter la demande, et donc la production des entreprises, elle-même caractérisée par des coûts fixes et des coûts variables. L’anticipation fine de l’évolution de la profitabilité des entreprises n’entre pas dans le cadre de cette étude qui vise, rappelons-le, à apprécier l’ampleur des risques industriels secteur par secteur, pour chacune des trois menaces présentées en introduction.

Résultats

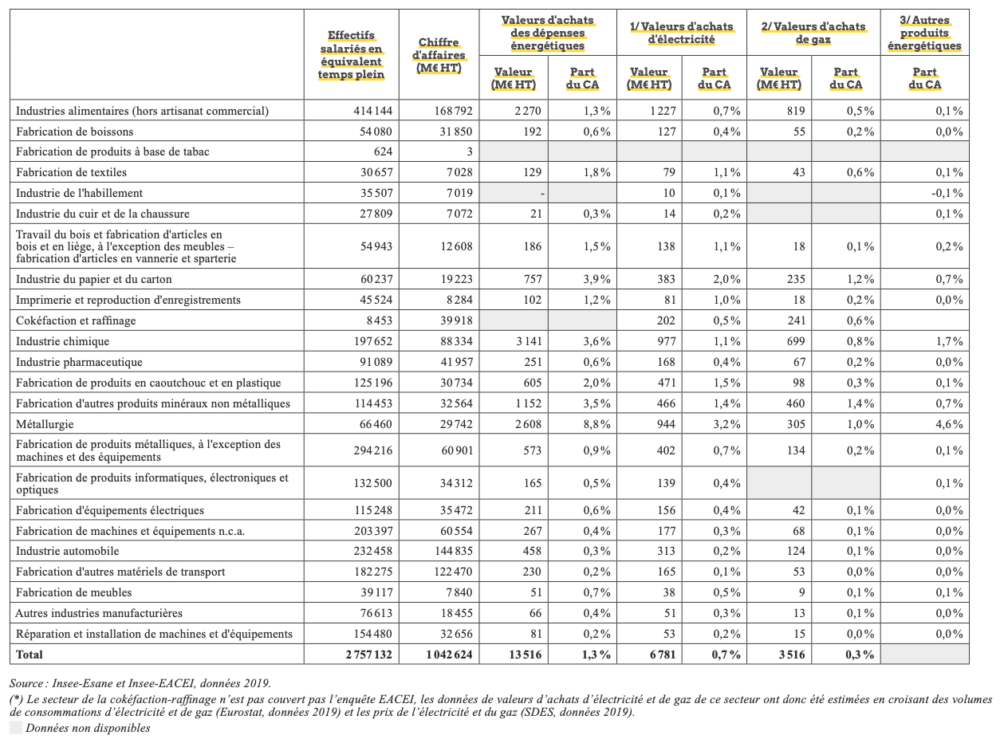

Un doublement par rapport à 2019 des prix de l’électricité et du gaz représente un accroissement de la facture énergétique de l’industrie française de 10,3 milliards d’euros (la facture énergétique de l’industrie était de 13,8 milliards d’euros en 2019, tous produits énergétiques confondus4), ce qui représente 1 % de son chiffre d’affaires.

Selon les estimations présentées plus haut, l’industrie répercuterait près de la moitié de ce surcoût (4,7 milliards d’euros) sur ses marges. Son résultat courant avant impôt reculerait alors de – 6,4 %. La compensation de cette dégradation par le seul biais d’un ajustement de la masse salariale menacerait alors près de 75 000 emplois industriels en France.

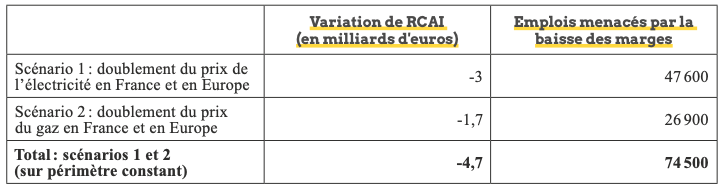

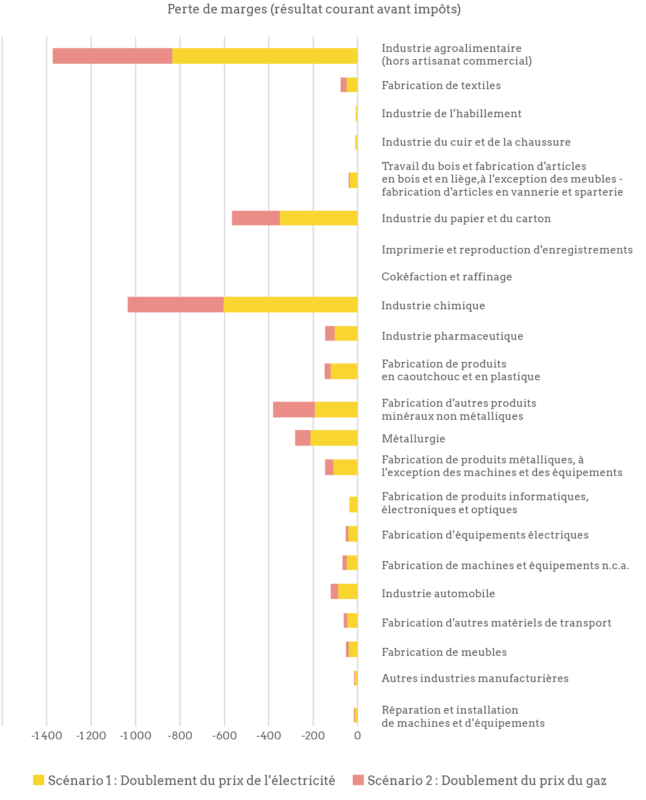

On note au passage que l’industrie est davantage sensible à une hausse du prix de l’électricité qu’à une hausse de celui du gaz. Un doublement du prix de l’électricité représente une perte de 3 milliards d’euros pour l’industrie française et menace 48 000 emplois industriels. La perte serait de l’ordre de 1,7 milliard d’euros dans un scénario de doublement du prix du gaz, ce qui compromettrait alors 27 000 emplois. Les résultats détaillés par secteur sont présentés en fin de ce chapitre.

Figure 1.4 — Principaux résultats de l’approche par la baisse du profit

Retour sur les résultats de l’étude Allianz

Dans l’étude précitée sur l’impact en Europe de la crise énergétique sur le secteur industriel (Allianz, 2023), les auteurs font l’hypothèse simplifiée de considérer le choc de compétitivité induit par la hausse des prix de l’énergie uniquement par rapport aux États-Unis. L’étude conclut que ce nouvel écart de prix entre l’Europe et les États-Unis ne bouleverserait pas les niveaux de compétitivité-prix des industries respectives, car la consommation d’énergie représente généralement une part modeste (environ 1 à 1,5 %) des coûts de production du secteur manufacturier dans son ensemble.

De ce fait, un creusement de l’écart de prix de l’électricité entre les États-Unis et l’Europe entre 2021 et 2023 conduirait selon les auteurs à des pertes généralement modestes de production et d’emplois manufacturiers, sauf pour l’Espagne et dans une moindre mesure l’Italie. Leurs simulations sectorielles, présentées à titre illustratif, supposent une hausse de prix de l’électricité industrielle durablement élevée, d’environ 75 % en Allemagne, de 90 % à 100 % au Royaume-Uni et en France et de 170 % à 180 % en Espagne et en Italie. Ils tablent également sur une augmentation du prix de l’énergie aux États-Unis, ce qui diminue d’autant les pertes d’emplois attendues en Europe.

Pour la France, ils aboutissent à des pertes d’emploi estimées à -0,7 % et -0,1 % respectivement concernant les secteurs de la chimie et du papier-carton, par rapport à 2021 (donc avant la crise énergétique mais après la crise sanitaire). Le principal canal direct qu’ils ont identifié, et par lequel la crise énergétique propagerait l’essentiel de ses effets, tient à son impact sur la rentabilité et l’investissement des entreprises. Le choc énergétique réduirait la profitabilité des entreprises d’environ 1 % à 1,5 %, et le taux d’investissement d’environ 1 % à 2 % (-1,7 % en France) soit, en valeur, 40 milliards de pertes d’investissement en France.

Notre travail aboutit à des volumes d’emplois menacés sensiblement plus élevés. Cela tient au fait que nous avons supposé les prix de l’énergie stables aux États-Unis et partout hors d’Europe, ainsi qu’au fait que nous avons anticipé une perte de compétitivité face au monde entier et pas uniquement des États-Unis. Le modèle économétrique qu’ils utilisent, avec variables de contrôle est naturellement plus robuste que notre approche simplifiée.

Estimation des emplois menacés via l ’augmentation des prix

Présentation

Après avoir estimé le volume d’emplois menacés par la baisse du profit des entreprises, nous cherchons maintenant à quantifier le risque complémentaire, à savoir le volume d’emplois menacés par la baisse de leur compétitivité-prix. Nous puisons à cette fin dans la littérature économique des élasticités de la demande aux prix. Ce terme, largement couvert par la littérature, mesure les variations des ventes, des importations ou des exportations à la suite d’une variation de prix.

Au grand export

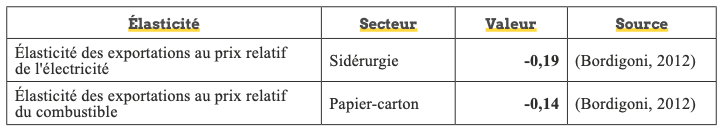

S’agissant des exportations françaises à destination de pays extra-européens, il est possible d’utiliser les élasticités identifiées dans la littérature économique (Bordigoni, 2012, 2013) qui lient la variation des exportations d’un secteur à la variation de ses prix relatifs de l’électricité et de divers combustibles.

Figure 1.5 — Élasticités identifiées dans la littérature économétrique et retenues dans l’exercice

Note de lecture : L’élasticité des exportations au prix de l’électricité de – 0,19 pour le secteur de la sidérurgie indique qu’une augmentation du prix de l’électricité en France et en Europe de 10 % (et une stagnation du prix ailleurs dans le monde) entraîne une baisse de 1,9 % des exportations françaises du secteur de la sidérurgie

La particularité de la situation étudiée ici est que les prix de l’énergie ont augmenté dans toute l’Europe à peu près uniformément. On raisonne donc comme si la demande extérieure adressée à l’Europe, c’est-à-dire à la France et à chacun des autres pays membres, avait baissé selon la même élasticité, secteur par secteur, du fait de l’augmentation des prix de l’énergie.

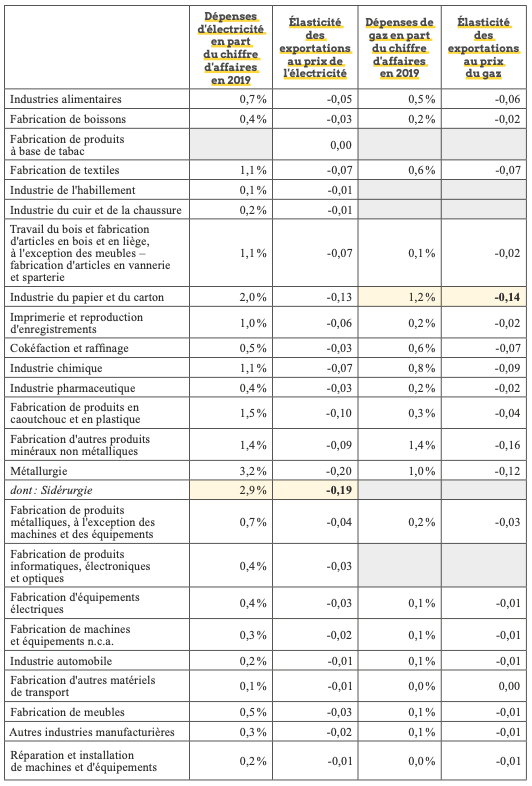

Comme le montre le tableau ci-dessus (figure 1.5), les données contenues dans la littérature couvrent des secteurs précis. Pour calculer les élasticités des autres secteurs industriels, nous prenons pour hypothèse que les valeurs d’élasticités sont d’autant plus élevées que les secteurs sont intensifs en énergie (hypothèse de proportionnalité entre ces deux grandeurs). Nous avons donc ainsi estimé, pour chaque secteur, l’élasticité des exportations au prix de l’électricité en prenant pour pivot celle de la sidérurgie (-0,19) puis, pour chacun des autres secteurs, en la faisant varier proportionnellement au poids de la dépense électrique dans le chiffre d’affaires. Nous avons ensuite conduit le même raisonnement pour estimer, pour chaque secteur, une élasticité des exportations au prix des combustibles, en prenant comme secteur pivot celui du secteur de la production de papier-carton (-0,14).

Une fois ceci fait, il faut multiplier ces élasticités ainsi obtenues par la variation des prix de l’énergie pour en déduire une perte d’activité. Les résultats sont présentés plus bas dans le document.

Figure 1.6 — Estimation des élasticités des exportations au prix de l’énergie par secteur industriel

Traitements La Fabrique de l’industrie.

Les valeurs de référence, sur la base desquelles sont calculées les élasticités des autres secteurs industriels, sont sur fond beige dans le tableau.

Données non disponibles

Sur les marchés français et européen

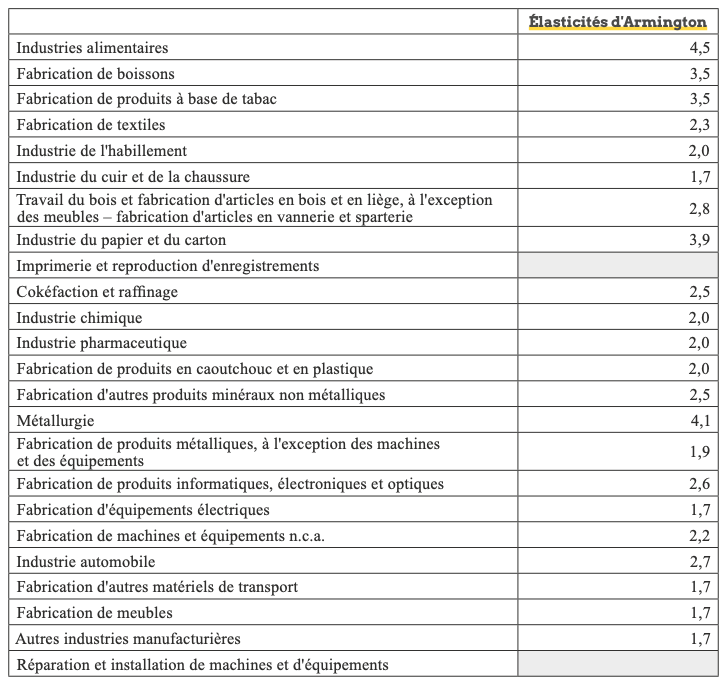

Pour étudier l’évolution de l’activité industrielle française vers ses débouchés nationaux et européens, on ne peut pas utiliser le raisonnement précédent puisque l’on parle cette fois de marchés où, précisément, les coûts de l’énergie ont augmenté de façon égale. On exploite donc des élasticités sectorielles d’Armington5 (Donnelly et al., 2004), qui quantifient pour chaque secteur industriel l’ampleur du report de la demande intérieure vers les importations en cas de variation des prix relatifs. Plus précisément, nous supposons la demande intérieure constante et les offres domestiques et étrangères substituables, la hausse des prix domestiques entraînant une réorientation vers la concurrence extra-européenne. C’est ce report de la demande française et européenne auparavant adressée à l’industrie française que nous cherchons ici à quantifier.

Figure 1.7 — Élasticités sectorielles d’Armington retenues dans l’exercice

Note de lecture : Une élasticité d’Armington de 2,0 pour l’industrie chimique indique qu’une augmentation de 10 % du prix moyen des produits chimiques sur le marché intérieur entraîne l’augmentation de 20 % des importations de ces produits.

Source : Donnelly et al. (2004).

Données non disponibles

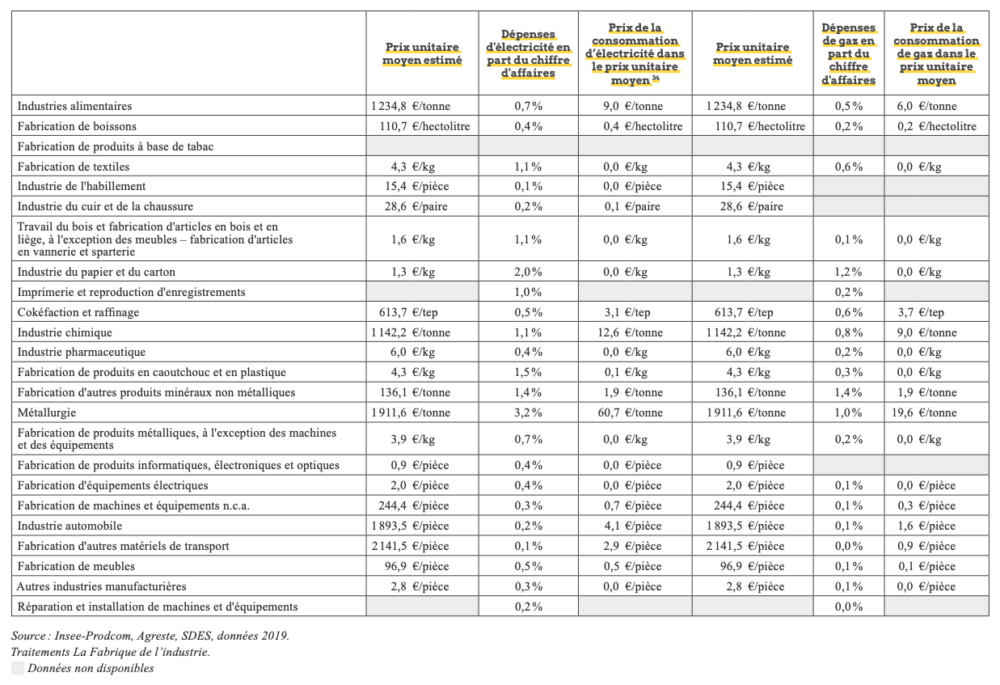

Ceci nécessite d’abord d’estimer le prix unitaire des biens industriels et leur composante énergétique, de sorte à pouvoir calculer la variation de celui-ci par suite d’une augmentation de celle-là, et ce dans chaque secteur. Ce travail est présenté en annexe. Comme pour l’estimation des effets de la perte de la part de profit, on prend ici en compte les surcoûts énergétiques directs et indirects « de rang 1 », répercutés conformément aux comportements présentés dans la figure 1.1. La variation des prix de l’énergie est supposée similaire pour les industriels français et européens.

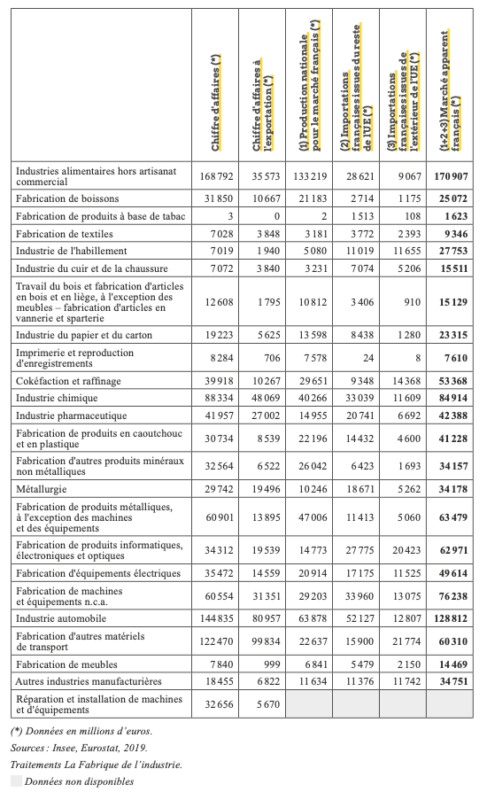

Une fois ceci fait, il convient de considérer, pour chaque secteur, la décomposition du « marché apparent » français6 entre production domestique destinée au marché national, importations françaises issues du reste de l’Union européenne et importations provenant de pays extra-européens. L’annexe 4 présente ce travail. Nous réalisons la même chose pour le reste de l’Union européenne et appliquons alors les élasticités d’Armington aux frontières de l’UE. Autrement dit, nous imaginons que la hausse des prix de l’énergie en Europe déclenche un report de la demande française et européenne vers les importations extra-européennes. Par ce raisonnement, on peut retracer, d’une part, la baisse de la demande française adressée à l’industrie française et d’autre part, la baisse de la demande européenne adressée à l’industrie française.

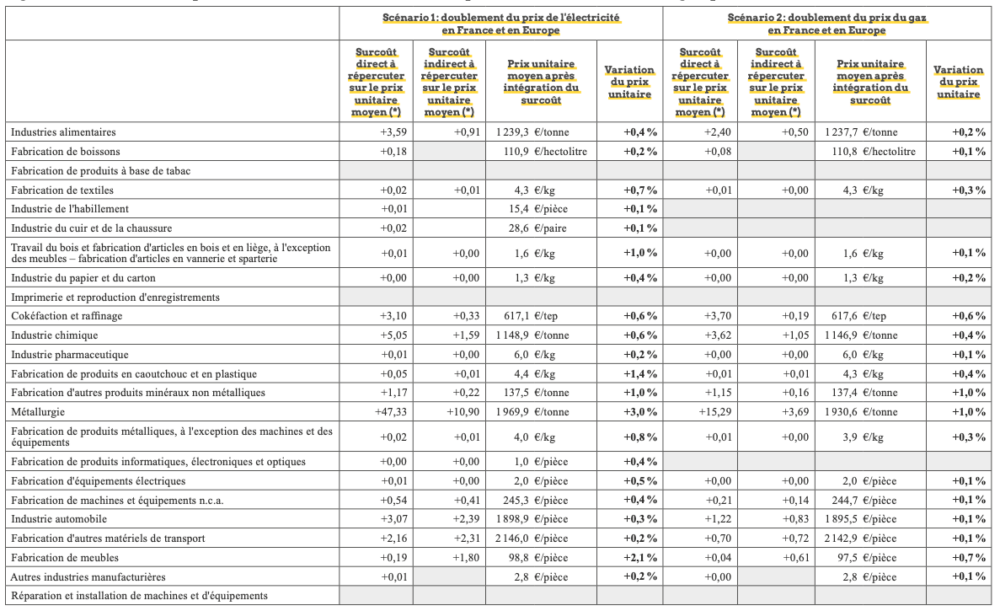

Figure 1.8 — Variation des prix des biens industriels suite à la répercussion d’un surcoût énergétique

Traitements La Fabrique de l’industrie.

(*) Le calcul du surcoût énergétique direct et indirect est présenté en annexe.

Données non disponibles

Figure 1.9 — Calcul de la variation de la production industrielle française pour le marché français en cas de doublement du prix de l’électricité en France et en Europe

(*) Données en valeur en millions d’euros

Traitements La Fabrique de l’industrie.

Données non disponibles

Récapitulatif

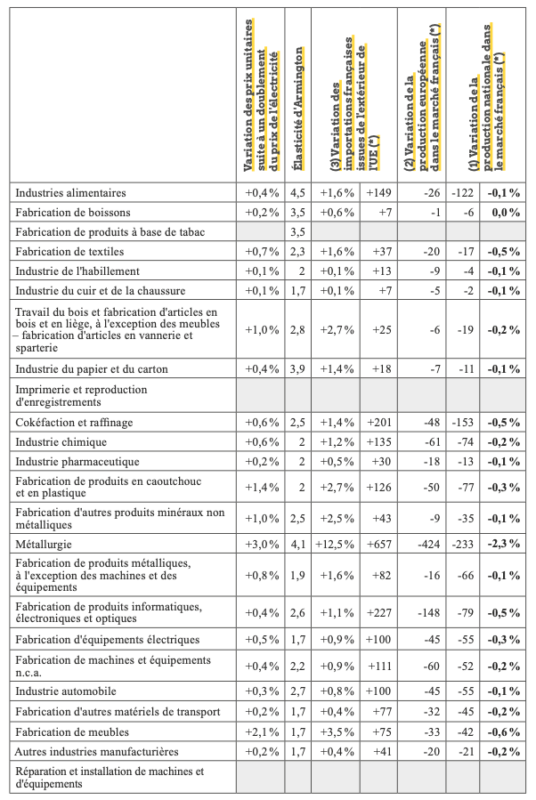

Le schéma ci-dessous synthétise le raisonnement exposé précédemment.

Figure 1.10 — Schéma de présentation de l’approche par la compétitivité-prix par le recours aux élasticités

Résultats

À l’issue de ce travail, on obtient une estimation de la baisse d’activité attendue pour chaque secteur industriel français et, sur la base d’une hypothèse de proportionnalité, de la réduction attendue des effectifs salariés en équivalent temps plein (ETP).

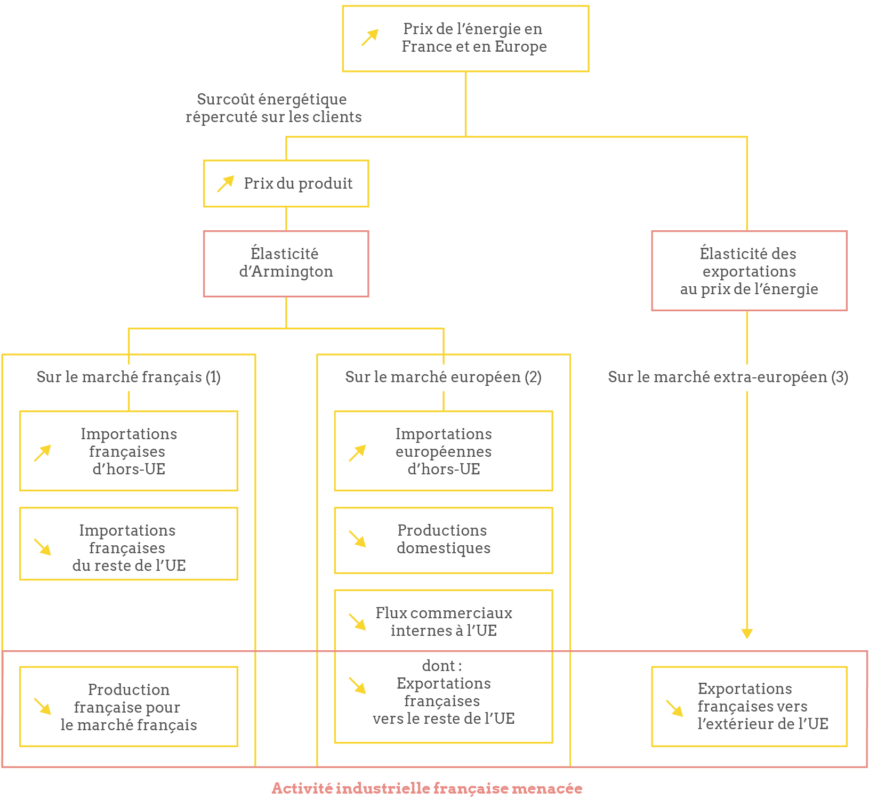

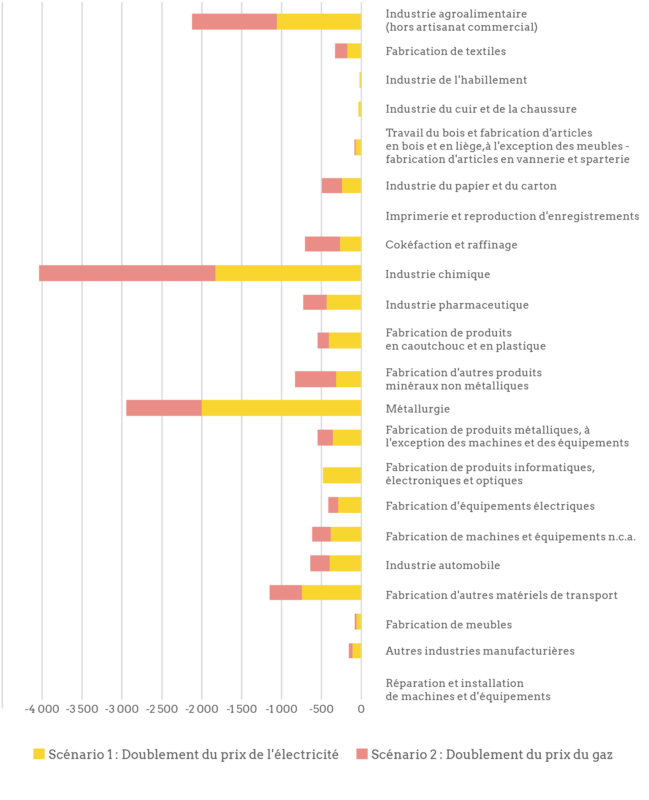

En résumé, la perte de compétitivité découlant d’un doublement durable des prix de l’électricité et du gaz en Europe entraînerait une chute de 16,9 milliards d’euros du chiffre d’affaires industriel en France, soit – 1,7 %. Traduite en emplois, cette baisse d’activité représente une menace pour 43 000 salariés de l’industrie en France.

Par ailleurs, en distinguant les origines géographiques de cette perte d’activité, on introduit une nuance entre des emplois plutôt menacés de délocalisation (ceux découlant d’une baisse de la demande extérieure à l’Union européenne) et les emplois menacés d’extinction pure et simple (ceux induits par une baisse de la demande intérieure). Sur les 43 000 emplois ainsi menacés, 34 000 emplois apparaissent exposés à un risque de délocalisation.

Comme dans le calcul précédent, l’activité industrielle apparaît ici plus sensible aux prix de l’électricité qu’aux prix du gaz. Ainsi, un doublement du prix de l’électricité occasionne une baisse de 9,7 milliards d’euros du chiffre d’affaires industriel et menace 25 000 emplois. En comparaison, un doublement du prix du gaz implique une baisse de 7,2 milliards d’euros du chiffre d’affaires industriels et menace 17 000 emplois industriels.

Figure 1.11 — Les principaux résultats de l’approche par la baisse de compétitivité-prix

Résultats détaillés par secteur

Sans surprise, l’analyse détaillée des résultats révèle de grandes disparités entre secteurs. Les deux approches attestent en effet de la vulnérabilité plus prononcée des secteurs énergo-intensifs.

La métallurgie, la chimie (et notamment la chimie organique), l’industrie du papier-carton et l’industrie des produits minéraux non métalliques sont les quatre secteurs les plus énergo-intensifs et apparaissent de fait comme les quatre secteurs les plus exposés. Ils enregistrent les baisses d’emplois les plus fortes (en termes de pourcentage de variation) et représentent à eux seuls près de la moitié des emplois industriels menacés.

Pris individuellement, chacun des autres secteurs apparaît globalement moins exposé au regard de la variation des emplois. Une fois cumulés, ils représentent tout de même la moitié des emplois menacés. C’est dans l’industrie agroalimentaire qu’on les trouve en plus grand nombre.

Enfin, si l’industrie française est globalement plus vulnérable à une augmentation du prix de l’électricité qu’à celui du gaz, quelques secteurs font exception. C’est en particulier le cas des industries du verre et des engrais, pour lesquelles les emplois menacés seraient plus nombreux en cas de doublement du prix du gaz que de celui de l’électricité7.

Figure 1.12 — Variation du chiffre d’affaires et du résultat courant avant impôt par secteur en France selon les scénarios de prix de l’énergie en France et en Europe (en millions d’euros)

Traitements La Fabrique de l’industrie

Les variations sont calculées par rapport à l’année de base (2019).

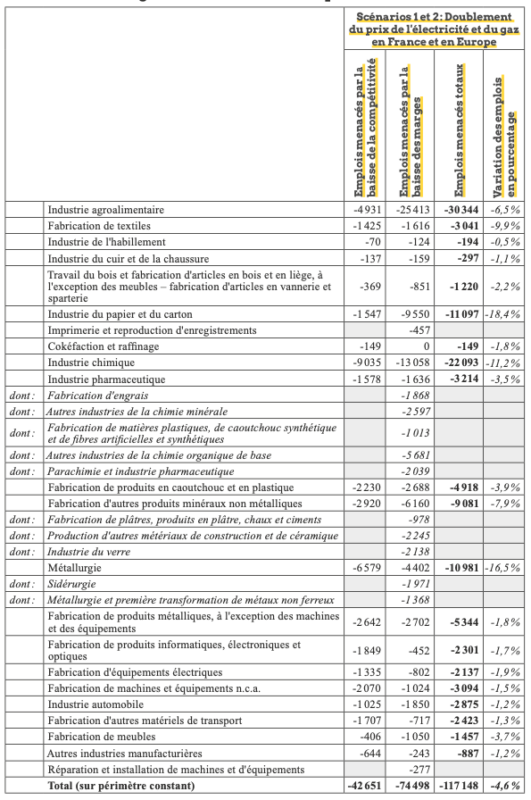

Figure 1.13 — Estimation des emplois industriels français menacés par secteur dans un scénario de doublement des prix de l’électricité et du gaz en France et en Europe

Traitements La Fabrique de l’industrie. Voir annexes pour les résultats par scénario de prix de l’énergie.

Note : Pour les sous-secteurs mentionnés en italique, l’indisponibilité des données ne nous permet pas de prolonger l’exercice avec l’approche par la baisse de compétitivité-prix.

Données non disponibles

Ces résultats sont commentés en conclusion du document.

- 2 — L’année 2020 ayant été trop peu représentative en raison de la crise sanitaire, le choix s’est porté sur l’année 2019 comme millésime de base dans l’exercice.

- 3 — Pour plus d’informations sur la nature des contrats d’approvisionnements dans l’industrie française, voir la note de conjoncture de l’Insee, intitulée Refroidissement et datée de décembre 2022 (Insee, 2022).

- 4 — En 2019, les achats d’électricité et de gaz dans l’industrie française (hors cokéfaction-raffinage) représentaient 10 milliards d’euros. Les achats des autres produits énergétiques (butane-propane, combustibles minéraux solides, etc.) représentaient 3,8 milliards d’euros (source : Insee, enquête annuelle sur les consommations d’énergie dans l’industrie).

- 5 — L’élasticité d’Armington est bâtie suivant l’hypothèse que des biens nationaux et des biens importés similaires, ainsi que des biens importés d’origines différentes, doivent être considérés comme des substituts imparfaits. Les modèles de commerce international en tiennent généralement compte et différencient les biens selon leur pays d’origine, cette idée a été proposée à l’origine par Armington (Armington, 1969). Il existe certaines études approfondies au niveau des industries, surtout pour les États-Unis (Mc Daniel et Balistreri, 2003),qui en donnent un aperçu, mais leur application a été élargie par la suite à d’autres pays (Donnelly et al., 2004).

- 6 — L’estimation du marché apparent permet de donner une valeur à la demande intérieure. Elle consiste, de façon simplifiée, à additionner la valeur de la production intérieure adressée à la demande intérieure 19 (c’est-à-dire en retirant les exportations) et la valeur des importations.

- 7 — Il s’agit d’un constat partiel dans la mesure où il découle uniquement de l’observation des résultats de l’approche par la baisse du profit. En effet, faut de données disponibles, nous ne pouvons pas distinguer les 23 cas spécifiques de ces sous-secteurs dans l’approche par la baisse de compétitivité-prix.

La mise en place du mécanisme d’ajustement carbone aux frontières de l’UE et ses effets collatéraux

Présentation de la situation

Le mécanisme d’ajustement carbone aux frontières (MACF) est un nouveau levier réglementaire de l’Union européenne pour atteindre la neutralité carbone, ayant fait l’objet d’un accord provisoire et conditionnel entre le Conseil et le Parlement européens en décembre 2022 (Sartor et Sourisseau, 2022). Cet outil a vocation à donner un prix aux émissions « contenues » dans tout bien importé (autrement dit aux émissions dégagées lors de sa production). Le prix ainsi calculé doit alors être acquitté par l’importateur européen au moment où le bien franchit la frontière pour entrer dans l’Union européenne.

Ce faisant, le MACF poursuit un double objectif : d’une part, protéger la compétitivité des industries européennes sur le marché européen en mettant sur un pied d’égalité, sous l’angle de la contrainte environnementale, tous les industriels qui répondent à la demande européenne ; d’autre part, réduire les émissions mondiales de carbone en résorbant l’asymétrie des politiques climatiques entre l’UE et ses partenaires. Le MACF est donc d’abord un outil au service d’une ambition climatique, et accessoirement de nature à préserver la compétitivité des entreprises européennes. Toutefois, compte tenu des modalités de sa mise en œuvre pratique, les doutes s’accroissent quant à sa capacité à tenir ce deuxième objectif (Mini et Saïsset, 2021 ; Sartor et Sourisseau, 2022).

Dans sa première phase d’application prévue en 2026, le MACF couvrira les secteurs de l’acier, de l’aluminium, du ciment, des engrais, de l’électricité et de l’hydrogène. Ces secteurs perdront progressivement, entre 2026 et 2035, le bénéfice des quotas gratuits auxquels ils avaient accès sur le SEQE (voir encadré). En effet, il serait contraire aux règles de l’OMC de laisser perdurer une double protection face aux importations ; et c’est là que le bât blesse !

Avant le MACF, le SEQE

Depuis 2005, l’Union européenne cherche à maîtriser les émissions de gaz à effet de serre de son industrie par le biais du Système d’échange de quotas d’émissions de l’Union européenne (SEQE-UE). Ce système consiste à plafonner puis à distribuer chaque année des quotas d’émissions de gaz à effet de serre pour les plus grandes installations carbo-intensives du territoire européen et relevant de la production d’électricité et de chaleur et des industries lourdes. En France, plus de 1 000 sites sont concernés sur un total de 11 000 à l’échelle européenne. En chiffrant et en abaissant chaque année le volume de quotas distribués, l’UE réduit ses émissions en conséquence.

En raison de la perte de compétitivité qu’il ferait peser sur l’industrie européenne relativement à la concurrence internationale, le SEQE-UE a toutefois prévu la gratuité des quotas pour les secteurs fortement exposés au risque de fuite de carbone (c’est-à-dire au risque de délocalisation de la production à l’extérieur des frontières de l’UE). C’est ainsi qu’en pratique, les centrales de production d’électricité et les data centers (faiblement délocalisables) figurent aujourd’hui parmi les seules installations à payer totalement leurs quotas d’émission sur le marché primaire du carbone. Les industries lourdes en sont plus ou moins partiellement exemptées, même si elles peuvent ensuite acheter et vendre une partie de leurs quotas sur le marché secondaire.

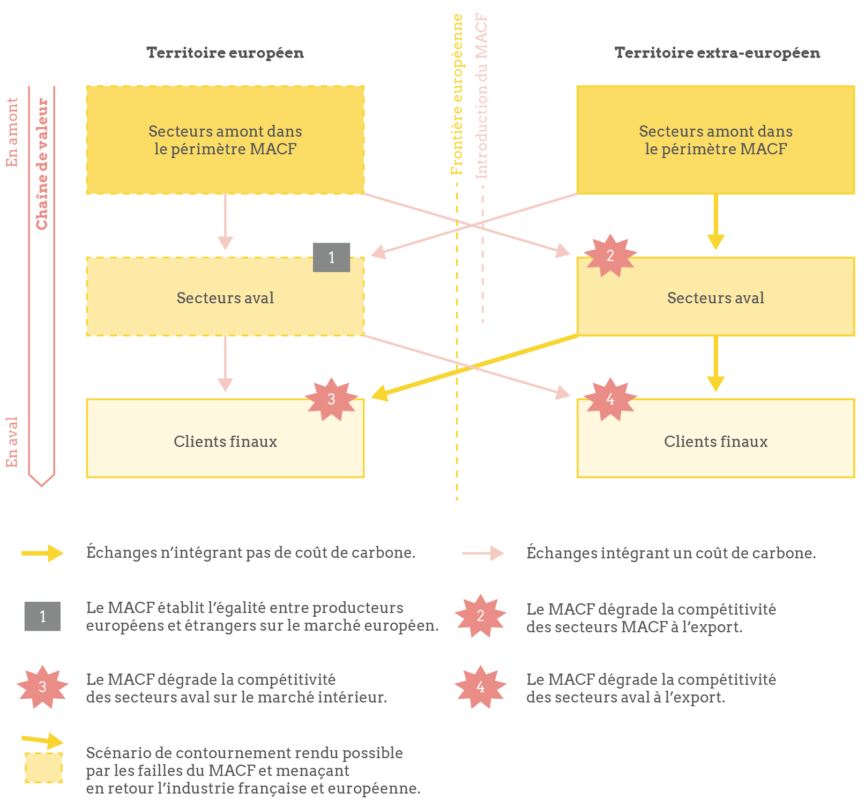

L’instauration du MACF, qui avait un temps été considérée favorablement comme un moyen de mettre fin au « dumping climatique » de certaines puissances commerciales, a très vite suscité les plus vives réserves de la part des industriels européens. Ces derniers pointent en effet les lacunes et angles morts du dispositif, qui peuvent être résumés en deux points.

Sur le plan horizontal, le MACF couvre uniquement les entrées sur le marché intérieur européen et ne vise pas à préserver la compétitivité à l’export des industriels du continent. Pour que les producteurs européens et extra-européens soient logés à la même enseigne sur les marchés extérieurs, il aurait également fallu que le MACF fonctionne « à l’envers » pour les exportations, en les dédouanant du prix du carbone payé lors de leur production en Europe. Ce n’est pas le choix qui a été fait. La fin progressive des quotas gratuits pèsera donc sur la compétitivité des exportations européennes face à une concurrence étrangère qui n’aura pas essuyé le même coût du carbone en amont.

Sur le plan vertical, le MACF ne couvre, comme on l’a écrit plus haut, que quelques grands intrants industriels et non l’ensemble des chaînes de valeur. Si l’aluminium étranger produit hors de l’UE sera bien taxé à la frontière, un produit fini ou semi-fini à base d’aluminium et transformé hors de l’UE échappera au MACF. L’importateur européen n’aura donc pas à en acquitter le coût du carbone, ce qui peut l’inciter à opter pour cette solution plutôt que de se tourner vers la filière de fabrication française qui aura payé un coût du carbone dans tous les cas de figure. À la lumière de cet exemple, on comprend que le MACF ne fait que déplacer voire diffuser le risque de fuite de carbone sur l’aval des chaînes de valeur, et qu’il est aujourd’hui qualifié de « prime à la délocalisation » par ses plus féroces contempteurs.

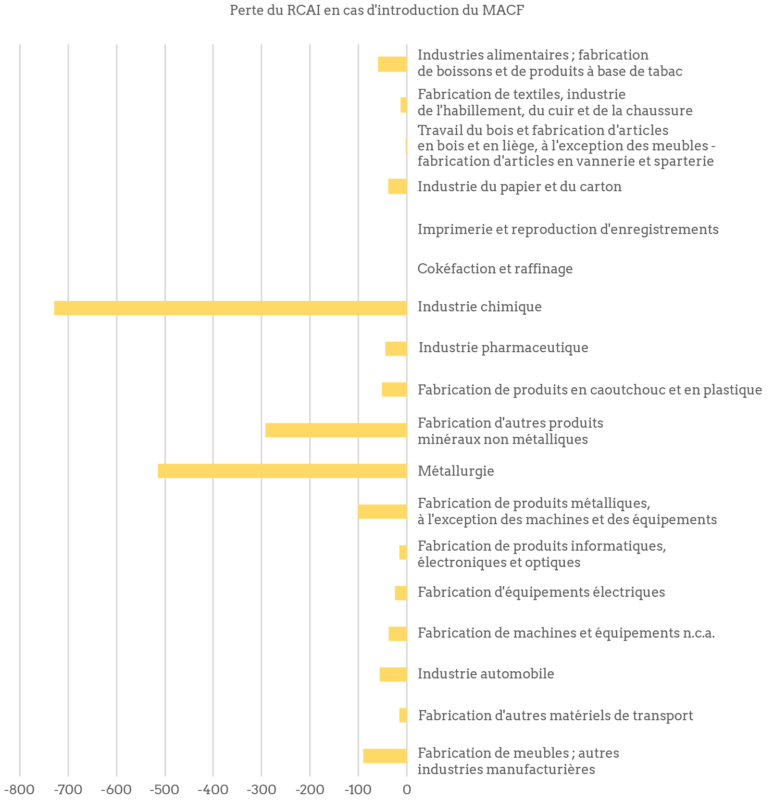

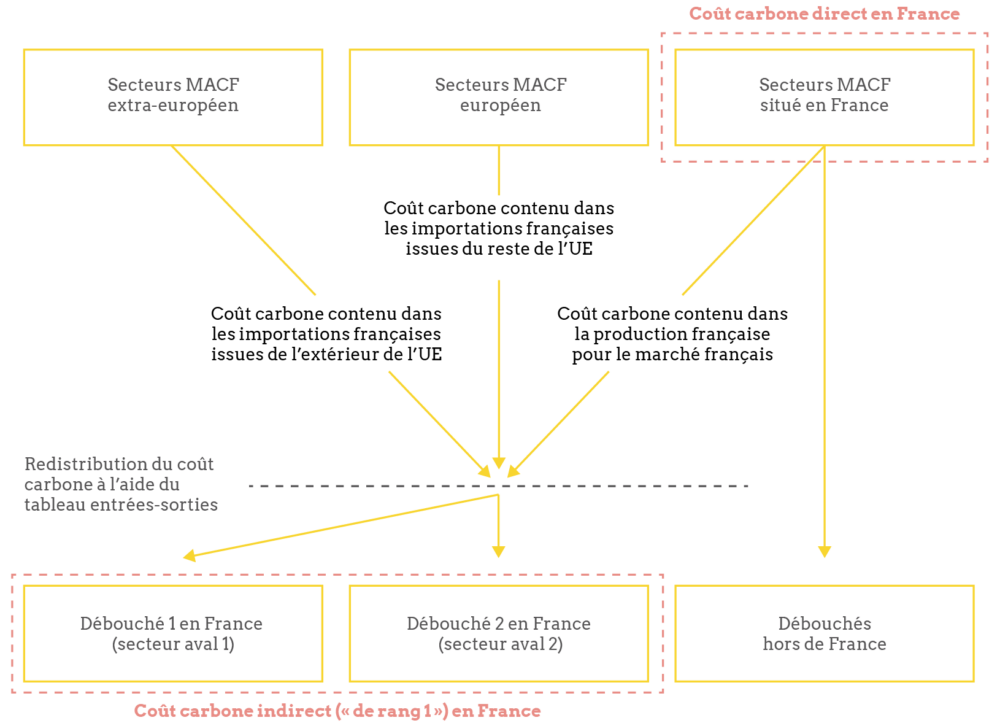

Le graphique ci-dessous résume ces différents « angles morts » du MACF décriés par les industriels. Ceux-ci pénalisent leur compétitivité et menacent donc l’emploi.

Figure 2.1 — Le MACF et ses failles relevées par les acteurs industriels

Estimation des emplois menacés

Présentation

Le travail consiste à présent à estimer les emplois menacés par les failles du MACF identifiées plus haut, en mobilisant les deux méthodes présentées au premier chapitre. On ne raisonne plus à partir d’un surcoût énergétique mais d’un coût carbone. Les résultats du chapitre 1 et du présent chapitre 2 ont vocation à s’additionner puisqu’ils traitent de deux phénomènes concomitants et que les méthodes utilisées n’induisent aucun double compte.

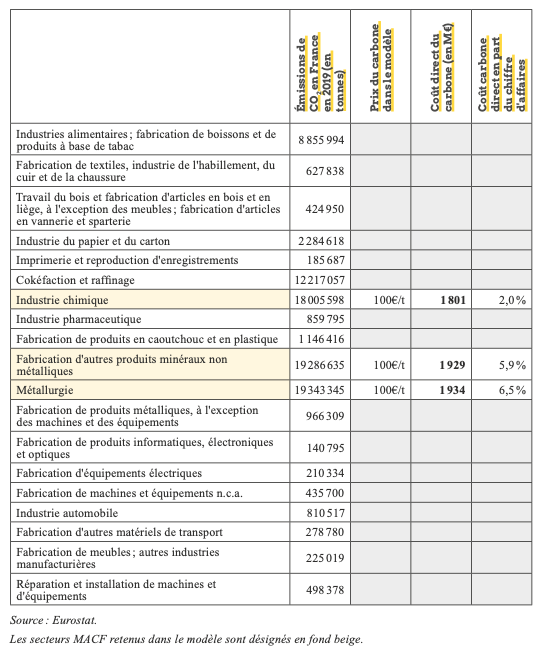

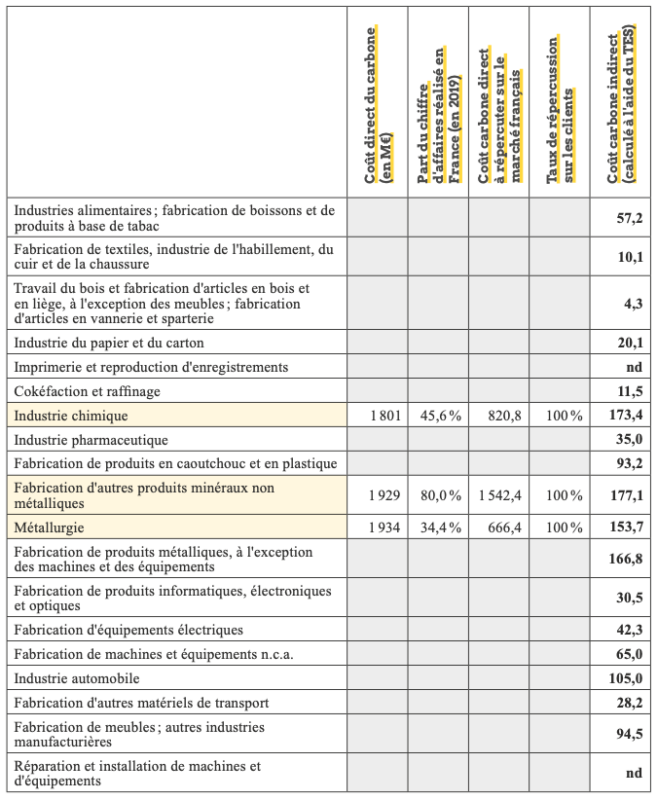

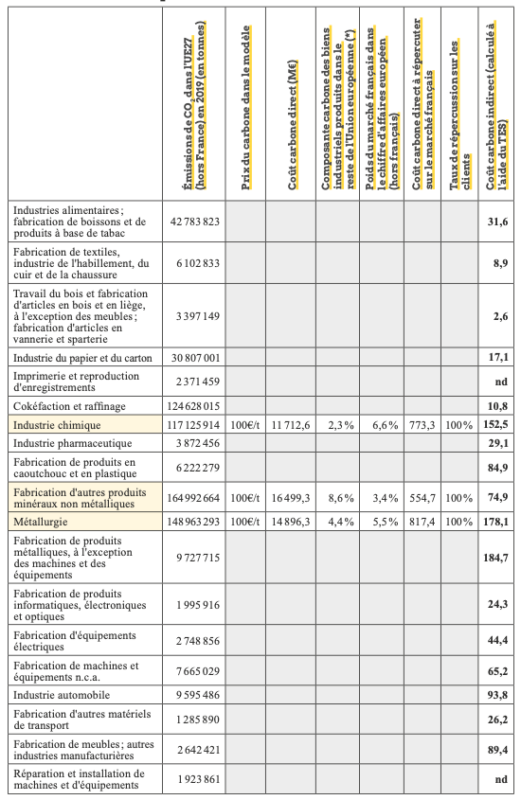

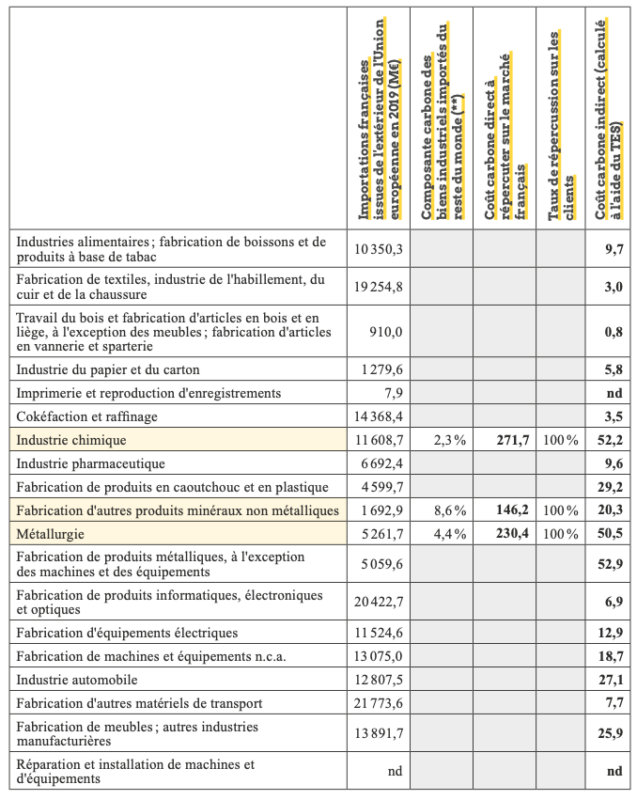

L’année 2019 est toujours utilisée comme millésime de base. En outre, les secteurs retenus dans l’exercice comme étant couverts par le MACF sont l’industrie chimique (poste 20 de la NAF), l’industrie des produits minéraux non-métalliques (poste 23) et l’industrie de la métallurgie (poste 24). Ce sont les trois grands secteurs d’activité dans lesquels sont présents la plupart des produits concernés par le MACF énoncés en annexe du règlement. Ce choix est tributaire de la disponibilité des données, qui ne permettent pas de mener l’analyse à un niveau plus fin de la nomenclature. Les secteurs non retenus dans ce périmètre sont appelés les « secteurs aval » dans le reste du chapitre.

On suppose dans cet exercice que le MACF tourne à plein régime : les quotas d’émissions des industriels, dont on énonce par simplification qu’ils étaient jusqu’ici tous gratuits, deviennent tous payants8 et couvrent toutes les émissions de CO2 des trois secteurs MACF retenus dans l’exercice9.

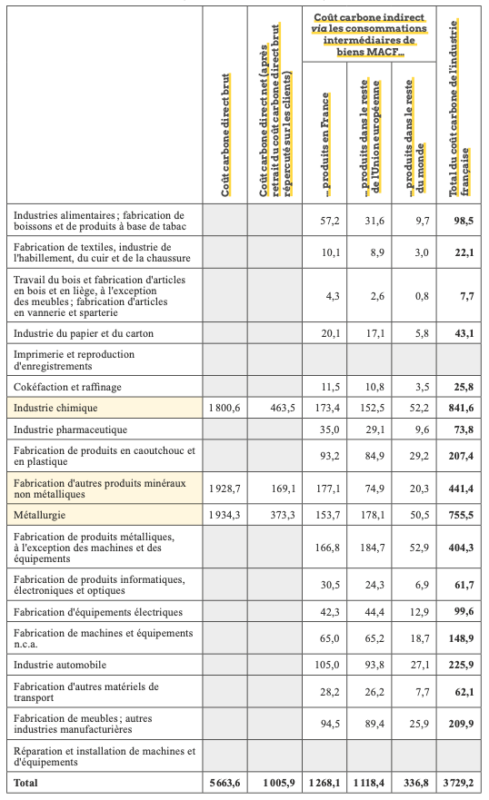

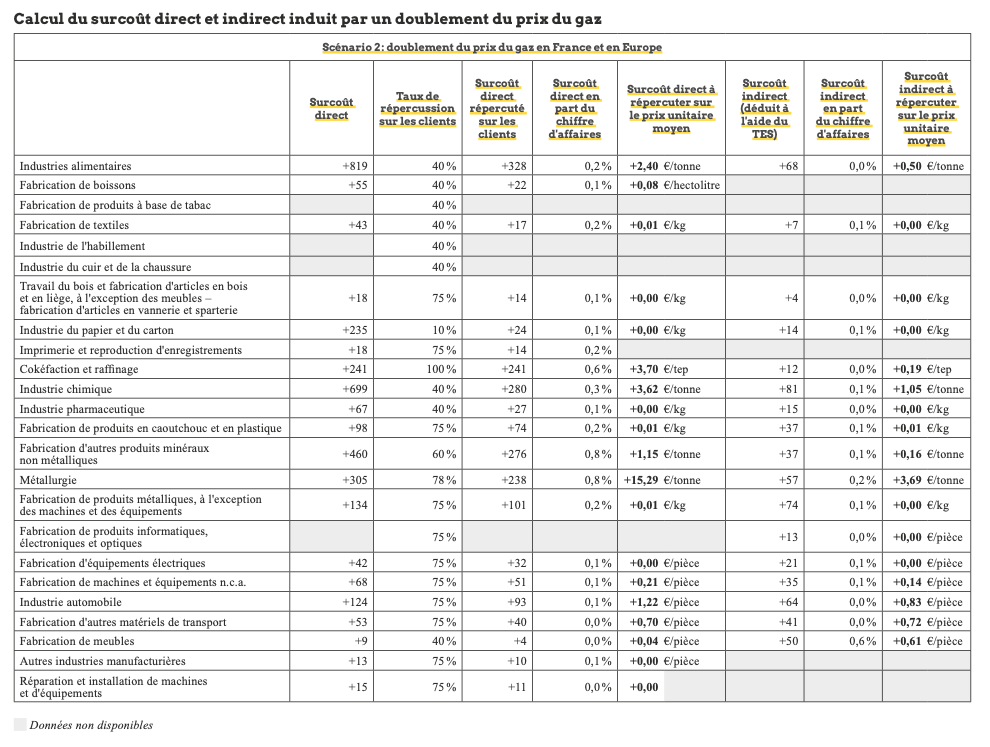

Calcul du coût direct et indirect

Le coût direct du carbone est estimé à partir des volumes d’émissions de CO2 par secteur en France en 2019. Pour les secteurs dits MACF, ces volumes d’émissions de CO2 sont monnayés au prix stable de 100€ € par tonne de CO2. Le calcul du coût carbone direct est présenté en annexe.

La suite du travail consiste, comme dans le chapitre 1, à ventiler ce coût carbone entre les marges et les clients et à estimer respectivement la baisse d’emplois que cette ventilation induit.

Nous reprenons les taux de répercussion entre clients et marges présentés dans le chapitre 1, mais avec les nuances suivantes : nous supposons en effet que les secteurs MACF, étant protégés par le nouveau mécanisme aux frontières, vont pouvoir répercuter à 100 % leur coût carbone direct à leurs clients lorsqu’ils adressent la demande française et européenne. Au grand export en revanche, nous supposons qu’ils internaliseront totalement ce coût dans leurs marges pour préserver leur compétitivité-prix.10

Les secteurs aval ne sont pas concernés par le coût carbone direct mais devront essuyer un coût carbone indirect, lui-même ventilé entre leurs clients et leurs marges conformément aux clés de répartition retenues dans le chapitre 111. Ce coût indirect est subi par le biais des consommations intermédiaires de produits MACF produits en France, dans le reste de l’Union européenne et dans le reste du monde. Son calcul détaillé est présenté en annexe.

Le tableau suivant fournit le coût direct et indirect qui pèserait sur l’industrie française en cas d’introduction d’un MACF couvrant les secteurs de la chimie, des autres produits minéraux non métalliques et de la métallurgie.

Figure 2.2 — Coût direct et indirect de l’industrie française en cas d’introduction du MACF (en millions d’euros)

Traitements La Fabrique de l’industrie.

Les secteurs MACF retenus dans le modèle sont désignés en fond beige.

Données non disponibles

Approche par la baisse du profit

Munis d’un coût, direct et indirect, du carbone incombant à chaque secteur d’activité, nous pouvons appliquer le même raisonnement par la baisse du profit que dans le chapitre 1 afin d’en déduire un volume d’emplois menacés. Les résultats sont présentés en fin de ce chapitre.

Approche par la baisse de compétitivité-prix

Comme au chapitre 1, le recours aux élasticités consiste à observer la variation de la demande adressée à l’industrie française suite à l’introduction d’un coût carbone. Ceci nécessite quelques ajustements et précisions.

Les secteurs MACF, tout d’abord, ne sont pas confrontés à une baisse de la demande extra-européenne puisque nous supposons que, lorsqu’ils s’adressent à des clients extra-européens, ils internalisent le surcoût carbone dans leurs marges pour ne pas perdre en compétitivité.

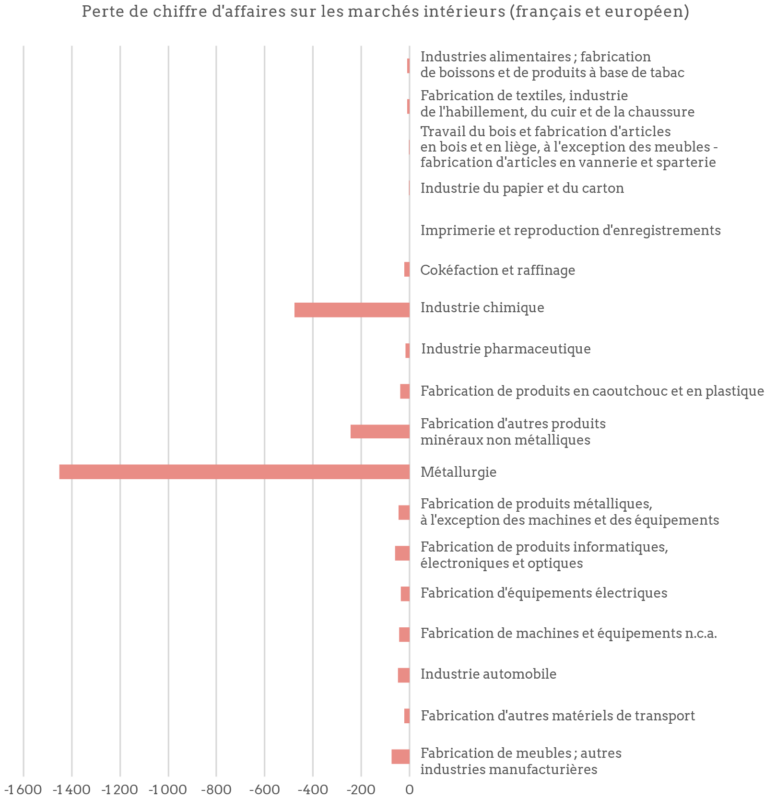

Ces secteurs MACF subiront toutefois une baisse de la demande sur les marchés intérieurs, français et européens. De prime abord, cela peut sembler contre-intuitif, le MACF cherchant précisément à rétablir un level playing field entre les producteurs domestiques et étrangers sur le marché européen. Mais rappelons que, faute de couverture, le MACF favorise la concurrence extra-européenne en aval des chaînes de valeur, ce dont les secteurs MACF subiront nécessairement un contrecoup.

Les secteurs aval, eux, voient leur compétitivité dégradée du fait du coût carbone indirect qu’ils subissent et qu’ils vont en partie répercuter en retour sur leurs clients. Les élasticités d’Armington permettent d’estimer la baisse de la demande française et européenne qui en découle ; le raisonnement présenté en chapitre 1 s’applique ici sans hypothèse supplémentaire. A contrario, on doit ici renoncer à estimer la perte de leurs débouchés au grand export, puisque les élasticités dont nous disposons s’appuient sur une augmentation des dépenses directes d’énergie (charbon, gaz ou électricité), et non sur l’augmentation des consommations intermédiaires.

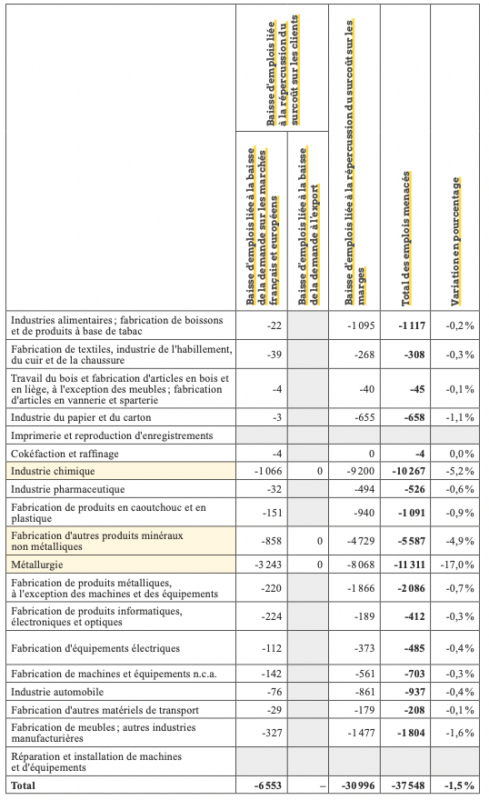

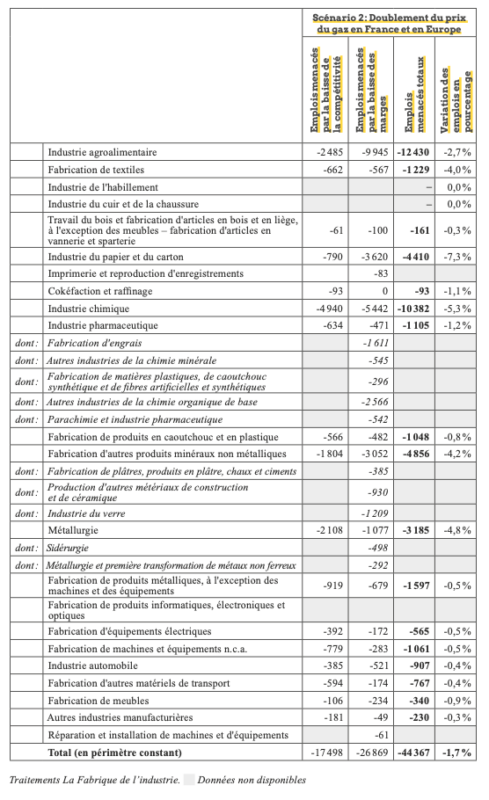

Synthèse des résultats

Dans l’hypothèse d’un prix du carbone stabilisé à 100€ € par tonne de CO2, la suppression des quotas gratuits découlant de la mise en place du MACF pour tous les produits de la métallurgie, de la chimie et des produits minéraux non-métalliques représenterait un coût carbone direct brut estimé à 5,7 milliards d’euros par an pour ces trois secteurs en France. Au sein de cette enveloppe brute, 4,7 milliards d’euros seraient répercutés sur leurs clients français et européens, ce qui réduirait le coût carbone direct net à 1,0 milliard d’euros pour les secteurs MACF.

Le coût carbone indirect, induit par la consommation de produits MACF produits localement ou importés, est quant à lui estimé à 2,7 milliards d’euros pour l’industrie française, dont 1,7 milliard incombant aux secteurs aval et 1,0 milliard incombant aux secteurs MACF eux-mêmes (par le biais de leurs propres consommations de produits MACF, en partie en flux intra-branches).

L’approche par la perte de profit révèle que le MACF représente une perte de marges estimée à 2,1 milliards pour l’industrie française, soit une baisse de 2,7 % du résultat courant avant impôts. Cette baisse du profit compromettrait alors près de 31 000 emplois industriels.

L’approche par les élasticités, étudiant les effets d’une perte de compétitivité-prix, indique quant à elle que la répercussion partielle de ce surcoût sur les clients induira une baisse du chiffre d’affaires industriel de 3,5 milliards d’euros (-0,3 %), menaçant alors plus de 6 000 emplois supplémentaires (hors perte d’activité au grand export des secteurs aval).

La mise en route du MACF menacerait donc plus de 37 500 emplois industriels, soit 1,5 % du total des emplois industriels en France. Cette menace serait fortement concentrée dans les secteurs MACF eux-mêmes. Ainsi, le secteur de la métallurgie verrait ainsi près de 11 000 emplois menacés par la mise en route du MACF, soit 17 % de ses effectifs industriels. Il est suivi de l’industrie chimique (11 000 emplois menacés) et de l’industrie des autres produits minéraux non-métalliques (5 500 emplois menacés). Le MACF menacerait par ailleurs 10 000 emplois dans les secteurs aval, avec une exposition notable des secteurs consommateurs de produits métallurgiques.

Figure 2.3 – Variation en valeur du chiffre d’affaires et de résultat courant avant impôt en cas d’introduction du MACF (en millions d’euros)

Traitements La Fabrique de l’industrie

Figure 2.4 — Estimation des emplois industriels français menacés par secteur suite à la mise en oeuvre du MACF

Traitements La Fabrique de l’industrie

Les secteurs MACF retenus dans le modèle sont désignés en fond beige.

Données non disponibles

- 8 — En ce sens, le coût carbone s’apparente dans le modèle à un coût nouveau pour les secteurs couverts et les secteurs aval ; c’est la raison pour laquelle on parle ici de « coût » carbone et non de « surcoût » carbone.

- 9 — Les gaz à effets de serre autres que le CO2 ne sont pas couverts dans l’exercice.

- 10 — Cette hypothèse peut être discutée : nous aurions pu également supposer que les secteurs MACF répercuteraient, comme au chapitre 1, une part de leur coût carbone sur leurs clients, même au grand export.

- 11 — Il faut noter que les secteurs MACF seront également affectés par un coût carbone d’ordre indirect du fait des flux intra-branches et leur propre consommation de produits MACF. De la même façon que le coût carbone direct adressé au grand export, le coût carbone indirect adressé au grand export est pleinement répercuté sur les marges. Sur les marchés intérieurs, le coût carbone indirect est, lui, répercuté sur les clients et sur les marges conformément aux taux de répercussion présentés en chapitre 1.

L’IRA et ses effets sur les investissements industriels en France

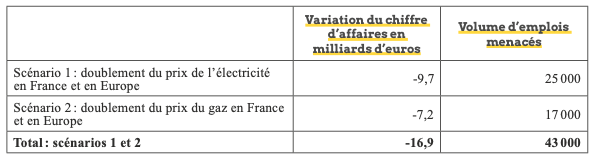

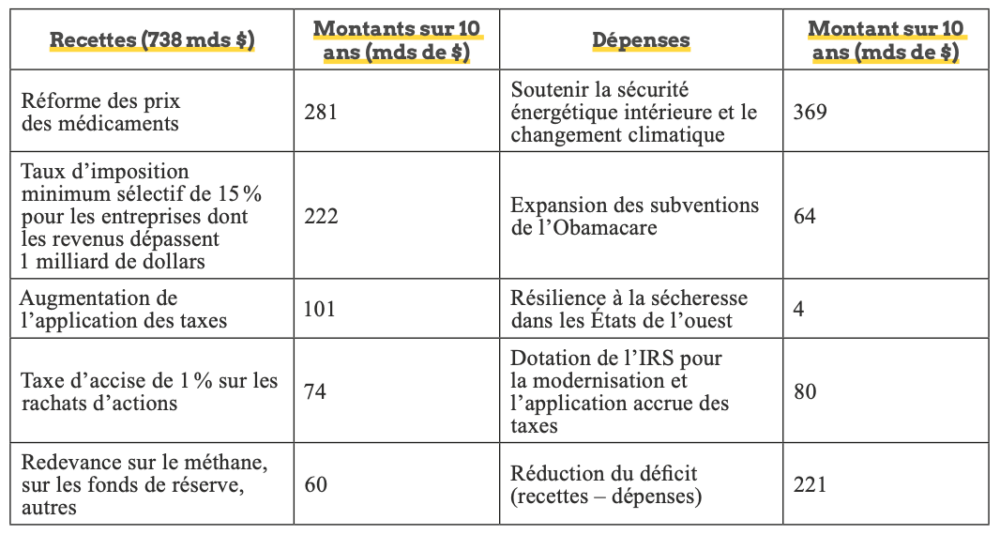

Présentation générale de l’IRA

Entrée en vigueur le 16 août 2022, l’Inflation Reduction Act (IRA) est une loi fédérale américaine destinée à réduire le déficit budgétaire et à lutter contre l’inflation, tout en réalisant des investissements dans un éventail diversifié de solutions climatiques. Sur dix ans, l’IRA prévoit ainsi 369 milliards de dollars de dépenses d’investissement pour la transition énergétique et la lutte contre le changement climatique12. C’est ce dernier volet de la mesure qui en fait tant parler de notre côté de l’Atlantique. Assumant non seulement un interventionnisme budgétaire digne des plus grandes politiques industrielles mais également une approche explicitement protectionniste (cf. détails ci-dessous), l’IRA est depuis sa promulgation perçue dans toute l’Europe comme une menace potentielle pour la compétitivité et les emplois de l’industrie européenne (Vie publique, 2023). C’est la raison pour laquelle nous lui consacrons ce troisième chapitre, afin d’en cerner les impacts potentiels.

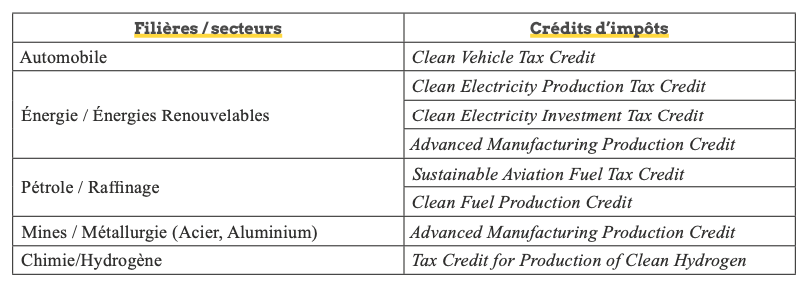

Concrètement, ce plan de transition énergétique prévoit, entre autres, des réformes et des subventions favorisant les entreprises implantées aux États-Unis, notamment dans les secteurs des véhicules électriques et des énergies renouvelables. Les ménages américains peuvent ainsi profiter d’un crédit d’impôt allant jusqu’à 7 500 dollars pour l’achat d’un véhicule électrique neuf fabriqué aux États-Unis, au Canada ou au Mexique. Les entreprises américaines pourront également bénéficier de crédits d’impôt pour leurs investissements dans les véhicules électriques, mais également dans l’éolien, l’hydrogène vert, le stockage de carbone, le solaire, les biocarburants, les batteries… ainsi que dans la production des matériaux de base permettant de les produire. Le but de l’IRA est de stimuler la production américaine, afin d’y implanter les chaînes d’approvisionnement ; c’est la raison pour laquelle les industriels européens redoutent son contrecoup sur le Vieux Continent, où les perspectives d’affaires sont en ce moment nettement plus moroses.

Signalons toutefois dès à présent que, s’agissant des volumes d’emplois menacés, il n’est pas possible ici de bâtir à propos de l’IRA des estimations aussi fines que les deux précédentes concernant les prix de l’énergie et la mise en place du MACF. Il n’est déjà pas simple de prédire combien d’emplois un tel arsenal de mesures incitatives pourra créer sur le sol américain, et plus hasardeux encore d’en calculer les contrecoups pour l’économie européenne. Les pages qui suivent contiennent donc une estimation qualitative et raisonnée de ce que l’on peut craindre pour l’industrie européenne.

L’IRA n’est pas sans soulever de controverse, y compris aux États-Unis. Les Républicains sont traditionnellement réservés voire critiques sur l’efficacité d’un programme de dépenses publiques, dont ils craignent des destructions d’emplois (Durante et al., 2022), quand les économistes doutent avec raison qu’elle puisse atteindre tous ses objectifs à la fois (réduire le déficit, verdir l’économie américaine, relocaliser l’industrie et contrecarrer les puissances hostiles aux USA). Mais, de l’avis de tous les observateurs interrogés à ce jour, la grande force de l’IRA réside dans la clarté, la simplicité et la rapidité de son déploiement. Les principaux secteurs industriels bénéficiaires sont ceux de l’énergie et de l’automobile, mais également toutes les industries manufacturières cherchant à se décarboner notamment grâce à l’introduction d’hydrogène dans leurs procédés et à la technologie CCUS13.

Pour financer ces mesures, le plan prévoit la création d’un impôt minimum de 15 % sur les bénéfices des grandes entreprises réalisant plus d’un milliard de dollars de bénéfices14. Une taxe de 1 % sur les rachats d’actions devait aussi être appliquée. Les effectifs de l’administration fiscale (l’IRS), qui baissaient depuis des années, devaient être augmentés pour renforcer les contrôles (Amsili, 2022).

Figure 3.1 — Équilibre budgétaire de l’IRA

Les crédits d’impôts de l’IRA susceptibles d’attirer ou de menacer les industriels européens

Clean Vehicle Tax Credit

Il s’agit d’un crédit d’impôt pour les véhicules électriques d’un maximum de 7 500 dollars par véhicule neuf (4 000 dollars pour les véhicules d’occasion), dont la moitié pour le respect des exigences relatives aux minéraux critiques et l’autre moitié pour le respect des exigences relatives aux composants des batteries. Les conditions de l’octroi de l’aide sont les suivantes. L’assemblage final du véhicule doit premièrement avoir été réalisé en Amérique du Nord15. Deuxièmement, 40 % des minerais critiques16 doivent avoir été extraits ou recyclés en Amérique du Nord (ce sera 80 % d’ici 2027). Troisièmement, 50 % de la valeur des composants contenus dans la batterie du véhicule doivent être fabriqués ou assemblés en Amérique du Nord (ce sera 100 % d’ici 2029). Quatrièmement et enfin, aucun composant ne doit provenir des « foreign entities of concern »17 (Chine, Russie, Iran et Corée du Nord).

Zero-Emission Nuclear Power Production Credit

Le nombre de centrales nucléaires en activité avait récemment diminué aux États-Unis en raison de coûts élevés de maintenance, de la compétitivité du gaz naturel et de la libéralisation du marché. Au nombre de 54 à ce jour, elles ont fourni près de 20 % de l’électricité américaine en 2021 (Devitt, 2023). L’IRA vise à stopper cette érosion et à préserver les centrales existantes, en offrant aux entreprises de service public éligibles un crédit de 0,3 cent par kilowattheure produit entre 2024 et 2032 et vendu à une entreprise dans laquelle elles n’ont pas de prise de participation ou de lien d’actionnariat. Le montant du crédit est ajusté chaque année, en fonction de l’inflation, et s’entend déduction faite des autres subventions « zéro émission » reçues de programmes gouvernementaux fédéraux, étatiques ou locaux. Comme beaucoup d’autres crédits d’impôt de l’IRA, le montant du crédit peut être multiplié par cinq si certaines exigences en matière de salaires et d’apprentissage sont remplies18 (Devitt, 2023).

Clean Electricity Production Credit

Ce crédit d’impôt ressemble beaucoup au précédent, qu’il étend aux futures installations de production d’électricité propre. Neutre sur le plan technologique, il s’applique en effet à tous les moyens de production « zéro émissions » : les installations éoliennes, solaires, hydroélectriques et géothermiques, ainsi que les petits réacteurs modulaires et les réacteurs à fusion. Dans la plupart des cas, ce nouveau crédit représente 3 dollars par mégawattheure d’électricité vendue, et pourra être multiplié par cinq si les exigences en matière de salaires et de main-d’œuvre sont respectées. En outre, les installations qui respecteront les seuils de contenu national (en utilisant du fer et de l’acier d’origine américaine, ainsi que d’autres produits fabriqués dans le pays) pourront bénéficier d’un crédit supplémentaire allant jusqu’à 10 %, et portant donc la subvention maximale à 16,50$ $ par mégawattheure. Ce crédit sera disponible pour les installations mises en service à partir du 1er janvier 2025 et jusqu’en 2032, sauf si les objectifs nationaux d’émissions sont atteints avant.

Clean Electricity Investment Tax Credit

Complémentaire au précédent, ce crédit d’impôt vise les investissements dans des installations productrices d’électricité « propre » (dont les émissions de gaz à effet de serre sont inférieures ou égales à zéro) et dans les technologies de stockage d’énergie. Ce crédit est multiplié par cinq pour les installations qui respectent les exigences en matière de salaires et d’apprentissage. Il est augmenté d’un maximum de 10 points de pourcentage pour celles qui répondent à certaines exigences de contenu local pour l’acier, le fer et les produits manufacturés, et majoré encore de 10 autres points de pourcentage si les installations sont situées dans une « Energy Community 19 » (The White House, 2023).

Clean Hydrogen Production Credit

À ce jour, l’hydrogène « gris », c’est-à-dire produit à partir de combustible fossile, est plus rentable que ses alternatives « bleue » et « verte »20. Pour encourager la production d’hydrogène propre, l’IRA offre à partir de 2023 un crédit allant de 0,60 à 3 dollars par kilogramme d’hydrogène produit. Le niveau du crédit est déterminé par la quantité de gaz à effet de serre émise lors de la production et du respect de certaines exigences en matière de salaires et d’apprentissage.

Clean Fuel Production Credit

Comme le CEPC présenté plus haut, ce crédit d’impôt est neutre sur le plan technologique. Il vise à soutenir la production de carburants moins émetteurs. À condition d’être produits et vendus aux États-Unis, ils peuvent bénéficier d’un crédit de 0,20 dollar par gallon, voire de 1 dollar par gallon si les exigences en matière de salaires et d’apprentissage sont respectées. Ce crédit sera disponible pour les carburants de transport produits entre le 1er janvier 2025 et le 31 décembre 2027.

Sustainable Aviation Fuel Credit

Il s’agit cette fois de soutenir la production de carburant durable pour l’aviation. Le crédit de base est ici de 0,35 dollar par gallon, avec un taux relevé à 1,75 dollar par gallon si les exigences en matière de salaires et de main-d’œuvre sont respectées. Ces montants seront ajustés chaque année en fonction de l’inflation.

Advanced Manufacturing Production Credit (AMPC)

Ce crédit d’impôt ne s’adresse pas aux producteurs d’énergie mais aux entreprises qui produisent les composants nécessaires à la production d’énergie renouvelable. Cela comprend la production des matériaux de base, comme l’acier et l’aluminium, à condition qu’elle soit réalisée aux États-Unis. Cela comprend également des composants comme certains onduleurs, composants de batteries et minéraux critiques, sous réserve d’un contenu local minimal de 40 %.

Figure 3.2 — Les filières ou secteurs potentiellement concernés par les différents crédits d’impôt

Les effets attendus sur l’investissement industriel aux États-Unis

Tableau d’ensemble

Pour comprendre en quoi l’IRA peut éventuellement fragiliser l’économie européenne, il faut d’abord mesurer à quel point les dispositions qu’il contient sont susceptibles d’attirer les investissements sur le sol américain. Une récente note du cabinet Trendeo (2023) a mis en lumière le fait que les États-Unis occupaient en février 2023 la première place mondiale des destinations d’investissements, avec près de 13 milliards de dollars sur les 23 milliards recensés dans le monde (dont 3,5 milliards sur une seule usine de batteries pour véhicules électriques dans le Michigan, avec 2 500 créations d’emplois à la clé annoncées par l’américain Ford Motor Company). De telles annonces peuvent impressionner, voire susciter des inquiétudes à l’égard des flux d’investissement à destination de l’Europe.

Plusieurs éléments doivent tout de même être remis en perspective. D’abord, rappelons que les États-Unis sont très régulièrement en tête du classement mondial des pays destinations des investissements directs à l’étranger, attirant entre 240 et 480 milliards de dollars par an de flux entrants, soit entre 20 et 40 milliards par mois.21 Les chiffres relevés cet hiver sont donc conformes à la tendance décennale. Ensuite, et contrairement à ce que l’on entend parfois, l’IRA ne parviendra pas à réindustrialiser les États-Unis. Il s’y crée en effet 1 million d’emplois par an en moyenne, quand l’industrie américaine en détruit 150 000 par an, et ce depuis vingt ans au moins. Si les prévisions optimistes avancées à l’été 2022 se concrétisent, l’IRA stabilisera la population active industrielle en créant 1,5 million d’emplois en 10 ans (Energy Innovation, 2022). C’est très honorable, mais c’est à peu près la moitié de ce qu’il faudrait pour maintenir la part de l’industrie dans l’emploi américain.

Une récente note du CEPII (Bouët, 2023) rappelle en outre que l’Union européenne dispose elle aussi d’atouts pour attirer des investissements directs étrangers. Elle souligne également que les subventions engagées dans l’IRA représentent environ 0,17 % du PIB américain par an pendant dix ans, ce qui reste, en termes relatifs, sensiblement inférieur aux aides proposées dans ce secteur par l’Union Européenne. Sans oublier que les critères techniques associés (les obligations de contenu local) sont restrictifs et le seront même de plus en plus sur les dix prochaines années, ce qui devrait freiner d’autant l’atteinte des objectifs ambitieux de la loi.

Observant maintenant secteur par secteur les opportunités offertes par l’IRA, on décèle également une série de contraintes qui pourront peser sur les investisseurs, européens ou non, envisageant de profiter de l’IRA pour accroître leur volume d’affaires aux États-Unis.

Batteries, système de stockage et véhicules électriques : un marché en pleine explosion

D’après une note de l’OFCE (Guillou, 2022), le budget de l’IRA consacré aux véhicules électriques, sous forme de subvention à l’achat, serait de 24 milliards de dollars. Le marché mondial des véhicules électriques est hautement dynamique (les ventes ont été multipliées par quatre entre 2019 et 2021 !) mais les États-Unis y occupent une place encore modeste : 600 000 véhicules sur les 6,6 millions vendus dans le monde. Pour les constructeurs, dont les trois premiers – l’américain Tesla, l’allemand VW et le chinois BYD – concentrent un tiers de l’offre (IEA, 2022), il s’agit donc surtout d’un pari sur l’avenir, compte tenu du potentiel offert par le marché automobile américain.

Du côté des batteries, la demande de cellules pour le stockage et les véhicules devrait encourager l’investissement à court terme. Actuellement, la production américaine ne répond qu’à un cinquième de la demande prévue jusqu’en 2031 (Liu, 2023). Elle répond prioritairement au secteur automobile, ce qui aggrave la pénurie d’équipement pour les projets de stockage. La demande à combler peut donc encourager les producteurs de cellules européens à investir sur le marché américain.

Néanmoins, la pénurie de main-d’œuvre et le coût des matériaux constituent les deux principaux obstacles à la production de cellules aux États-Unis. La production des précurseurs (i.e. de produits semi-finis) de cathodes et d’anodes22 permettrait de compenser les coûts logistiques, mais il sera difficile de s’approvisionner en composants sur des marchés non chinois23, car la Chine contrôle respectivement 92 % et 79 % de l’offre mondiale de cathodes et de précurseurs d’anodes, comme le rappelle une récente étude du cabinet Wood Mackenzie.

En outre, si l’Advanced Manufacturing Production Credit (AMPC) contenu dans l’IRA permet aux cellules américaines de devenir compétitives par rapport aux importations chinoises, cela reste à la condition que les droits de douane de l’article 301 soient maintenus24. À terme, les économies d’échelle et les améliorations technologiques offriraient aux fabricants nationaux d’autres moyens de réduire les coûts, mais les exigences strictes en matière de politiques environnementales compenseront ce phénomène dans une certaine mesure.

Concrètement, les exigences de contenu local (DCR25) pourraient augmenter les coûts d’équipement d’un système de stockage d’énergie jusqu’à 13 %, la majeure partie de l’augmentation provenant des modules de batterie nationaux26 (les modules importés représentaient déjà 44 % du coût des équipements de stockage d’énergie en 2022). Toutes comptes faits, d’après le rapport de Wood Mackenzie (Ibid.), la fabrication de systèmes de stockage à grande échelle peut rester rentable tout en respectant les seuils du DCR à condition que la hausse des prix induite par ces exigences ne dépasse pas 12 %. Le bilan est donc encore largement incertain.

Énergies renouvelables

Les enjeux sont importants sur le marché des énergies renouvelables. L’IRA prévoit des mesures incitatives (plusieurs crédits d’impôt) qui devraient réduire le coût des équipements solaires, éoliens et de stockage de 20 % à 60 %. Cela devrait permettre d’améliorer la compétitivité des énergies renouvelables aux États-Unis en tant que source de nouvelle génération. Wood Mackenzie (Ibid.) s’attend à ce que l’investissement annuel dans ce secteur passe de 64 milliards de dollars en 2022 à près de 114 milliards de dollars d’ici 2031.

Parmi les différents crédits d’impôt y contribuant, l’AMPC est accordé aux promoteurs de projets d’énergie renouvelable s’approvisionnant à hauteur de 40 % (20 % pour l’éolien en mer) de l’ensemble des équipements aux États-Unis. Ce pourcentage passe à 55 % après 2026 (2027 pour l’éolien en mer). En outre, 100 % des matériaux de construction en acier et en fer doivent être fabriqués aux États-Unis. Or, actuellement, environ 70 % des modules photovoltaïques et 80 % des cellules lithium-ion sont fabriqués en Chine, selon l’étude de Wood Mackenzie. Sur le marché de l’éolien, la Chine produit près de 70 % de tous les groupes motopropulseurs et 65 % des pièces moulées. En comparaison, les fabricants américains ne satisfont que 2 % de la demande mondiale de modules photovoltaïques, 7 % de la demande de cellules de batteries et 0 % de la demande de groupes motopropulseurs et de pièces moulées en 2021.

Le respect des seuils de DCR augmenterait les coûts d’équipement des promoteurs jusqu’à 8 % mais les bonus leur en restitueraient 4 % sur une base actualisée nette, ce qui devrait ramener les configurations d’équipement nationales à une quasi-parité avec les projets utilisant de l’équipement importé. Compte tenu de la différence de coût marginal, les auteurs de Wood Mackenzie s’attendent à ce que les promoteurs s’approvisionnent en équipements nationaux lorsqu’ils sont disponibles, ce qui donnera aux équipementiers la possibilité de conserver la plupart des crédits d’impôt qu’ils reçoivent. Ce n’est donc pas pour des raisons financières que ces clauses de contenu local pourraient avoir une efficacité limitée ; en revanche, les promoteurs pourraient se heurter à un manque d’offre locale.

Panneaux photovoltaïques

Depuis l’adoption de l’IRA, un grand nombre de fabricants de panneaux photovoltaïques ont annoncé leur intention d’accroître leur capacité de production aux États-Unis. La capacité nationale de production de modules atteindrait ainsi 45 GW (Liu, 2023). C’est certes important mais insuffisant pour répondre à l’ensemble de la demande américaine prévue27. En outre, la capacité de production des composants essentiels des panneaux – à savoir les wafers28 et les cellules – devra, elle, être construite à partir de zéro.

Aujourd’hui, les coûts de fabrication des panneaux photovoltaïques aux États-Unis peuvent être jusqu’à 32 % plus élevés que ceux d’Asie du Sud-Est, qui bénéficient d’avantages significatifs en termes de coûts de main-d’œuvre29. L’approvisionnement en composants de modules aux États-Unis augmenterait le coût d’ensemble des panneaux made in USA de 17 % supplémentaires. Si les fabricants américains intègrent pleinement la chaîne de fabrication, la valeur cumulée des crédits d’impôt (AMPC) peut représenter jusqu’à 29 % des coûts de fabrication aux États-Unis, ce qui pourrait rendre les prix des équipements compétitifs par rapport aux importations en provenance d’Asie du Sud-Est.

IRA, chaînes de valeur internationales et décarbonation des entreprises industrielles

L’IRA tel qu’il est présenté aujourd’hui laisse planer le risque de réorganisation des chaînes de valeur notamment sur les technologies de décarbonation.

En impulsant la réorganisation des chaînes d’approvisionnement, l’IRA pourrait rendre l’UE et d’autres économies plus compétitives par rapport à la Chine du fait notamment des clauses restrictives vis-à-vis des intrants en provenance de cette dernière qu’elle impose. Cela pourrait également avoir pour effet de ralentir initialement la transition verte même si à plus long terme, cet effet devrait être compensé par la réduction du coût des technologies propres induite par l’IRA. D’après une note de Patrick Lenain de l’Institut Français des Relations Internationale (IFRI) (Lenain, 2023), pour réussir, la transition climatique requiert de mettre à disposition de tous les acteurs concernés des énergies renouvelables à un prix abordable. A contrario, la stratégie visant à se fermer aux importations risque de freiner la concurrence, d’empêcher les économies d’échelle permises par les chaînes de valeur internationales, et d’entraver la baisse des prix. En effet, à ce jour, la mondialisation aurait permis une baisse spectaculaire du prix de vente des panneaux photovoltaïques et selon une étude de chercheurs du Massachusetts Institute of Technology (MIT), 40 % de cette baisse proviendrait des économies d’échelle réalisées grâce à la mondialisation.

Des économistes de Bruegel (Kleimann et al., 2023) dans un policy brief de février 2023 affirment quant à eux, que l’IRA nuira probablement à l’Europe par son effet sur la compétitivité, alors qu’il profitera probablement à la transition climatique en Europe et dans la majeure partie du reste du monde. Cependant, l’ampleur de ces deux effets reste incertaine, en partie parce que l’IRA risque d’induire une substitution des intrants chinois.

En définitive, l’IRA présenterait l’avantage de consolider la sécurité des États-Unis en matière d’approvisionnements stratégiques dans un environnement géopolitique instable (et qui risque de le rester pour encore un moment) en faisant revenir l’industrie aux États-Unis, mais les consommateurs américains publics et privés risqueraient de voir leur facture finale grimper assez vite en achetant leurs produits plus chers.

Principales incertitudes subsistant autour de la mise en œuvre l’IRA aux États-Unis