L’industrie américaine : simple rebond ou renaissance ?

Stanimirovitch Douchan (1912-1978), Gratte-ciel © Archives Alinari, Florence, Dist. RMN-Grand Palais / Douchan Stanimirovitch

Remerciements

Cette publication a été réalisée par La Fabrique de l’industrie et grâce au concours de nombreux experts du sujet. Nous tenons ici à remercier toutes les personnes qui, par leur contribution écrite, leur relecture attentive ou leurs commentaires avisés, nous ont permis d’enrichir ce travail.

Nous souhaitons plus particulièrement remercier Patrick Artus (Natixis), Daniel Atlan, Martine Azuelos (université Sorbonne Nouvelle), Jean-François Boittin (DG Trésor), Sébastien Bouchet (Microsoft), Pascal Colombani (Valeo), André Gauron (Lasaire), François Gayet (Cercle de l’Industrie), Pierre-Noël Giraud (Ecole des Mines), Pierre Grandjouan (DG Trésor), Bernard Jullien (Gerpisa), Philippe Le Corre (Brookings

Institution), James Manyika (McKinsey), François Marion (Valeo), Tanguy Marziou (AmCham), Elisabeth Paté-Cornell (université de Stanford), Patrick Pélata (SalesForce), Jean-Loup Picard, Sree Ramaswamy (McKinsey), Denis Randet (ANRT), Nicolas de Warren (Arkema) et Michael M. Woody pour leur précieuse collaboration.

Préface

Après des années sombres, l’industrie semble retrouver quelque couleur en France. Mais cette évolution, encore timide, contraste avec la vigueur de la reprise enregistrée par l’industrie américaine depuis la fin de la crise. La « Grande Récession » de 2008-2009 a certes marqué les esprits outre-Atlantique ; elle a pourtant aujourd’hui laissé la place à un rebond tout aussi impressionnant.

La production industrielle américaine a dépassé son niveau d’avant-crise et, phénomène plus remarquable encore, de nouveaux emplois se créent dans le secteur, ce qui n’était pas arrivé depuis plus de quinze ans. A tel point que le mot de « renaissance » a fini par s’imposer dans la presse et parmi de nombreux observateurs.

Cette reprise, par son ampleur, éveille la curiosité. Pour l’expliquer, certains avancent le rôle prépondérant du facteur énergétique, depuis la mise en exploitation des immenses réserves d’énergie non conventionnelle dont disposent les Etats-Unis. D’autres affirment que la modération salariale imposée sur la dernière décennie a rendu le territoire américain plus attractif. D’autres encore soulignent que le regain industriel n’aurait pu avoir lieu sans le volontarisme des pouvoirs publics durant la crise, citant en exemple le sauvetage de l’industrie automobile.

Dans cette note, La Fabrique de l’industrie cherche à mieux comprendre les déterminants de ce redressement spectaculaire. Elle nous apprend qu’on ne peut ramener les bonnes performances de l’industrie américaine à un seul des facteurs régulièrement avancés. Aucun ne suffit à lui seul à expliquer l’embellie mais tous participent à la restauration d’un climat économique favorable. A cela s’ajoute évidemment, le développement incroyablement rapide du numérique et en particulier du secteur internet et la domination qu’il exerce au plan mondial, repoussant les limites de ce qu’on appelle l’« industrie ».

Ce qui étonne en revanche, c’est qu’il reste difficile de déceler une amélioration généralisée de la compétitivité des entreprises. Les industriels ont certes retrouvé des niveaux de marges confortables mais le déséquilibre extérieur de la plupart des secteurs manufacturiers ne s’est pas résorbé. Cela reste un sujet d’inquiétude et une faiblesse pour leur développement. Le mouvement supposément « massif » de relocalisation d’activités, autrefois transférées vers les pays à bas coût de main d’œuvre, peine également à convaincre dans les faits. La reconstitution du tissu industriel, miné par des années de délocalisations, demeure un défi majeur et le numérique lui-même ne produit pas jusqu’à présent les gains de productivité attendus. D’autres obstacles, faisant écho aux préoccupations françaises, tels que la formation d’une main d’œuvre qualifiée ou l’attractivité du secteur, devront aussi être surmontés.

C’est pourquoi le redémarrage de l’industrie américaine, ainsi que le contexte singulier dans lequel il s’est opéré, constituent des éléments précieux pour inspirer les stratégies de reconquête de l’industrie pour la France.

Louis Gallois

Résumé exécutif

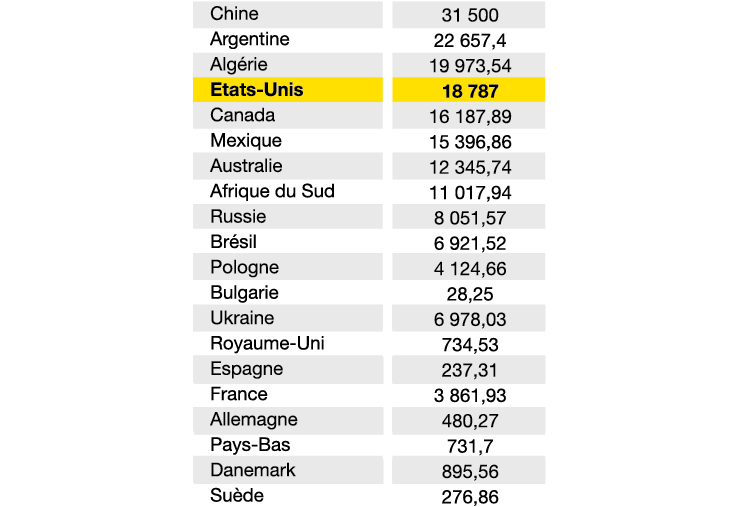

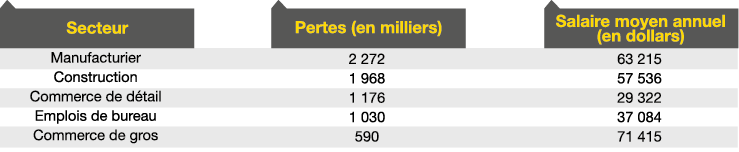

La sortie de crise : rebond ou renaissance ?

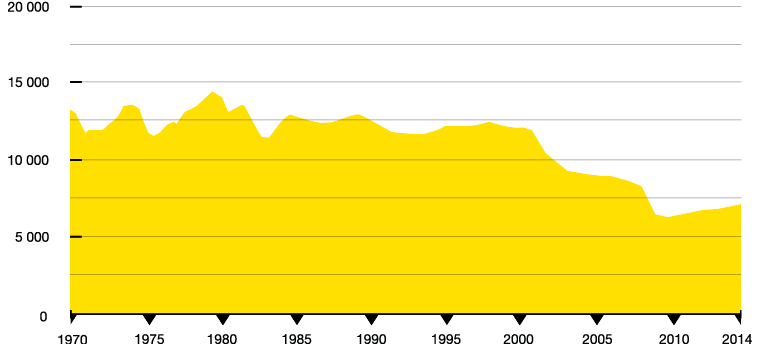

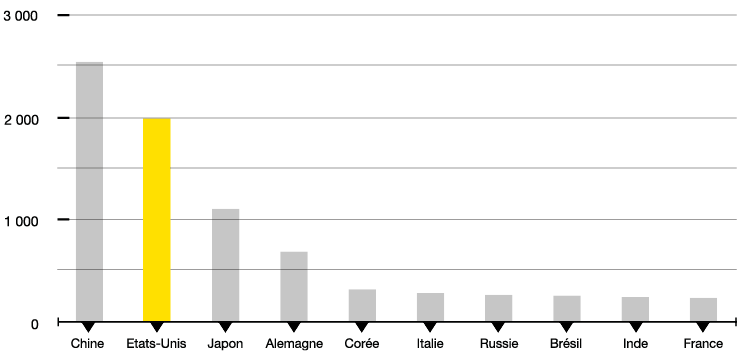

Les Etats-Unis ont dominé l’industrie mondiale pendant un siècle avant d’être dépassés par la Chine en 2010. A l’image de nombreux pays développés, l’économie américaine a vu l’importance de son industrie diminuer au cours des dernières décennies. Plus de 8 millions d’emplois industriels ont été détruits entre l’apogée de 1979 et 2011, sous l’effet d’importants gains de productivité, de l’externalisation d’emplois à des entreprises spécialisées, mais aussi d’une perte de compétitivité vis-à-vis des pays à bas coûts de main d’œuvre et de la vague de délocalisations qui s’en est suivie. En particulier, le déficit commercial par rapport à la Chine dans les produits manufacturés a été multiplié par 31 entre 1990 et 2013 et représente plus des deux tiers du déficit manufacturier américain.

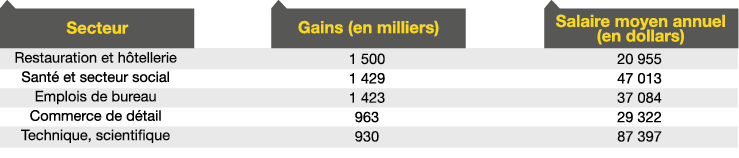

Depuis 2010, la tendance semble s’être retournée. La production industrielle a retrouvé début 2014 son niveau d’avant la crise et quelque 850 000 emplois industriels ont été créés. Ce dynamisme fait de nombreux envieux dans les pays qui, comme la France, assistent au délitement continu de leur industrie. Aux Etats-Unis, le mot « renaissance » a été abondamment repris, avec soulagement et fierté, pour caractériser cette reprise du manufacturing.

Ce terme nous paraît toutefois prématuré voire trompeur : la renaissance suppose en effet une amélioration structurelle durable de la situation de l’industrie. Or la croissance récente compense à peine la saignée qu’a représentée la période 2008-2009, rebaptisée Grande Récession. Par ailleurs, l’embellie n’est pas générale : les secteurs industriels suivent des trajectoires très contrastées, tout comme les différentes parties du territoire américain. Enfin et surtout, c’est à tort selon nous que cette croissance est attribuée à un regain de compétitivité : le sursaut de l’industrie américaine est d’abord un rebond autocentré.

L’invisible regain de compétitivité

L’industrie manufacturière américaine bénéficie, depuis bien avant la crise, d’une excellente compétitivité-coût. Le coût unitaire de la main-d’œuvre a baissé de 15 % entre 2002 et 2011, alors qu’il augmentait (en dollars) de 80 % en Italie, 53 % en France, 43 % en Allemagne. Même en tenant compte des effets de change, la modération salariale dans l’industrie manufacturière fut plus importante outre-Atlantique qu’en Allemagne. Les industriels américains bénéficient également de l’abondance d’une énergie bon marché. Aux Etats-Unis, l’électricité est globalement deux fois moins coûteuse qu’en Europe ou au Japon pour les industriels, et ce depuis longtemps. De plus, depuis la mise en exploitation de nombreux gisements de gaz de schiste, le gaz naturel y est lui aussi devenu deux à trois fois moins cher.

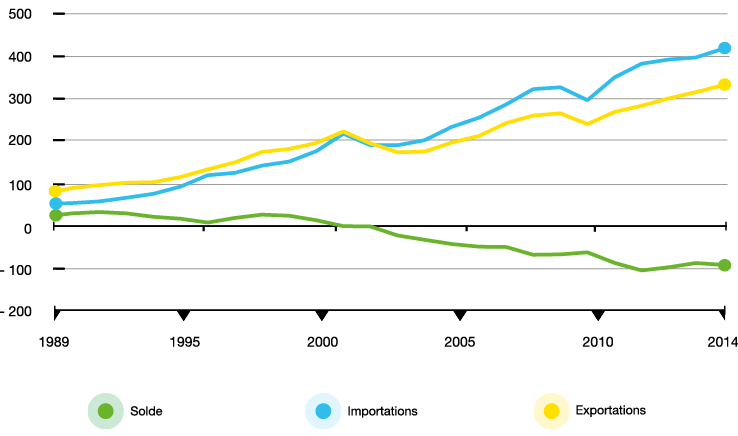

Toutefois, contrairement à ce que suggèrent de nombreux commentateurs, la reprise d’après 2008 ne semble pas avoir été le fruit d’une compétitivité accrue. En effet, le déficit commercial dans les biens manufacturés, structurel depuis le début des années 1990, s’est réduit durant la crise avec le ralentissement du commerce mondial, mais il n’a cessé de se dégrader jusqu’en 2014 et représente 566 milliards de dollars1. L’augmentation de l’excédent commercial dans les services ainsi que la baisse de la facture énergétique ont eu tendance à masquer cette réalité dans de nombreuses analyses.

En réalité, seuls deux secteurs industriels se distinguent nettement des autres par l’amélioration de leur solde commercial. Il s’agit de l’industrie aéronautique et des produits pétroliers raffinés. Le premier est historiquement un fort contributeur aux exportations américaines grâce à l’implantation d’entreprises comme Boeing. Leur activité a bénéficié du redémarrage du marché mondial et les exportations du secteur ont atteint en 2014 un nouveau record à 137 milliards de dollars. Le second a pour sa part tiré profit d’un récent et impressionnant boom des pétroles non conventionnels. Hormis ces deux exceptions, la quasi-totalité des autres secteurs présentent un déficit commercial qui se dégrade. En particulier, le déficit s’accroît dans des secteurs comme l’automobile, dont la production a pourtant fortement rebondi depuis 2009, ou les produits informatiques et électroniques, qui sont restés très dynamiques sur les dernières années. Au total, la part des importations dans la consommation américaine de biens manufacturés est passée de 27 % en 2007 à 29 % en 2013.

Certes, quelques cas de relocalisations font sensation dans les médias et alimentent de nombreuses publications. Pourtant, leur poids n’apparaît pas déterminant. L’estimation, probablement optimiste, de la Reshoring Initiative évalue à 100 000 les créations d’emplois manufacturiers liées aux relocalisations entre 2010 et 2013. Cela compense tout juste les délocalisations intervenues sur la même période. De nombreuses firmes, en particulier dans le secteur des hautes technologies, ont annoncé qu’elles allaient rapatrier des activités sur le sol américain mais n’ont jamais sauté le pas en raison des nombreux obstacles qu’une telle démarche rencontre.

Le propos n’est pas ici de nier que l’industrie américaine soit compétitive mais de contester que le « miracle » récent de l’emploi industriel puisse être attribué à une amélioration drastique de l’offre.

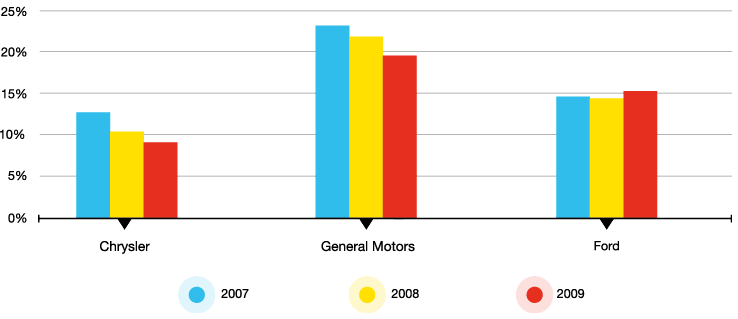

Un rebond autocentré et hétérogène

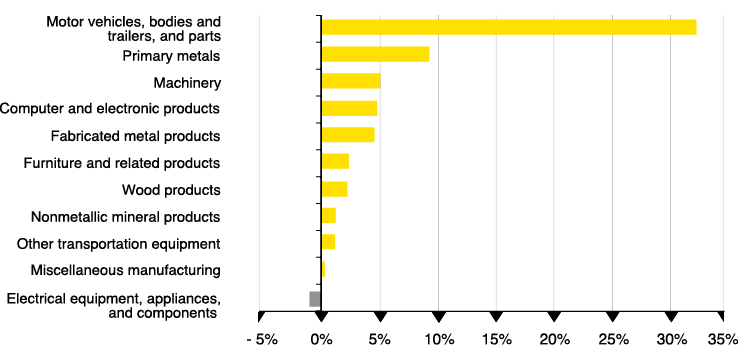

C’est principalement une dynamique autocentrée de rattrapage, reposant sur la vigueur de la demande, qui a permis à l’industrie manufacturière américaine de se relever après la Grande Récession. Le retour du crédit et de la confiance, stimulé par une politique monétaire accomodante, les investissements du secteur énergétique, entre autres facteurs, ont incité les consommateurs et les firmes américaines à réaliser d’importants achats de biens durables qu’ils avaient reportés en raison de la crise. Ainsi, les secteurs pour lesquels la valeur ajoutée et l’emploi sont en plus forte croissance sont aussi ceux qui ont été les plus durement touchés pendant la crise, à l’image de l’industrie automobile dont la valeur ajoutée a progressé de plus de 30 % par an entre 2010 et 2013. Le soutien des administrations Bush et Obama au secteur et en particulier à Chrysler et General Motors fut décisif. La chute de ces empires aurait emporté un nombre colossal de fournisseurs, avec le risque de voir du même coup les capacités de production de l’écosystème industriel américain se dégrader subitement.

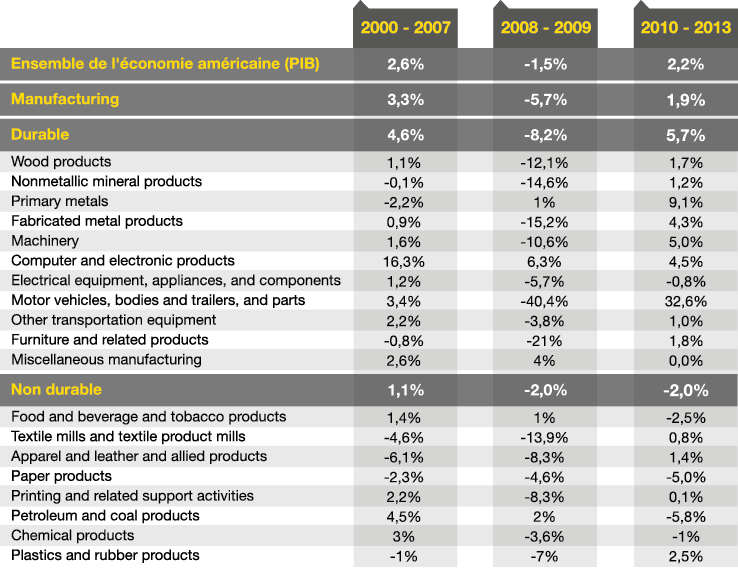

D’autres secteurs ont connu des croissances importantes entre 2010 et 2013 à l’image des métaux primaires (9,1 % par an en moyenne), les machines (5 %), les produits informatiques et électroniques (4,5 %), ainsi que les produits métalliques (4,3 %). Le plus gros secteur industriel en termes de valeur ajoutée, la chimie, ne s’est pas encore remis de la Grande Récession. Ce secteur est dans une phase de transition, la mise en service de capacités de production additionnelles destinées à tirer profit du faible coût du gaz naturel ne débutant qu’à partir de 2015.

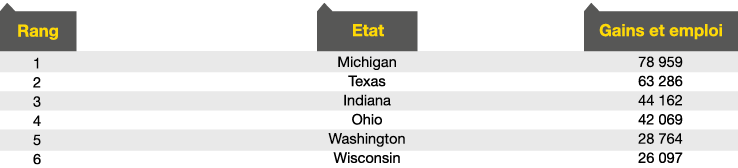

Par ailleurs, on constate depuis 2010 que les principaux gains en emplois manufacturiers sont concentrés dans six Etats (Michigan, Texas, Indiana, Ohio, Washington et Wisconsin), c’est-à-dire dans les zones qui concentrent l’activité des secteurs en croissance.

Le caractère hétérogène de la reprise, sur les plans sectoriel et géographique, est donc frappant.

Un comeback du made in America ?

Après dissipation des effets de rattrapage, l’industrie devrait poursuivre sur une bonne tendance en 2015 et 2016 grâce à une consommation soutenue et des investissements importants. L’emploi et la production devraient donc progresser régulièrement dans les prochaines années puis marquer le pas, pâtissant à terme du ralentissement de la croissance dans le secteur des matériels de transport.

Allons-nous assister à un retour massif des activités de production aux Etats-Unis ? Certes, les divergences mondiales des prix continueront de favoriser une redistribution de la production de biens intensifs en énergie, au profit des Etats-Unis et du Moyen-Orient, et au détriment de l’Union européenne. L’Agence internationale de l’énergie estime ainsi qu’entre 2011 et 2035, la part de marché de l’UE à l’export passera de 40 à 30 % pour les produits chimiques et de 16 à 7 % pour les métaux non ferreux. Mais les Etats-Unis ne seront pas la seule région du monde, loin de là, à rapatrier ces activités, l’attractivité étant largement multifactorielle. Concrètement, les parts de marché américaines ne devraient pas augmenter de manière drastique : passant de 13 à 15 % pour les produits chimiques, et de 5,25 à 6,5 % pour les métaux non ferreux. Il y a donc bien des gains à attendre en termes de production et d’exportations pour les secteurs intensifs en énergie américains, mais ils ne seront pas aussi spectaculaires que certains l’annoncent aujourd’hui.

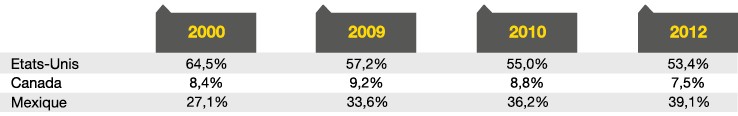

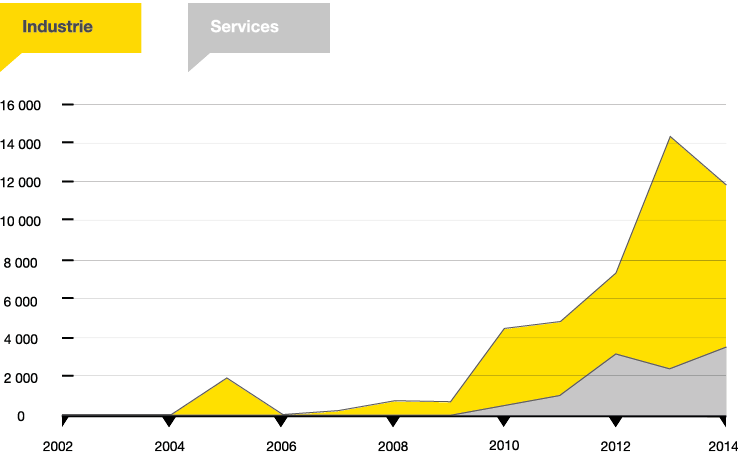

Pour tous les autres secteurs manufacturiers, les coûts croissants de gestion des chaînes de valeur mondialisées, associés à un recentrage de l’économie chinoise sur son marché intérieur, pourraient favoriser un certain retour du made in USA. On observe en outre une montée en puissance des investissements chinois à destination des Etats-Unis à partir de 2010, date à laquelle ils ont dépassé le seuil – certes modeste mais symbolique – du milliard de dollars. Ils ont depuis enregistré une progression fulgurante, en se concentrant très largement dans l’industrie (76,2 % des investissements réalisés entre 2002 et 2014). Les cas anecdotiques de relocalisations pourraient dès lors être les prémices d’un retour des activités délocalisées ces dernières décennies. Cette perspective reste toutefois aujourd’hui incertaine et controversée. Plusieurs observateurs conjecturent par exemple que le Mexique, hinterland-atelier américain, serait le grand gagnant du rééquilibrage économique entre la Chine et les Etats-Unis.

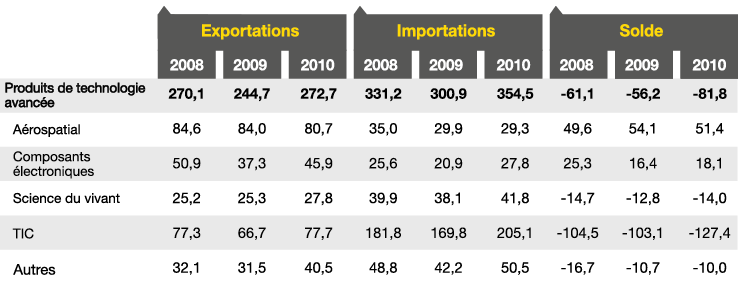

La question du leadership américain dans le domaine du numérique prête également à débat. Le déficit de la balance commerciale dans les produits de technologie avancée n’a cessé de se creuser depuis le début des années 2000 et amène certains commentateurs à remettre en cause la suprématie de l’industrie high-tech américaine. D’autres arguent du fait que le secteur industriel n’est aujourd’hui encore qu’au début d’un processus de profonde transformation. Ils rappellent que le logiciel et les applications représentent une grande partie de l’activité du secteur des TIC et qu’une analyse se limitant aux produits est nécessairement incomplète. La diffusion du numérique bouleverse les modes de production et les marchés pour de nombreuses activités, repoussant les limites entre industrie et services. Les Etats-Unis n’auraient ainsi rien perdu de leur domination, bien au contraire.

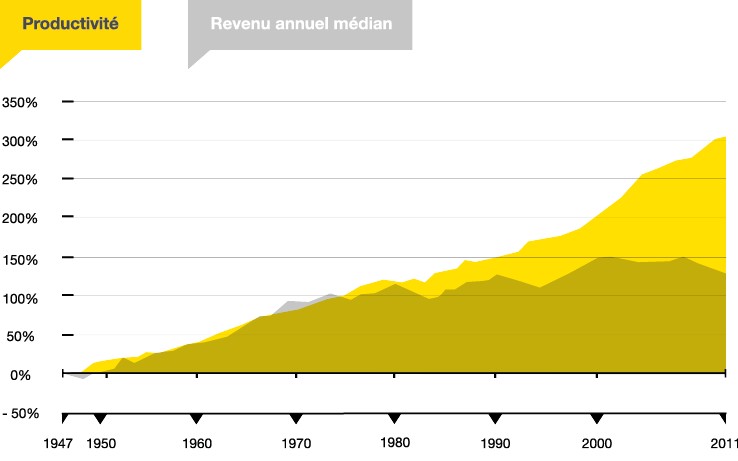

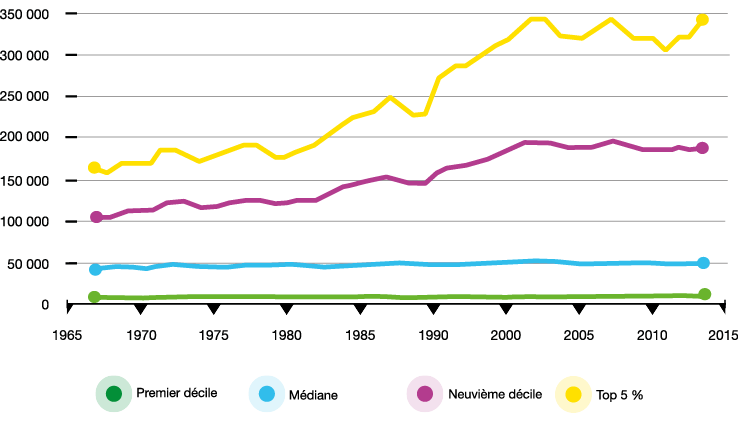

Quoi qu’il en soit, l’industrie manufacturière américaine devra surmonter de nombreux obstacles dans les années à venir. Premièrement, à force d’avoir éloigné les activités de production, les entreprises américaines vont devoir « réapprendre à produire », ce qui suppose entre autres de rebâtir des écosystèmes performants entre donneurs d’ordres et sous-traitants. Deuxièmement, elles pourraient voir menacée leur domination dans la recherche et l’innovation, du fait là encore d’un éloignement prolongé entre les zones de conception et de fabrication. Se pose ensuite la question de la soutenabilité des pratiques de modération salariale, au regard de l’augmentation des inégalités sociales et des tensions afférentes. Enfin, l’industrie souffre d’un déficit de main-d’œuvre qualifiée, notamment de techniciens spécialisés, qu’elle peine aujourd’hui à combler en raison de la mauvaise image dont elle souffre dans l’opinion.

- 1 – Rappelons que le déficit commercial français dans les biens manufacturés est d’environ 46 milliards de dollars et que le solde commercial européen est positif.

Executive summary

US manufacturing: upturn or renaissance?

The United States dominated global industry for a century before being overtaken by China in 2010. Like many developed countries, the American economy has seen its industry shrink during recent decades. Over 8 million industrial jobs were destroyed between the 1979 peak and 2011, impacted by considerable productivity gains, outsourcing to specialized companies, and reduced competitiveness in the face of countries offering cheap labour, prompting a wave of offshoring. In particular, the trade deficit compared to China for manufactured goods was multiplied by 31 from 1990 to 2013, representing over two-thirds of the American manufacturing deficit.

Since 2010, the trend seems to have turned around. In early 2014, industrial production returned to its pre-crisis level, and some 850,000 industrial jobs have been created. This impetus is the envy of countries like France, whose industry continues to collapse. In the United States, the word “renaissance” is frequently used with relief and pride to describe this manufacturing recovery.

However, we consider this term to be premature and even misleading: renaissance implies long-term structural improvement in the industry’s situation. Yet the recent growth barely makes up for the huge losses incurred from 2008-2009, now known as the Great Recession. In addition, the improvement is not general: industrial sectors are following very different trends, as are different areas of the American territory. Last but not least, we consider that it is incorrect to explain this growth by increased competitiveness: the surge in American manufacturing is mainly self-sustained.

Invisible increase in competitiveness

The American manufacturing industry is particularly cost-competitive, and was even well before the crisis. The unit labour cost dropped by 15% from 2002 to 2011, whereas it rose (in dollars) by 80% in Italy, 53% in France and 43% in Germany. Even taking exchange rates into account, wage moderation in the manufacturing industry was greater across the Atlantic than it was in Germany. American industrials also benefit from abundant, cheap energy. In the United States, electricity generally costs industrials half as much as it does in Europe or Japan, and has for a long time. Added to this, the prolific extraction of shale gas has cut the price of natural gas by half or two-thirds.

However, unlike suggestions made by numerous commentators, the post-2008 recovery does not seem to have been the result of increased competitiveness. The trade deficit of manufactured goods, which had been structural since the early 1990s, shrank during the crisis with the global trade slow-down, but then continued to deteriorate until 2014, representing 566 billion dollars2. The higher service trade surplus and a drop in the energy bill have tended to mask this fact in numerous analyses.

In reality, only two industrial sectors clearly show an improved trade balance: aviation and refined petroleum products. The former has historically contributed significantly to American exports thanks to the installation of companies like Boeing. Its activity has benefited from a pick-up in the global market, with exports from the sector reaching a new record of 137 billion dollars in 2014. The petroleum products sector has benefited from an impressive boom in unconventional oil production. Apart from these two exceptions, almost all of the other sectors show a worsening trade deficit. In particular, the deficit is increasing in sectors like the automative industry, despite a significant production upsurge since 2009, and computer and electronic products, which have remained very dynamic over recent years. Overall, the share of imports in American manufactured goods consumption went from 27% in 2007 to 29% in 2013.

It is true that some reshoring stories have hit the news and are frequently cited in numerous publications. However, their impact does not appear to be considerable. The probably optimistic estimate made by Reshoring Initiative is that 100,000 manufacturing jobs were created thanks to reshoring from 2010 to 2013. This just about compensates for the activities offshored during the same period. Numerous firms, mostly in the high-tech sector, have announced that they intend to reshore activities in the USA, but they have not yet done so due to the many obstacles involved.

Our intention here is not to deny that US industry is competitive, but to challenge the idea that the recent industrial employment “miracle” can be put down to a drastic improvement in supply conditions.

Self-sustained, uneven upturn

It is mainly self-sustained adjustment based on vigorous demand that has enabled the American manufacturing industry to get back on its feet following the Great Recession. The return of credit and confidence, stimulated by an accommodating monetary policy and investments in the energy sector, among other factors, have encouraged consumers and American companies to make significant purchases of durable goods that they had put off during the crisis. As a result, the sectors in which added value and employment are seeing strong growth are the same ones that were hardest hit by the crisis, such as the automative industry, which grew by over 30% a year from 2010 to 2013. The support that the Bush and Obama administrations gave the sector, especially Chrysler and General Motors, was decisive. The demise of these empires would have brought down a colossal number of suppliers, and risked bringing about a sudden drop in the production capacities of the American industrial ecosystem.

Other sectors grew significantly from 2010 to 2013, such as primary metals (average of 9.1% per year), machines (5%), computer and electronic products (4.5%) and fabricated metal products (4.3%). The biggest manufacturing sector in terms of added value, the chemical industry, has not yet recovered from the Great Recession. This sector is in a transition phase, and additional production capacities designed to take advantage of the low cost of natural gas will only start operating in 2015.

What is more, since 2010, the main manufacturing job gains have been concentrated in six states (Michigan, Texas, Indiana, Ohio, Washington and Wisconsin), in other words, in the zones harbouring the growth sectors’ activity.

The uneven distribution of the recovery, in terms of both sector and geography, is striking.

Is “Made in USA” making a comeback?

Once the adjustment effects have died down, manufacturing is likely to continue its upward trend in 2015 and 2016 thanks to sustained consumption and significant investments. Employment and production should therefore grow steadily over the next few years and then slow down, weakened in the long term by slower growth in the transport equipment sector.

Are we likely to see a massive turnaround in production activities in the United States? It is clear that global price differences will continue to foster a redistribution of the production of energy-intensive goods, to the advantage of the United States and the Middle East and to the detriment of the European Union. The International Energy Agency thus predicts that from 2011 to 2035, the EU’s export market share will drop from 40% to 30% for chemical products and from 16% to 7% for non-ferrous metals. Yet the United States will not be the only region in the world to repatriate these activities, far from it, since attracting them involves several factors. Concretely, US market shares are unlikely to increase drastically: from 13% to 15% for chemical products, and 5.25% to 6.5% for non-ferrous metals. Energy-intensive sectors in the USA can therefore expect to gain in terms of production and exports, but the impact will be a lot less spectacular than some people are announcing today.

For all the other manufacturing sectors, the rising costs of managing globalized value chains, along with the Chinese economy’s new focus on its domestic market, could encourage a slight move back to “Made in USA” goods. We also observe an increase in Chinese investments in the United States starting from 2010, when they passed the modest but symbolic threshold of one billion dollars. Since then, they have grown dramatically, mostly concentrated in industry (76.2% of investments made from 2002 to 2014). The anecdotal reshoring cases could thus mark the early stages of the return of activities offshored during recent decades. This perspective is however currently still uncertain and controversial. Several observers, for example, are speculating that America’s hinterland workshop, Mexico, will be the major winner in the economic balancing out between China and the United States.

The question of American leadership in the digital domain is also debateable. The trade balance deficit of advanced technology products has been constantly growing since the early 2000s, leading some commentators to question the supremacy of the American high-tech industry. Others argue that the industrial sector is currently still only in the early stages of a profound transformation process. They point out that software and applications alone represent two-thirds of activity in the ICT sector and that an analysis restricted to products is necessarily incomplete. The spread of the digital economy is profoundly changing production modes and markets for numerous activities, moving the boundaries between industry and services. The result would therefore bolster the dominant position of the United States.

Whatever the case, the US manufacturing industry is set to overcome numerous obstacles in the coming years. Firstly, having moved their production activities further afield, American companies will need to “learn how to produce again”, which implies among other things rebuilding efficient ecosystems between order-givers and sub-contractors. Secondly, they could undergo a threat to their domination in research and innovation, once again due to the long-term separation between design and manufacturing zones. Another question is whether wage moderation practices are sustainable, in terms of greater social inequalities and the resulting tension. Lastly, manufacturing suffers from a lack of qualified labour, in particular specialized technicians, which it is currently struggling to fill because of its negative popular image.

- 2 – Note that the French trade deficit for manufactured goods is around 46 billion dollars and that the European trade balance is positive.

INTRODUCTION

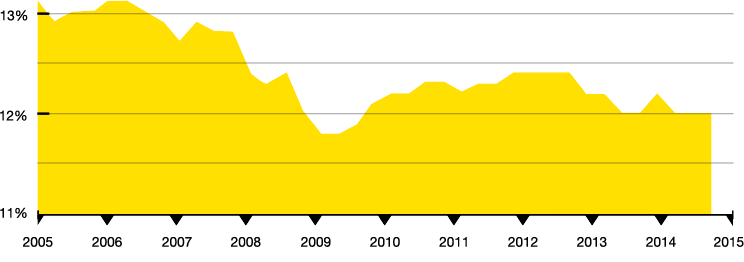

A l’instar de nombreux pays développés, les Etats-Unis ont vu la part industrielle de leur PIB diminuer au cours des dernières décennies, au profit du secteur des services. Alors que le secteur manufacturier en représentait encore un quart en 1970, il en représente aujourd’hui moins de 12,5 %. Ce repli relatif, qui s’est accompagné d’un fort déclin de l’emploi industriel en termes absolus à partir de la récession de 2001 (éclatement de la bulle internet), résulte de la conjugaison de plusieurs facteurs : les gains de productivité, l’augmentation de la part des services dans la consommation, l’externalisation des services et, phénomène plus inquiétant, la concurrence internationale qui a conduit à une perte de part de marché des Etats-Unis.

Le secteur manufacturier reste néanmoins un pilier de l’économie américaine. Il réalise en effet 70 % de la recherche et développement du secteur privé, 90 % des brevets, et la majorité des exportations. Il propose également des emplois mieux rémunérés que la moyenne, communément appelés « good jobs ».

En cela, les Etats-Unis s’apparentent à tous les pays de l’OCDE. Mais ce qui est plus rare, c’est de constater un net accroissement de l’emploi et de la production industriels depuis 2010, au point que le mot « renaissance » est fréquemment employé dans les publications journalistiques ou scientifiques. Bon nombre d’auteurs tiennent ainsi pour acquis que le secteur manufacturier américain a renforcé sa compétitivité.

Certes, l’industrie outre-Atlantique a fortement rebondi suite à la crise. Toutefois, il n’existe pas à ce jour de consensus sur son état réel. Certains experts, optimistes, mettent en avant les gains de productivité importants réalisés au cours des dernières décennies, les quelque 850 000 créations d’emplois depuis 2010, une révolution dans la production de gaz naturel et des annonces de relocalisations. D’autres, à l’inverse, pointent les délocalisations massives depuis une vingtaine d’années, à l’origine d’un appauvrissement de l’écosystème industriel américain, une balance commerciale structurellement déficitaire et des politiques nettement moins ambitieuses et agressives qu’ailleurs, notamment en matière d’innovation.

Il reste donc prématuré de parler de « renaissance » aujourd’hui, au regard de la saignée qu’a représentée la période 2008-2009, rebaptisée « Grande Récession ». Il est plus hasardeux encore de lier ce regain à une amélioration structurelle de la compétitivité de l’industrie.

En effet, très peu de secteurs ont amélioré leur solde commercial sur la période 2010-2014. Le secteur automobile, qui a porté l’essentiel de la reprise jusqu’à présent, a pu se restructurer grâce au soutien public et à la nationalisation de General Motors, avant de bénéficier de la reprise de la demande interne ; mais son solde commercial se dégrade continûment. Le secteur de l’informatique et de l’électronique, qui a tiré la croissance industrielle durant une quinzaine d’années, a très bien résisté à la crise mais ne cesse de détruire des emplois et reste, lui aussi, largement déficitaire sur le plan du commerce extérieur. Dans le même temps, on peut être optimiste pour certains secteurs, comme la chimie de première transformation qui bénéficie d’un gaz naturel bon marché, favorisant ainsi la production domestique et les exportations. Cela reste toutefois assez localisé et ne suffit pas à entraîner toute l’industrie, ni même toute l’industrie chimique.

L’industrie américaine s’appuie sur de nombreux atouts structurels, qui laissent penser que la dynamique actuelle pourra se poursuivre au-delà du seul rattrapage conjoncturel, habituel après de tels épisodes de crise. Mais le retour de l’industrie ne sera pas aussi fulgurant que ce que certains observateurs enthousiastes le prédisent. Plusieurs grands défis devront en effet être surmontés, au premier rang desquels la nécessité de reconstruire des écosystèmes territoriaux dévastés par des années de délocalisations ou encore la difficulté pour les industriels de disposer d’une main d’œuvre qualifiée.

La présente note est organisée en quatre parties. La première s’intéresse au déclin de l’industrie américaine sur longue période et au rebond qu’elle a connu depuis la fin de la crise. La deuxième analyse l’évolution de la compétitivité des principaux secteurs, en s’intéressant plus particulièrement à deux aspects régulièrement mis en avant pour expliquer le regain industriel américain : l’effet de l’exploitation des énergies non conventionnelles et la modération du coût du travail. La troisième partie propose une analyse sectorielle, mettant en évidence l’impact sur la reprise des industries de biens durables et en particulier de l’automobile, dans une configuration de croissance autocentrée. Enfin, la note explore les principaux facteurs susceptibles de peser sur le cours de l’industrie manufacturière aux Etats-Unis dans les prochaines années.

Cette note a été complétée par une enquête de terrain réalisée par Jean-François Boittin, fonctionnaire à la Direction générale du Trésor et spécialiste de l’économie américaine, auprès d’une trentaine de chefs d’entreprise ou témoins privilégiés présents aux Etats-Unis. Cela a permis de recueillir leur perception de la « renaissance » de l’industrie manufacturière annoncée outre-Atlantique

Jean-François Boittin – Renaissance industrielle : qu’en pensent les acteurs de terrain ? – COMMENTAIRES

Jean-François Boittin est fonctionnaire à la Direction générale du Trésor, où il est notamment spécialisé dans les questions de négociations commerciales. Jean-François Boittin a par ailleurs dirigé les équipes économiques du Trésor au sein de l’ambassade de France à Washington pendant douze ans, jusqu’en 2013.

Aux Etats-Unis, le débat sur la reprise du manufacturing est brouillé par deux éléments : la communication politique et un certain « effet de mode » autour de cette thématique. D’un côté, le soutien affiché par l’administration Obama au secteur industriel se heurte à l’opposition « pavlovienne » des républicains contre toute initiative du président américain. De l’autre, le traitement médiatique et la communication de certaines entreprises autour du reshoring peuvent donner une ampleur excessive à l’appréciation ce phénomène.

Le travail de terrain qui a été mené a consisté à interroger une trentaine de responsables d’entreprises ou d’experts présents aux Etats-Unis. Il présente justement l’intérêt de s’abstraire de ce discours public et de ses biais.

Il faut toutefois signaler que les témoignages recueillis se montrent en majorité optimistes quant à la dynamique de l’industrie américaine. Quatre thèmes en ressortent :

- Le reshoring. La montée des salaires en Chine est souvent revenue dans les discussions mais plus globalement, les industriels américains semblent redécouvrir les inconvénients et les coûts des délocalisations : faible qualité et important turn-over de la main d’œuvre, problèmes logistiques liés à l’éloignement des lieux de production, difficultés liées à l’environnement légal et à la protection de la propriété intellectuelle, etc.

Cela ne signifie pas que les activités textiles ou électroniques implantées dans les pays asiatiques vont revenir aux Etats-Unis mais on peut néanmoins anticiper un certain rééquilibrage. L’implantation d’une usine en Chine n’est plus le choix « par défaut » car à moyen terme, même une logique purement financière peut conduire certaines entreprises à choisir de localiser leur production aux Etats-Unis compte tenu des coûts globaux de la délocalisation.

- L’exploitation des énergies non conventionnelles. L’impact des gaz et du pétrole de schiste ne semble pas être le facteur le plus déterminant dans le rebond de la plupart des secteurs industriels. Certains territoires peuvent faire preuve d’un extraordinaire dynamisme mais il est moins lié aux activités extractives qu’aux services qui leurs sont associés. Le boom des gaz de schistes confère néanmoins un avantage non négligeable par rapport à l’Europe en termes de coûts de production et de sécurité d’approvisionnement. Par ailleurs, cela nourrit un optimisme extraordinaire qui est excellent pour ce que Keynes appelait les « esprits animaux ». Ce dernier aspect, purement psychologique, est très important.

- La main-d’œuvre. Les interlocuteurs indiquent qu’il est très difficile de recruter de la main-d’œuvre bien formée alors qu’une génération de baby-

boomers commence à quitter les usines et devra être remplacée par des personnes formées aux métiers industriels. Il y a en effet une concurrence considérable des activités de services et le système scolaire américain est très mal adapté. La mesure de la performance d’un établissement scolaire dans le secondaire dépend principalement du nombre d’étudiants allant à l’université alors que l’industrie recrute beaucoup de techniciens issus des community colleges (deux ans d’études supérieures). Les industriels doivent dès lors dépenser beaucoup d’énergie pour plaider la cause de leurs entreprises. Cependant, l’immigration apporte de la main-d’œuvre qualifiée et certains Etats favorisent la mise en place de formations aux métiers industriels. La motivation et l’engagement des travailleurs sont par ailleurs très forts et permettent à certaines entreprises de pallier d’éventuelles difficultés de recrutement.

- La culture industrielle. L’entrave à la renaissance de l’industrie est plutôt liée à l’absence de culture industrielle. Le manufacturing n’a pas une très bonne image au sein de la population, les métiers de l’industrie étant souvent considérés comme pénibles et instables. Toutefois, il y a une diffusion lente – favorisée par des implantations d’entreprises étrangères, en particulier allemandes – de nouveaux modèles. Cette évolution est marquée dans le secteur automobile où l’on voit un changement dans la relation constructeur-fournisseur.

En bref, si, comme le reconnaît modestement Garner Carrick, vice-président du Manufacturing Institute, « nous ne serons pas l’Allemagne », les interlocuteurs interrogés se révèlent unanimement « bullish on America and on the american industry ».

L’industrie américaine après la Grande Récession : simple rebond ou renaissance ?

1. Un long repli depuis 1970

Les Etats-Unis ont connu un mouvement continu de désindustrialisation au cours des dernières décennies : la production de l’industrie manufacturière, qui s’élevait encore à près de 25 % de la richesse nationale au début des années 1970, ne représente aujourd’hui plus que 12 % du PIB environ.

Ce mouvement n’a rien de spécifique aux Etats-Unis : il a même été encore plus marqué dans des pays tels que l’Espagne ou le Royaume-Uni. En Allemagne et au Japon, au contraire, la base industrielle s’est davantage maintenue. L’industrie a même progressé en Allemagne après la crise de 2008-2009.

Ce repli relatif de l’industrie s’explique par la conjugaison de plusieurs facteurs : l’augmentation plus rapide de la productivité dans l’industrie que dans les services ; l’externalisation d’activités à des sociétés spécialisées relevant du secteur tertiaire ; une consommation qui se tourne de plus en plus vers les services3 ; et, pour finir, un déficit de compétitivité vis-à-vis notamment des pays à bas coûts de main d’œuvre dans un contexte d’ouverture croissante de l’économie mondiale.

Les trois premiers phénomènes, assez naturels, ne sont pas révélateurs d’un déclin industriel. Seul le dernier est réellement inquiétant, car il a entraîné le transfert de nombreuses activités de production vers des « pays-atelier », principalement asiatiques. En particulier, le déficit de l’industrie manufacturière américaine vis-à-vis de la Chine a été multiplié par 31 entre 1990 et 2013, passant de 12 à 363 milliards de dollars4. L’impact sur l’emploi a également été important : Autor, Dorn et Hanson (2011) estiment qu’au moins un quart des 3,7 millions d’emplois manufacturiers détruits entre 1990 et 2007 seraient directement imputables à l’augmentation des importations en provenance de Chine. Au total, l’industrie américaine a perdu 8,3 millions d’emplois, c’est-à-dire 40 % de ses effectifs, entre son plus haut atteint en 1979 et 2011.

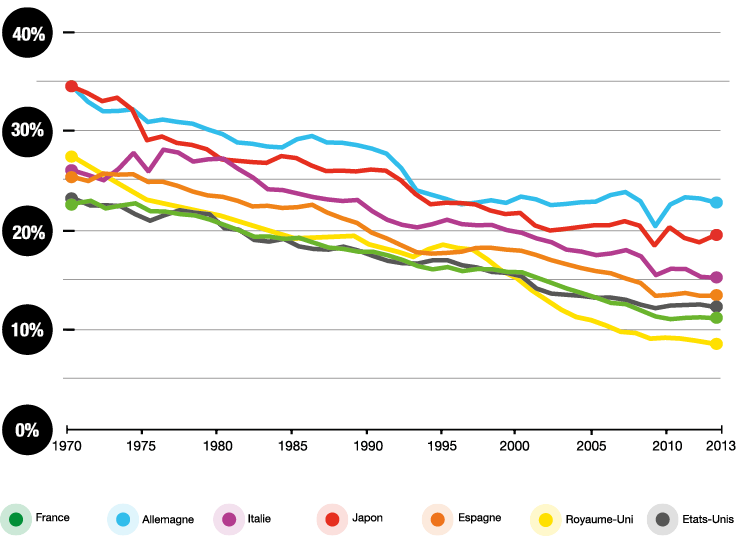

Graphique 1 – Evolution de la part de la valeur ajoutée de l’industrie manufacturière dans le PIB

Source : United Nations National Accounts Main Aggregates Database

Graphique 2 – Evolution de l’emploi dans le secteur manufacturier américain (en milliers)

Source : Bureau of Labor Statistics

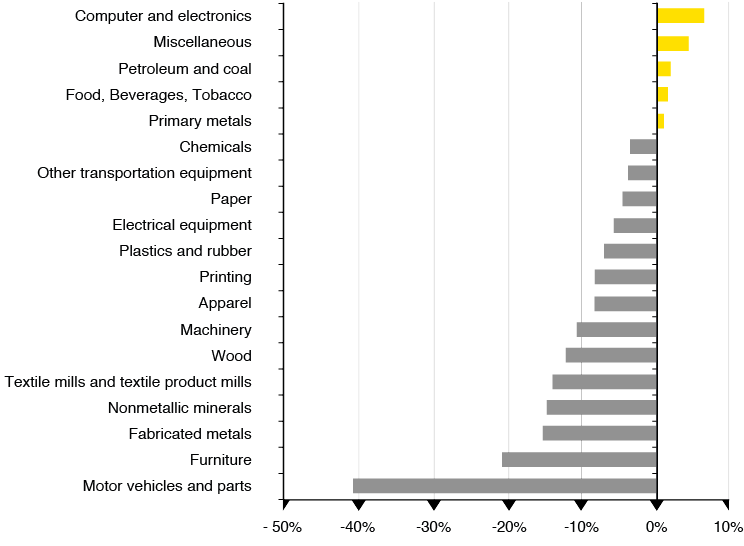

2. Une forte aggravation durant la crise

Dans ce contexte de recul tendanciel, l’industrie américaine a été fortement touchée par la crise de 2008-2009, tant sur le plan de l’emploi que sur celui de la production. L’industrie automobile et les secteurs en amont, ainsi que les secteurs dépendant de la construction (produits métalliques, produits minéraux non métalliques5, meubles et bois, plastiques et caoutchoucs, appareils ménagers…), ont enregistré les plus fortes chutes. Des secteurs déjà très fragilisés comme le textile ont également beaucoup souffert. Au final, alors que l’économie américaine « limitait » son recul annuel moyen à 1,5 % entre 2008 et 2009, le secteur manufacturier pris dans son ensemble s’effondrait pour sa part de 5,7 %. Exception notable, le secteur des produits informatiques et électroniques se distinguait comme étant en croissance. Le débat d’experts est toujours ouvert pour savoir si cela tient principalement à un artefact statistique ou à une réelle vigueur de ce secteur6.

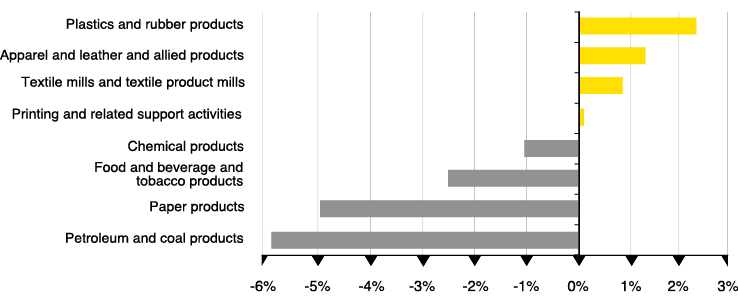

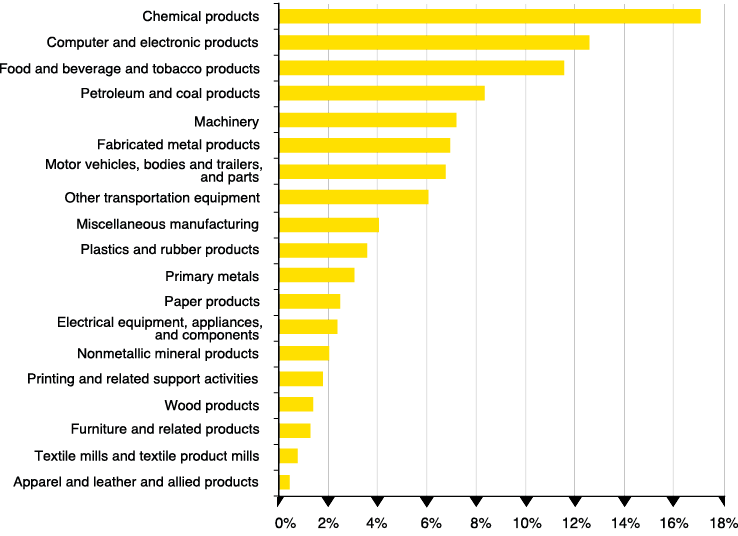

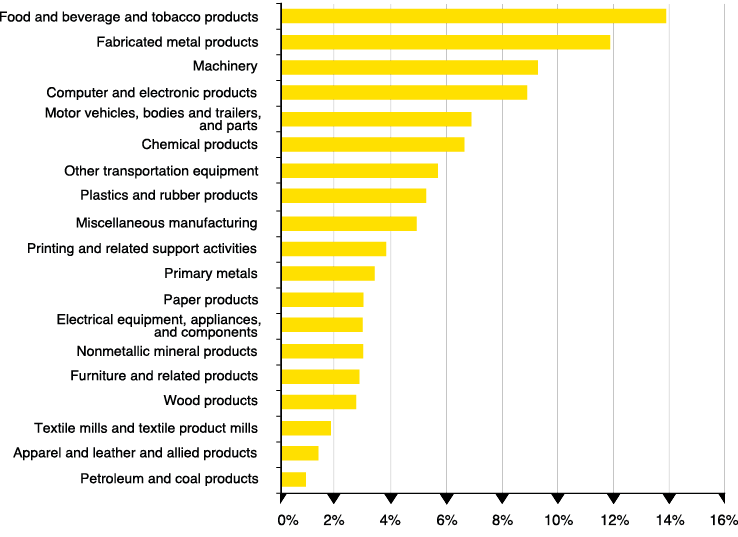

Graphique 3 – Secteurs ayant enregistré les plus fortes variations de la valeur ajoutée réelle entre 2008-2009 (variations annuelles)

Source : Bureau of Economic Analysis, calculs des auteurs

En termes d’emplois, ce sont les secteurs du bois et des meubles, particulièrement touchés par la crise de l’immobilier, qui ont enregistré les plus fortes diminutions relatives. En effectifs absolus, les pertes les plus importantes ont été relevées dans les secteurs « automobile » – principale composante du secteur des matériels de transport – (300 000, soit le tiers du million de salariés industriels qu’employait le secteur avant la crise7), « produits métalliques » (298 000) et « machines » (211 000). Au total, ce sont presque 2,3 millions d’emplois industriels qui ont été détruits au cours des années 2008 et 2009.

Parmi les rares secteurs ayant résisté à la récession, aucun n’a enregistré de création nette d’emplois. La situation du secteur des produits informatiques et électroniques est en cela remarquable : l’augmentation de la production (6,2 % sur la période 2008-2009) ne s’est pas traduite par des créations d’emplois mais, bien au contraire, s’est accompagnée de la destruction de 161 000 emplois sur la même période.

Il y a deux interprétations possibles de cette déconnexion entre l’emploi et la production. La première considère que, grâce à des gains de productivité exceptionnels, le secteur affiche une très forte croissance de la production tout en détruisant des emplois. La seconde, développée notamment par Houseman et al. (2014), considère qu’il n’y a pas de raison à ce que le secteur de l’informatique se comporte différemment des autres secteurs industriels, pour lesquels une croissance de la production est associée à une croissance (même faible) de l’emploi, et explique ce paradoxe apparent par un biais statistique important (cf. Encadré 1 et Annexe 2).

Graphique 4 – Evolution de l’emploi dans le secteur manufacturier entre 2008 et 2009 (en milliers)

Source : Bureau of Labor Statistics, calculs des auteurs

Encadré 1 – UNE CROISSANCE DU SECTEUR DE L’INFORMATIQUE ET DE L’ÉLECTRONIQUE QUI REFLÈTE DES GAINS EN QUALITÉ

Selon les statistiques de l’administration américaine, la valeur ajoutée réelle dans l’informatique et l’électronique a été multipliée par 5,17 entre 2000 et 2010 – soit une augmentation de 417 %. L’ITIF8 relève que la croissance dans ce secteur explique à elle seule 113 % de la croissance du secteur manufacturier ou encore 15 % de la croissance du PIB américain sur la période. Il souligne également qu’il est difficile de croire qu’on ait produit 5 fois plus d’ordinateurs en 2010 qu’en 2000 aux Etats-Unis, alors même que l’emploi a diminué de plus de 40 % dans ce secteur et qu’une part non négligeable de la production a été délocalisée.

Houseman et al. (2014) avancent que la croissance de la valeur ajoutée réelle de ce secteur s’explique principalement par une augmentation de la qualité des produits. Typiquement, un accroissement dans la qualité correspond pour un ordinateur à une augmentation de la puissance de calcul à prix inchangé. Si l’on peut comprendre que, du point de vue du consommateur, ces progrès dans la qualité soient très importants, ils ont tendance à fausser les interprétations sur l’état du secteur industriel concerné voire, compte tenu de son importance, du secteur manufacturier en général. La croissance de l’industrie s’expliquerait principalement par des gains de qualité dans un secteur bien particulier et non par une croissance générale des volumes produits ou de la valeur ajoutée unitaire.

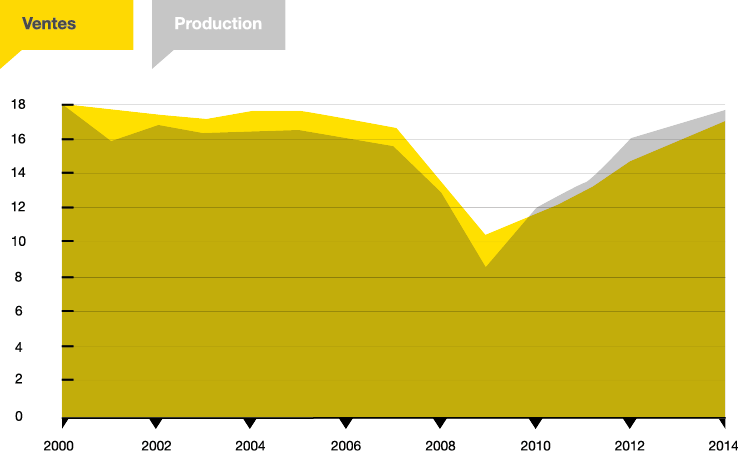

3. La sortie de crise, première étape d’une renaissance ?

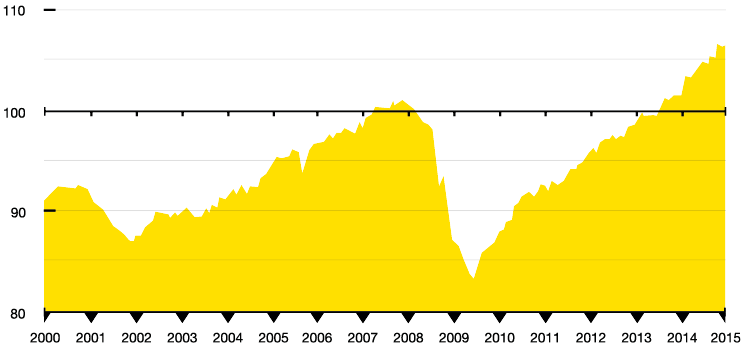

L’industrie américaine a connu un rebond spectaculaire suite à la crise de 2008-2009. Depuis le début de l’année 2014, les Etats-Unis ont en effet effacé l’effondrement de leur production industrielle enregistré durant ces deux années de récession. L’emploi et la production ont rebondi davantage et plus rapidement que lors des précédents épisodes de crise9.

En outre, l’industrie est redevenue un sujet d’intérêt dans la politique américaine. La perte du leadership mondial au profit de la Chine a symboliquement mis en évidence son délitement, pourtant entamé il y a plus de quarante ans. Elle a induit une prise de conscience des risques que faisait peser la désindustrialisation sur l’économie, cette désindustrialisation ne concernant plus uniquement les activités à faible valeur ajoutée mais frappant également les secteurs des hautes technologies sur lesquels la domination américaine était longtemps restée incontestée.

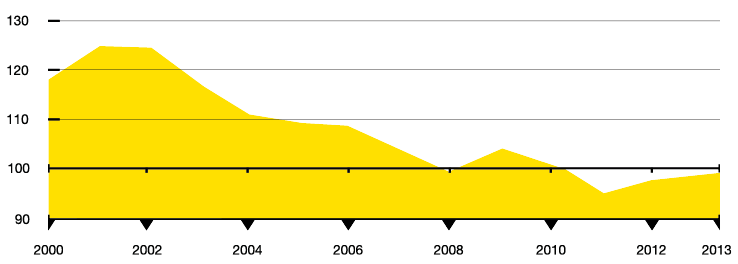

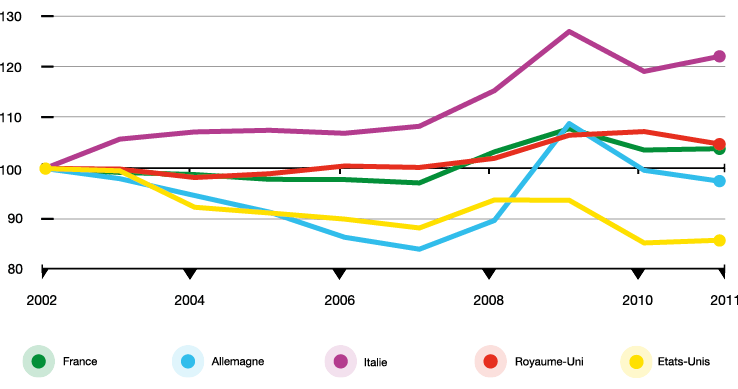

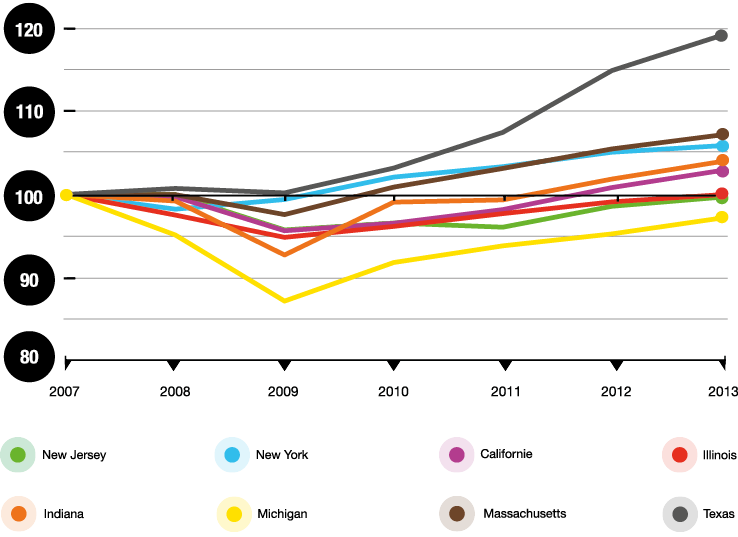

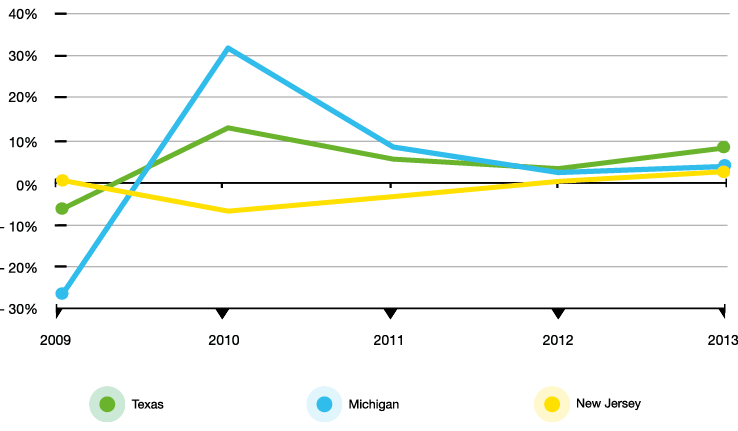

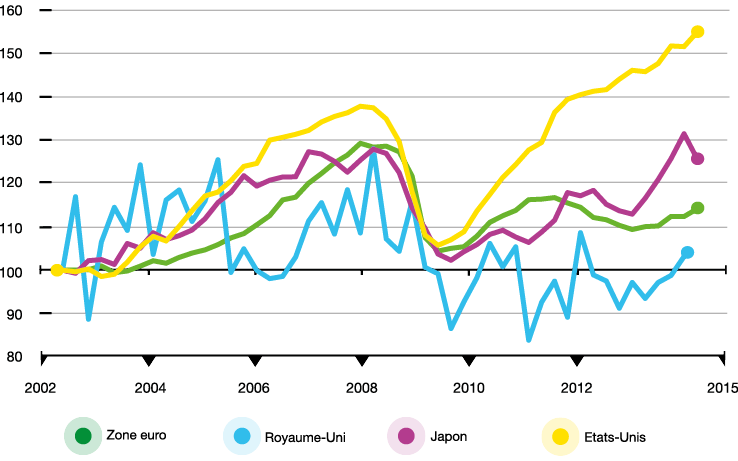

Graphique 5 – Evolution de la production industrielle (base 100 en 2007)

Source : Board of Governors of the Federal Reserve System

Graphique 6 – Valeur ajoutée générée par l’industrie manufacturière dans les dix principaux pays en 2012 (en milliards de dollars)

Source : United Nations National Accounts Main Aggregates Database

Le thème de la réindustrialisation a été central dans la campagne présidentielle de Barack Obama en 2012, sur un mode presque affectif : le président a parié sur l’attachement des Américains à l’industrie, un secteur qui a largement contribué au confort matériel et généré des good jobs. Ce thème de campagne fut également déterminant pour conquérir les neuf swing states, dont cinq font partie du top 15 des Etats où la part de l’emploi industriel est la plus forte10. A l’exception de la Caroline du Nord, tous ont basculé dans le camp démocrate. Ce résultat tient à divers facteurs mais il est probable que le soutien de l’administration Obama à l’industrie automobile ait influencé le vote ouvrier dans le Midwest (et particulièrement dans l’Ohio11), d’autant que son rival Mitt Romney s’y était opposé12.

Le discours sur l’état de l’Union du 24 janvier 2012 a symbolisé le tournant politique et le premier pas de la stratégie présidentielle de reconquête industrielle13. Barack Obama y annonce son plan pour renforcer l’économie américaine et déclare : « ce plan d’action commence par l’industrie américaine. […] Nous ne pouvons pas faire revenir tous les emplois qui ont quitté notre territoire. Mais aujourd’hui, il devient plus onéreux de faire des affaires dans des endroits comme la Chine. Pendant ce temps, l’Amérique est plus productive. Il y a quelques semaines, le PDG de la société Master Lock m’a dit qu’il devient désormais rentable de relocaliser des emplois. »

Les Etats-Unis ont depuis œuvré au durcissement de leur politique commerciale afin de faire face à la concurrence internationale. Ils ont complété cette action par la National Export Initiative (NEI), qui s’est fixée pour objectif de stimuler les exportations par le soutien à l’internationalisation des PME, l’exploration de nouveaux marchés en particulier depuis l’accession de la Russie à l’Organisation mondiale du commerce (OMC), la signature de partenariats commerciaux14… Un autre volet de l’action présidentielle repose sur le soutien à l’innovation : le National Network for Manufacturing Innovation (NNMI) lancé en 2012 vise à combler le fossé identifié entre la recherche amont et la recherche appliquée, et ainsi à accélérer la transformation des avancées scientifiques en applications commercialisables.

Selon certains observateurs, cet activisme des autorités pour redonner à l’industrie américaine sa place de premier plan, associé non seulement à la forte reprise mais également à la forte baisse des prix de l’énergie et à la modération salariale enregistrée sur la dernière décennie, sont autant de facteurs permettant d’espérer une véritable « renaissance » industrielle.

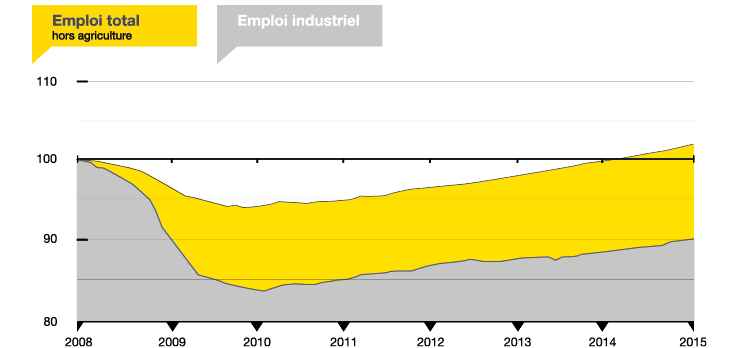

Si cela ne peut aujourd’hui être formellement exclu, il convient néanmoins de rappeler qu’il est normal que les indicateurs macroéconomiques reviennent à la tendance à la suite d’une crise. Or, si la production industrielle a rattrapé son niveau d’avant-crise, c’est loin d’être le cas pour l’emploi. Certes, 850 000 emplois ont été créés entre janvier 2010 et novembre 2014, mais ce chiffre est à mettre en perspective avec les 2,3 millions d’emplois détruits en 2008-2009. En outre, l’emploi industriel a progressé moins rapidement que l’emploi total, ce qui signifie que sa part continue de baisser. C’est également le cas pour la valeur ajoutée industrielle dont la part n’a pas progressé malgré le rebond de la production.

Les chapitres suivants de la note étudient donc en quoi on peut parler, ou pas, d’une amélioration structurelle de l’industrie américaine et de sa compétitivité.

Graphique 7 – Evolution comparée de l’emploi total hors agriculture et de l’emploi industriel (base 100 en janvier 2008)

Source : Bureau of Labor Statistics, calculs des auteurs

Graphique 8 – Evolution de la part de l’industrie manufacturière dans le PIB

Source : Bureau of Economic Analysis

- 3 – Aux Etats-Unis, un consommateur consacrait en 1960 environ 0,5 dollar à l’achat de biens pour chaque dollar dépensé, il n’en dépense plus que 0,33 dollar aujourd’hui. Ce comportement n’est pas propre au consommateur américain : au fur et à mesure que le pouvoir d’achat des ménages augmente, la part des dépenses consacrée aux services progresse, les besoins en équipements étant satisfaits.

- 4 – OCDE (STAN).

- 5 – Ce secteur regroupe essentiellement la production de céramiques, de verre, de ciment, et de chaux.

- 6 – La valeur ajoutée réelle correspond à la valeur ajoutée nominale corrigée des variations de prix et des changements dans la qualité des produits. Ces derniers sont particulièrement importants dans les secteurs de l’informatique et de l’électronique, car la puissance de calcul évolue très rapidement, et peuvent fausser l’interprétation des statistiques.

- 7 – Notons que la majorité des emplois liés à l’automobile ne se trouvent pas dans le secteur manufacturier mais dans les services, notamment le retail (voir : http://www.bls.gov/iag/tgs/iagauto.htm).

- 8 – Atkinson et al., 2012.

- 9 – Celasun et al., 2014.

- 10 – Caroline du Nord, Iowa, New Hampshire, Ohio, Wisconsin.

- 11 – Daziano L., 2013.

- 12 – Mitt Romney dans le New York Times : « Let Detroit Go Bankrupt ». Plus tard, Romney déclarait que l’administration Obama avait en réalité fait ce qu’il préconisait dans cet article, mais cette déclaration fut interprétée comme une volte-face peu convaincante.

- 13 – Dans ce discours, Barack Obama utilise huit fois le mot « manufacturing » et sept fois le mot « manufacturers ».

- 14 – Klossa G., Guillon S., 2012. Les auteurs précisent que c’est principalement vis-à-vis de la concurrence chinoise que cette politique commerciale se veut plus ferme.

Un regain de compétitivité à l’origine de la reprise ?

Comme on l’a indiqué au chapitre précédent, l’industrie américaine a connu une reprise remarquable depuis la fin de la crise de 2008-2009. De nombreux auteurs attribuent cela à une amélioration structurelle de la compétitivité, qui s’expliquerait notamment par la baisse des coûts énergétiques, la modération salariale ou encore la faiblesse du dollar. En outre, elle se traduirait par une vague de relocalisations des entreprises sur le sol américain, principalement depuis la Chine où l’avantage-coût relatif tendrait à disparaître.

Reprenons ces éléments un à un ; nous verrons que ce tableau est sans doute exagérément enthousiaste.

1. Une performance commerciale en demi-teinte, qui ne traduit pas d’amélioration généralisée

de la compétitivité

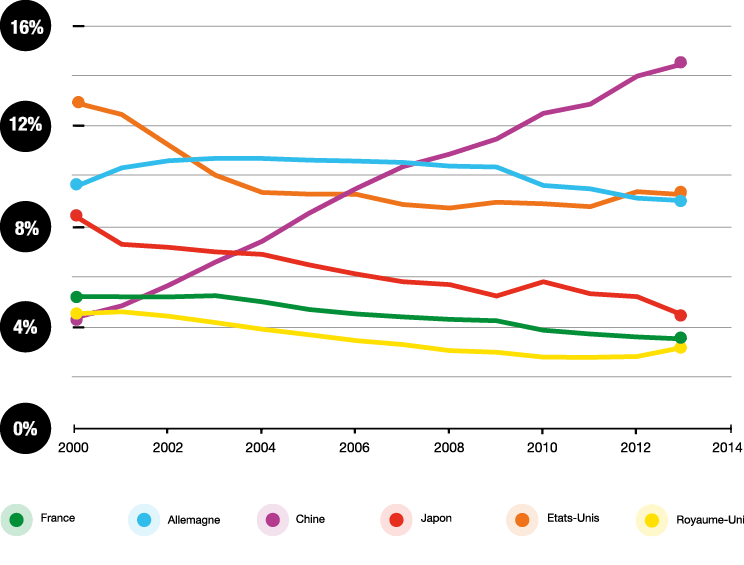

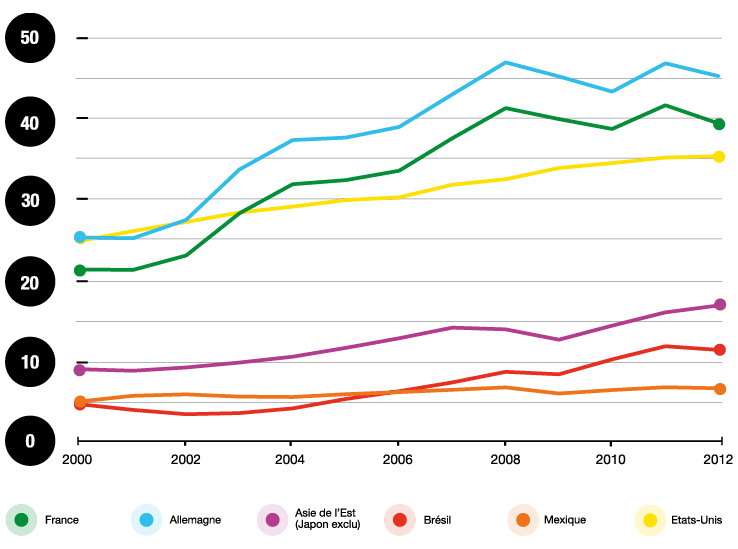

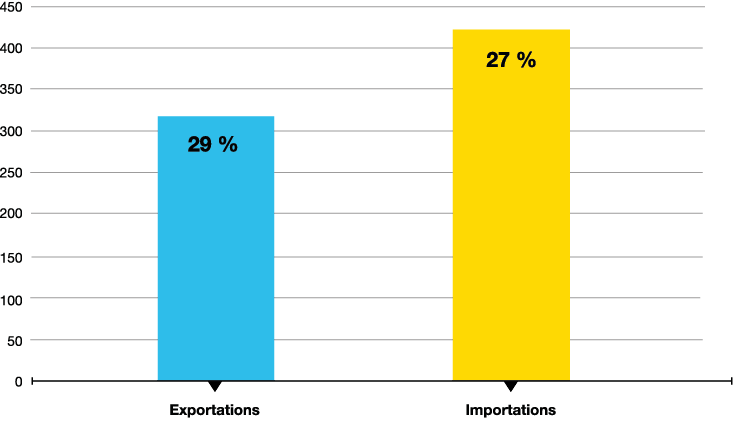

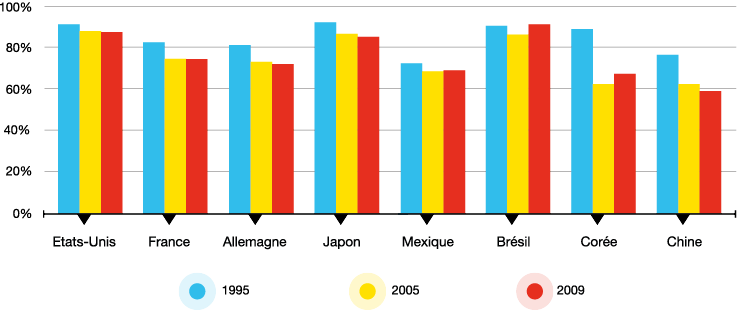

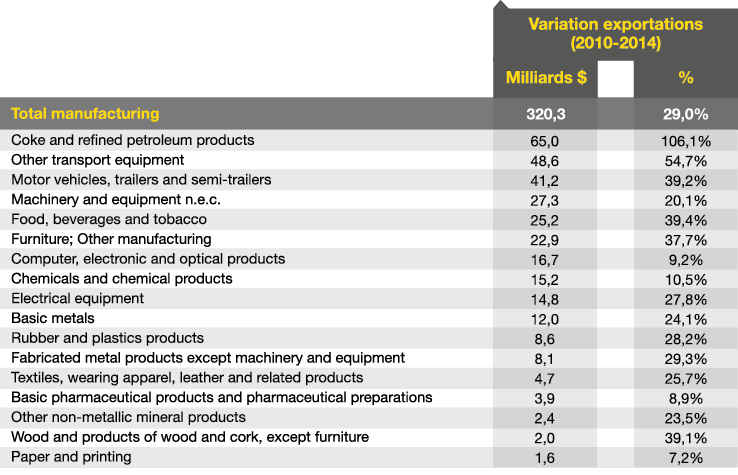

Les exportations de biens manufacturés ont augmenté de 320 milliards de dollars entre 2010 et 2014 (cf. Annexe 3), alors que sur la même période la production progressait de 948 milliards. La croissance des exportations représente donc 30 % de la croissance industrielle115. Mieux, on a assisté à une légère augmentation (0,4 point) de la part des exportations américaines dans les exportations mondiales – ce qui pourrait indiquer une amélioration de compétitivité, en rupture avec les performances du Japon, de l’Allemagne ou encore de la France (cf. Graphique 9).

Graphique 9 – Evolution de la part de marché à l’export pour une sélection de pays (biens manufacturés)

Source : OCDE (STAN), calculs des auteurs

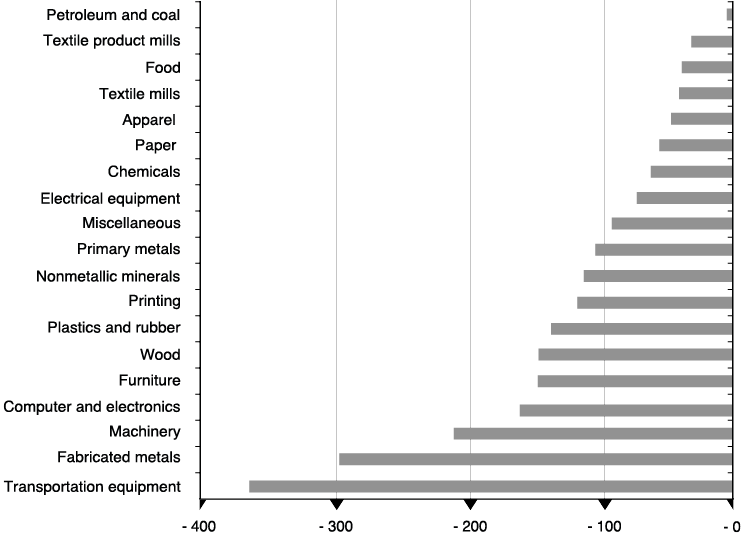

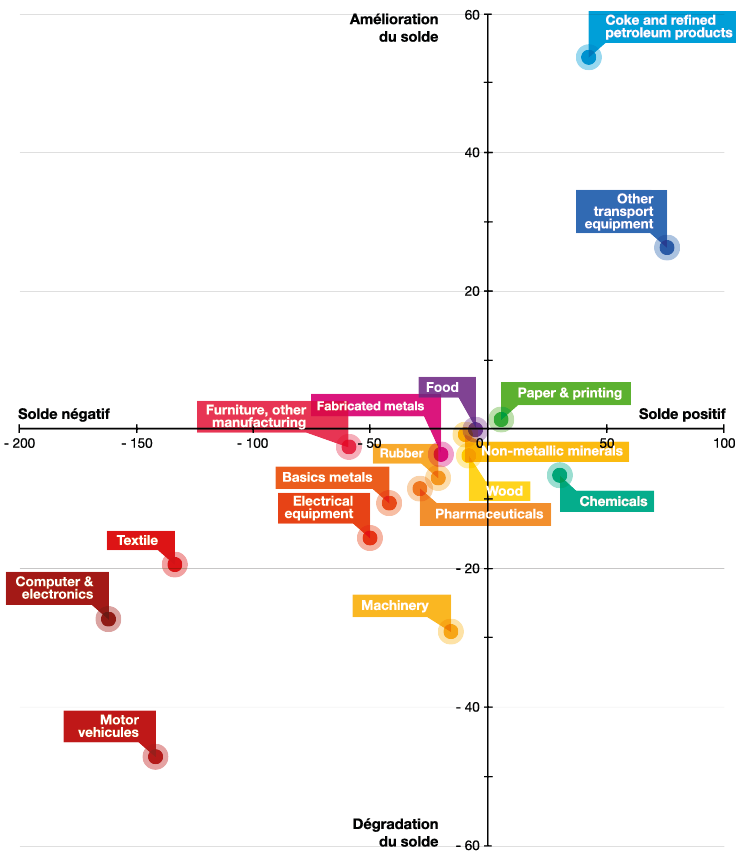

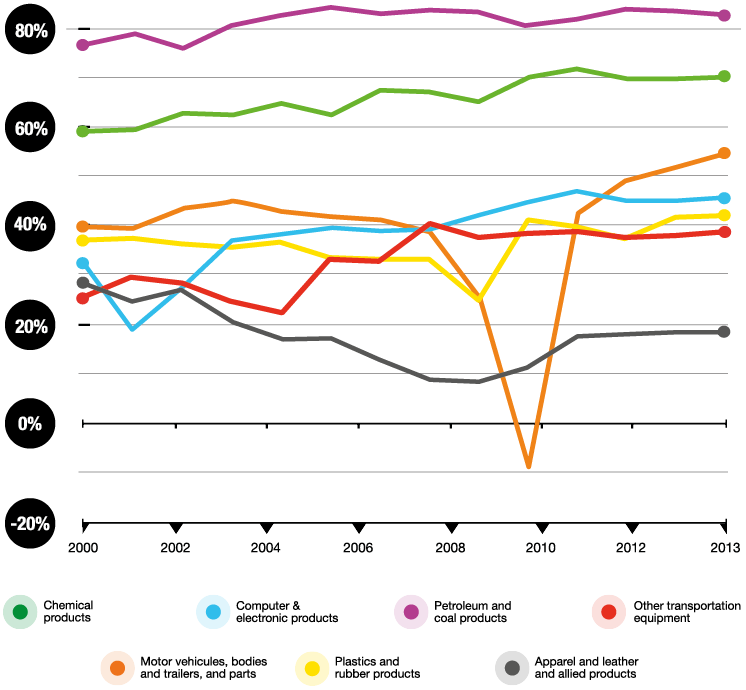

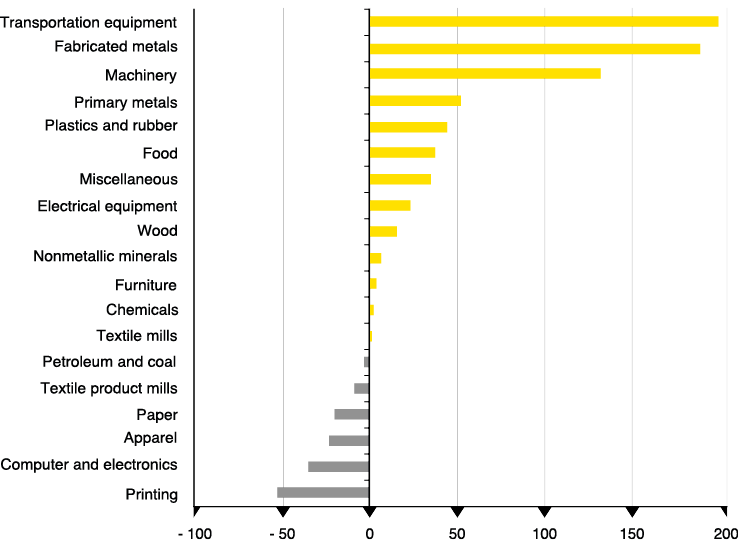

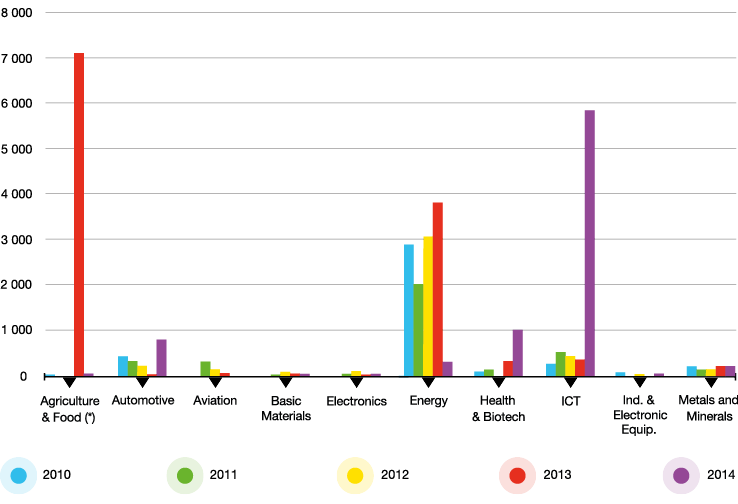

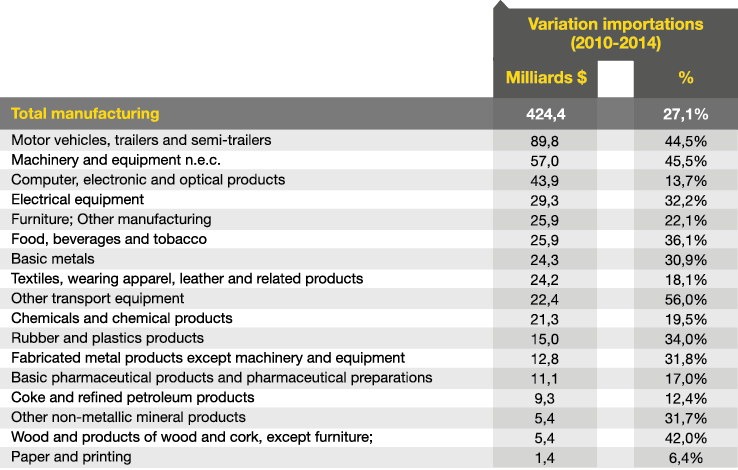

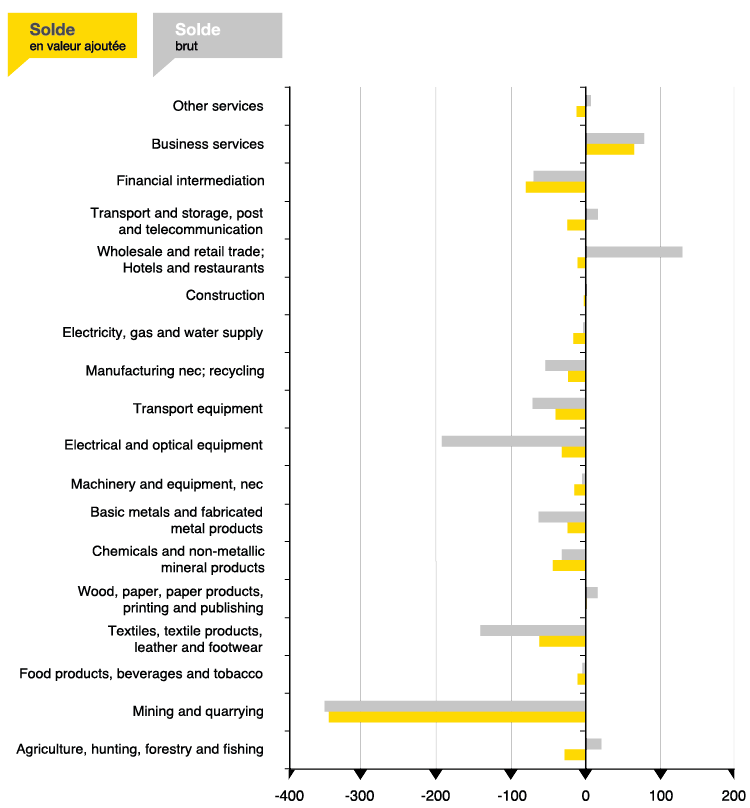

Pour certains, c’est là le signe d’un regain de compétitivité, pour les raisons déjà exposées (énergies non conventionnelles, modération salariale, baisse du dollar). Toutefois cette interprétation omet de préciser que seuls deux secteurs industriels, aux trajectoires exceptionnelles, affichent une amélioration de leur solde commercial (cf. Graphique 10). Il s’agit du secteur « autres matériels de transport », qui comprend principalement l’industrie aéronautique, et de celui des produits pétroliers raffinés.

Graphique 10 – Positionnement des différents secteurs industriels en fonction de leurs performances à l’international (en milliards de dollars, évolutions entre 2010 et 2014)

Légende : Le secteur « Other transport equipment » présentait en 2014 un excédent commercial de 75 milliards de dollars, en progression de 26 milliards par rapport à 2010.

Source : OCDE (STAN)

Le premier est historiquement un fort contributeur aux exportations américaines grâce à des entreprises comme Boeing, United Technologies ou Lockheed Martin. Leur activité a bénéficié du redémarrage du marché mondial et les exportations du secteur ont atteint en 2014 un nouveau record à 137 milliards de dollars. Ce dynamisme est lié à la demande mondiale, bien plus qu’aux facteurs de compétitivité-coût sur le sol américain.

Le second secteur a, pour sa part, bénéficié de l’essor récent et impressionnant du pétrole non conventionnel. La progression des ventes à l’étranger du secteur est fulgurante – elles ont été multipliées par cinq entre 2006 et 2014 – alors que les importations fléchissent depuis quelques années.

En dehors de ces deux exceptions, la quasi-totalité des secteurs présentent un déficit commercial et voient leur situation à l’international se dégrader entre 2010 et 2014. On retrouve notamment dans cet ensemble des secteurs comme l’automobile et les machines, dont la production a pourtant fortement rebondi depuis 2009, ainsi que celui des produits informatiques et électroniques, qui est resté très dynamique sur les dernières années.

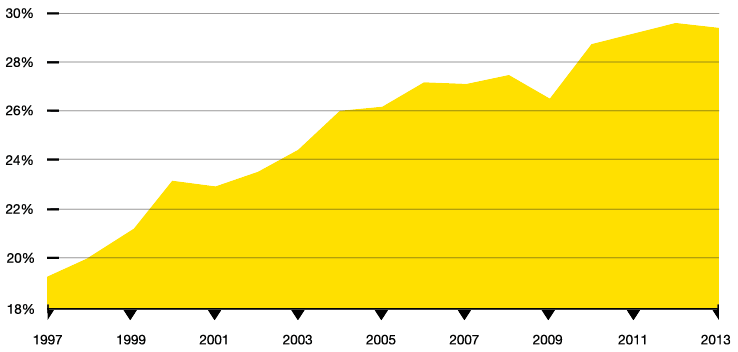

Loin de bénéficier d’un regain de compétitivité qui serait généralisé et décisif, nous pensons donc que le secteur manufacturier américain profite essentiellement d’un rebond autocentré, tiré par la demande domestique : à partir de 2010, les consommateurs et les firmes américaines ont réalisé d’importants achats de biens durables qu’ils avaient reportés en raison de la crise. Mais, pour tous les secteurs industriels hormis les deux exceptions susmentionnées, ce rebond s’est traduit par une augmentation des importations plus forte que celle des exportations.

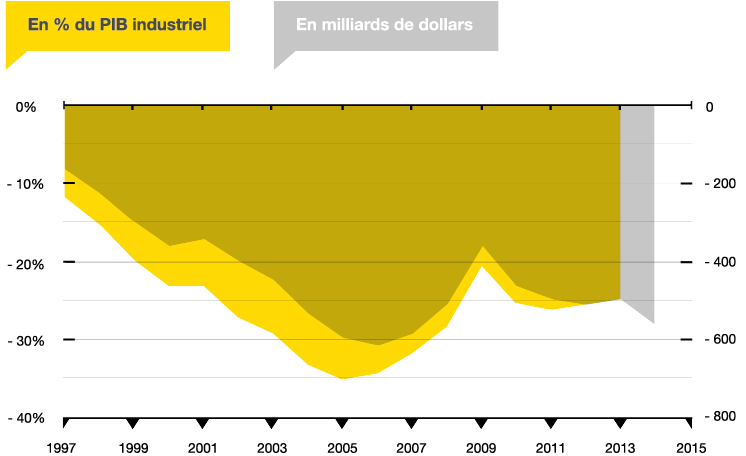

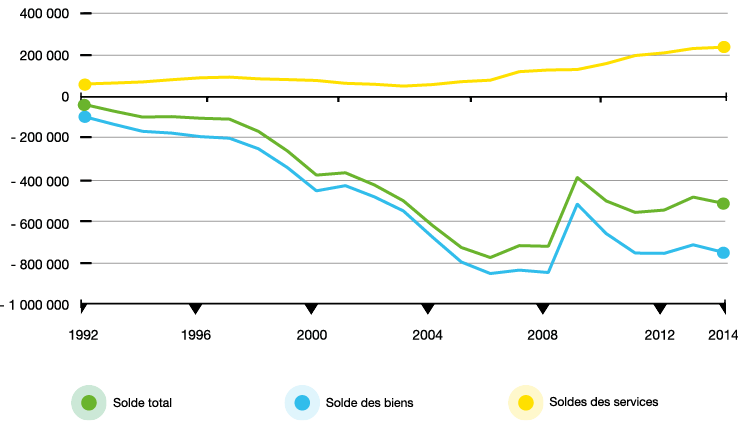

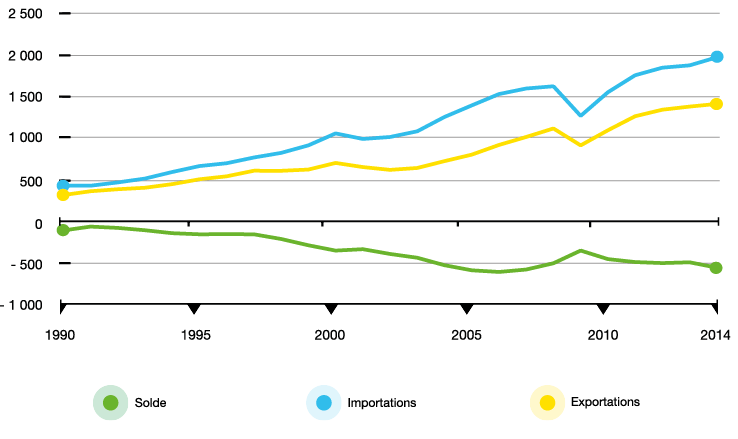

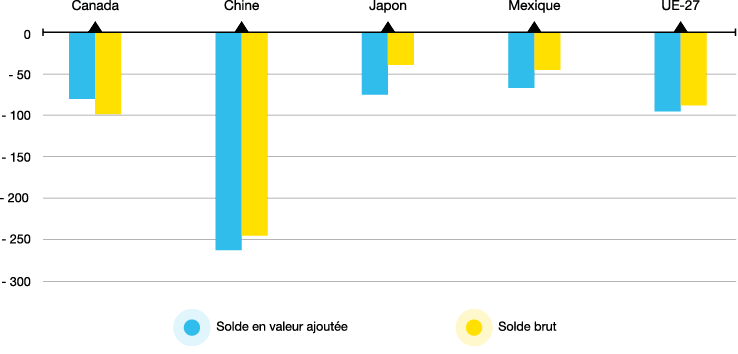

Le déficit commercial dans l’industrie manufacturière, structurel depuis le début des années 1990, est par ailleurs colossal (566 milliards en 2014) et s’est fortement creusé depuis 2009 (cf. Graphique 11). Sans considérer qu’il s’agisse là de la seule explication, il est difficile de ne pas rapprocher ce déficit structurel de l’ouverture économique de la Chine depuis les grandes réformes de 1979. Un double mouvement s’est alors initié : d’abord, la délocalisation en Chine des activités de production de nombreuses entreprises américaines (ce phénomène restant toutefois moins important que le déploiement de ces mêmes entreprises pour conquérir le marché chinois), ensuite, la constitution d’une force industrielle chinoise compétitive pouvant prétendre entrer sur le marché américain. La Chine ne représentait que 10,5 % du déficit américain dans les biens manufacturés en 1990, contre plus des deux tiers aujourd’hui16. L’administration Obama a tenté de réagir et s’est fixé pour objectif de doubler les exportations américaines entre 2010 et 2014 dans le cadre de la National Export Initiative. L’objectif est loin d’être atteint puisqu’elles n’ont progressé « que » de 29 % entre 2010 et 2014.

Graphique 11 – Evolution du déficit commercial pour les biens manufacturés

Source : OCDE (STAN), calculs des auteurs.

La part du déficit commercial dans le PIB industriel n’a pas pu être calculée pour l’année 2014, le Bureau of Economic Analysis n’ayant pas encore publié de statistiques sur la valeur ajoutée industrielle en 2014

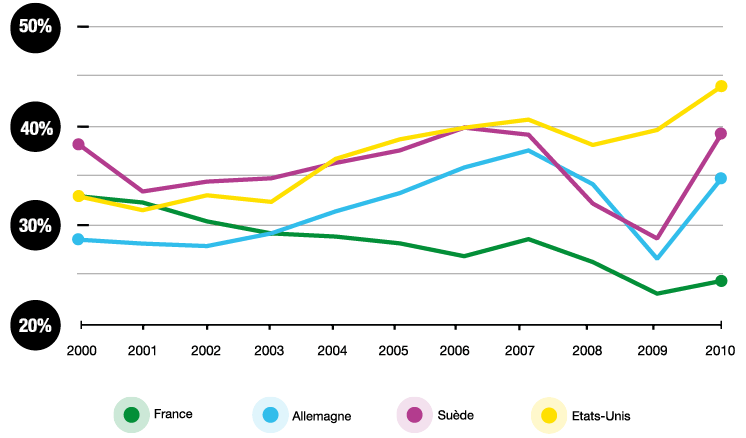

2. Une amélioration sensible des marges des entreprises

Depuis 2000, les industriels américains ont sensiblement amélioré leur taux de marge. Le fait que les marges des industriels s’érodent en France est assez connu. Le fait qu’elles progressent plus vite aux Etats-Unis qu’en Allemagne ou en Suède l’est sans doute moins. Envisagée sous cet angle, l’industrie américaine a même particulièrement bien résisté à la crise.

Cette augmentation des marges est concomitante de la forte baisse du coût du travail unitaire dans l’industrie manufacturière. De même, la nette progression enregistrée en sortie de crise (+4 points entre 2007 et 201317) doit beaucoup au maintien de coûts bas : le rattrapage en termes de production s’est en effet accompagné d’un rebond beaucoup plus lent de l’emploi et des salaires.

Graphique 12 – Evolution du taux de marge dans l’industrie pour une sélection de pays

Source : OCDE (STAN). Le taux de marge correspond à l’excédent brut d’exploitation rapporté à la valeur ajoutée

Comme on le voit sur le graphique 13, les différents secteurs ont connu des évolutions contrastées. Mais pour la plupart, le bilan de la période 2000-2013 est nettement favorable. Même ceux qui ont traversé des crises profondes (électronique d’abord, automobile ensuite) ont réussi à renouer avec des marges toujours en hausse.

Dans le cas particulier du secteur automobile, si les pertes ont été très élevées au plus fort de la crise, on remarque que la profitabilité suivait un cours défavorable avant 2008. La crise des subprimes a donc peut-être révélé la faible compétitivité du secteur autant qu’elle ne l’a aggravée. Autre cas notable, les secteurs de la chimie et des produits du pétrole et du charbon, à très forte intensité capitalistique, ont été peu impactés par la crise et conservent des marges particulièrement élevées.

Graphique 13 – Evolution du taux de marge dans différents secteurs de l’industrie manufacturière

Source : Bureau of Economic Analysis, calculs des auteurs. Le taux de marge correspond à l’excédent brut d’exploitation rapporté à la valeur ajoutée.

3. Le phénomène du reshoring

Un récit très répandu au sujet de l’industrie américaine veut qu’elle ait amélioré sa compétitivité-coût au point que les entreprises rapatrient en grand nombre sur le sol national les activités de production autrefois délocalisées, notamment en Asie. Le raisonnement sous-jacent est très simple : l’industrie américaine bénéficiant désormais de coûts réduits (énergie, coûts de main-d’œuvre unitaires…) et d’un dollar faible, tandis que les coûts locaux chinois et les coûts de la logistique trans-pacifique augmentent à vive allure, il redeviendrait rentable de produire made in USA.

Depuis la fin de la crise en effet, les cas de relocalisations font sensation dans les médias et alimentent de nombreuses études, menées en particulier par de grands cabinets conseil, et dans une moindre mesure par des universitaires. Une enquête menée par le Boston Consulting Group montre que plus de la moitié des dirigeants américains dont l’entreprise génère plus d’un milliard de dollars de chiffre d’affaires ont prévu ou envisagent de relocaliser leur production de la Chine vers les Etats-Unis18. Ces relocalisations pourraient permettre la création de 2 à 3 millions d’emplois dont 400 000 à 750 000 emplois industriels au cours de la prochaine décennie. Dans son étude, le MIT19 montre pour sa part que 33,6 % des firmes interrogées envisagent de relocaliser et que 15,3 % ont programmé une relocalisation d’activité sur le territoire américain. Ce mouvement concernerait principalement les secteurs suivants : matériels de transport, appareils ménagers et matériels électriques, ordinateurs et électronique, vêtements, machines, meubles, produits métalliques, plastiques et caoutchoucs20.

Parmi les principaux facteurs motivant la décision de relocaliser, les chefs d’entreprises mentionnent avant tout la nécessité de réduire les délais de commercialisation, la qualité plus grande des produits fabriqués aux Etats-Unis, les économies sur les coûts de gestion cachés de la chaîne d’approvisionnement ou encore les risques liés à la violation du droit de la propriété intellectuelle, dont la protection est mal assurée en Chine en particulier. Le responsable d’un grand groupe américain de produits de consommation témoigne par exemple que, malgré les efforts du gouvernement chinois pour lutter contre la contrefaçon, le groupe a récemment découvert qu’un atelier de fabrication parallèle avait été installé à proximité de son usine.

L’accès direct au marché américain – 320 millions d’habitants à fort pouvoir d’achat et une natalité forte pour un pays développé – ainsi que le raccourcissement de la chaîne d’approvisionnement semblent être les motivations principales des entreprises se réimplantant outre-Atlantique. Là encore, ce responsable explique qu’une implantation en Chine fait peser de trop fortes incertitudes logistiques sur des cycles de fabrication globaux en flux tendus : « avec des clients comme Walmart ou Carrefour, l’erreur n’est pas permise pour le lancement d’un produit. » Cette stratégie de localisation à proximité de son marché offre plusieurs avantages : une adaptation plus rapide aux changements dans les goûts des consommateurs, une réduction des risques de « perturbations » dans la chaîne d’approvisionnement21, le rapprochement des équipes d’ingénieurs et de designers de la production, ou encore l’atténuation des risques de change.

Dans un climat de patriotisme économique22, plusieurs sociétés américaines parmi les plus connues communiquent largement sur leur « retour » aux États-Unis (cf. Encadré 2). Le point de vue d’un dirigeant américain en charge de la stratégie chez Schneider Electric, reste toutefois mesuré : « nous sommes dans la perspective d’un rééquilibrage entre les implantations de la société, mais pas d’une révolution. »

En réalité, deux ans après l’enquête du MIT, il est difficile de constater la vague de relocalisations annoncée. Le phénomène est plus modeste que ce que les annonces corporate prédisaient ; il représenterait environ 15 % des nouveaux emplois industriels américains selon la Reshoring Initiative (cf. Encadré 3). Rice et Stefanelli (2014) mettent en évidence des changements dans les choix de localisation de la production : diversifier les lieux de production afin de ne pas concentrer le risque dans certaines régions du globe, produire à proximité des marchés finaux pour s’adapter plus rapidement aux évolutions du marché. Cependant, selon leurs dernières recherches, les relocalisations ne constituent pas pour autant une tendance nette23.

Encadré 2 – RESHORING ET PATRIOTISME ÉCONOMIQUE

Apple, dont le fondateur et président charismatique, Steve Jobs, avait répondu succinctement au président Obama que les emplois partis en Chine ne reviendraient pas aux États-Unis24, a changé de communication, sinon de stratégie, avec Tim Cook, successeur de Jobs. L’entreprise annonçait l’an dernier créer, en partenariat, une usine en Arizona, en même temps qu’elle développait une nouvelle production d’ordinateurs Mac au Texas, en utilisant davantage de composants made in USA.

General Electric a également communiqué abondamment sur l’ouverture d’une ligne d’assemblage de chauffe-eaux jusque-là produits en Chine, puis de réfrigérateurs auparavant assemblés au Mexique sur son site historique de Louisville dans le Kentucky.

Walmart, géant de la grande distribution, se voit régulièrement reprocher les montants colossaux d’importations de produits en provenance de Chine (environ 30 milliards de dollars par an) et est accusé d’être directement responsable de la disparition d’emplois à due concurrence. Il n’est donc pas complètement surprenant que le président de la société ait annoncé une initiative afin de soutenir l’industrie américaine et de créer davantage d’emplois industriels aux Etats-Unis. Walmart compte réaliser 50 milliards de dollars d’achats supplémentaires de produits made in USA sur dix ans, pour un montant total d’achats de 250 milliards de dollars sur la même période. L’entreprise a annoncé dans la foulée un accord passé avec une société textile, 1888 Mills, pour produire des serviettes de coton en Géorgie, qui seraient vendues dans les rayonnages de Walmart avec l’étiquette « made here ». L’engagement du patron de Walmart est significatif de l’intérêt que la société espère retirer de l’affichage de son patriotisme économique. L’exemple du secteur textile ne convaincra pas les économistes, même s’il est bien reçu dans les Etats du sud des Etats-Unis, où les pertes d’emplois ont été particulièrement élevées. Ces déclarations avaient d’ailleurs suscité un scepticisme des commentateurs, qui ont immédiatement souligné qu’une partie importante des ventes de Walmart consiste dans des produits d’épicerie, par nature produits localement.

Alors que la presse avait salué les annonces d’Apple et de General Electric, elle n’a pas toujours repris les informations les plus récentes : le sort de l’usine dans laquelle Apple avait investi à Mesa (Arizona) aux côtés de GT Advanced Technologies est incertain depuis la faillite de ce partenaire. De son côté General Electric a lancé l’opération de cession de ses activités dans les produits blancs à Electrolux, ce qui montre que le reshoring n’est pas nécessairement au cœur de la stratégie de la société.

Ces trois exemples emblématiques, pris parce qu’ils ont été présentés à l’époque comme signes d’un changement d’attitude du patronat américain sur la délocalisation et d’un tournant décisif sont en réalité très significatifs de l’ambiguïté du phénomène.

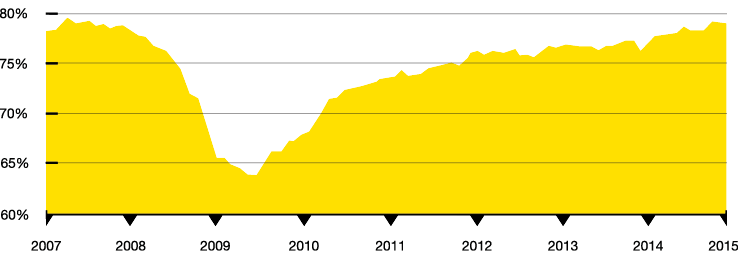

De nombreuses firmes, en particulier dans le secteur des hautes technologies, ont annoncé qu’elles allaient rapatrier des activités sur le sol américain mais n’ont pas sauté le pas. Diez et Gopinath (2014) concluent également que peu d’éléments soutiennent la thèse d’une dynamique de relocalisation. Ils mettent en avant l’augmentation soutenue de la part des importations dans la consommation américaine de produits manufacturés (cf. Graphique 14)25. Enfin, le cabinet de conseil en stratégie A.T. Kearney a affirmé dans un récent communiqué de presse que les délocalisations étaient plus importantes que les relocalisations en 201426.

Graphique 14 – Evolution de la part des importations dans la demande domestique de biens manufacturés

Source : Bureau of Economic Analysis, OCDE (STAN), calculs des auteurs

Le retour d’activités autrefois délocalisées – s’il a lieu – se fera de manière diffuse, car il s’agit d’une tâche lourde pour les entreprises, en dépit des nombreuses incitations et subventions proposées par les Etats (exemptions fiscales, aides à la mise en place de programmes de formation, etc.). Les premières entreprises à se décider peuvent en effet faire figure de pionnières, tant les défis à relever sont importants.

Le premier d’entre eux est la reconstruction d’écosystèmes de production qui ont souvent été affaiblis au cours des dernières décennies, précisément à cause des délocalisations. Un industriel envisageant de se réimplanter aux Etats-Unis doit ainsi convaincre ses fournisseurs de s’installer à proximité pour que la démarche ait un réel intérêt.

Un autre obstacle aux relocalisations régulièrement cité est celui de l’accès à une main d’œuvre qualifiée. Or, la pénurie de techniciens qualifiés représente un handicap important aux Etats-Unis. Ainsi, un projet de relocalisation suppose souvent la mise en place en interne de structures de formation des salariés, en attendant que le système public de formation adapte ses filières aux nouveaux besoins des industriels.

Encadré 3 – ETAT DES LIEUX DES RELOCALISATIONS

La Reshoring Initiative est à ce jour la seule organisation à fournir des estimations du nombre d’emplois relocalisés. Selon cette organisation, les relocalisations sur le territoire américain constituent une réelle tendance et non quelques annonces anecdotiques qui font sensation. L’organisation, dirigée par Harry Moser, estime que 100 000 emplois ont été créés du fait des relocalisations entre 2010 et 2013 (soit environ 15 % des emplois créés dans le secteur manufacturier)27. Elle précise néanmoins que les relocalisations compensent tout juste les délocalisations intervenues sur la même période. Nous ne disposons toutefois pas des données détaillées ni des méthodes d’estimation utilisées par cet institut – ce qui est assez éloigné de la rigueur académique. L’organisation met à disposition des entreprises un comparateur des coûts des différentes localisations d’une activité donnée. Il prend en compte l’ensemble des coûts et adopte une perspective de long terme. La Reshoring Initiative part du constat que les entreprises qui délocalisent ont tendance à faire des erreurs de 20 à 30 % sur le coût de la délocalisation, en raison de l’existence de « coûts cachés ». L’outil de calcul a pour objectif de montrer que la délocalisation n’est pas réellement moins chère.

Dans cette perspective, on peut penser que le mouvement de relocalisation procède d’un changement dans la perception des dirigeants du coût total réel de la délocalisation (problèmes de communication, non-respect de la propriété intellectuelle, décalage horaire, délais de livraison, etc.)28.

Selon le cabinet de conseil A.T. Kearney on trouve le plus de relocalisations dans les secteurs des appareils ménagers et matériels électriques (22 %), matériels de transport (16 %), et produits informatiques et électroniques (11 %). Les relocalisations ne concerneraient donc pas que des activités d’assemblage de produits lourds mais aussi des productions sophistiquées29.

4. L’effet dollar

Après avoir cherché à apprécier la compétitivité de l’industrie américaine selon trois traductions possibles (performance à l’export, profitabilité et attractivité du territoire), nous voulons maintenant qualifier l’influence de trois facteurs de coût fréquemment évoqués.

Le premier est le taux de change du dollar, qui s’est fortement déprécié depuis le début des années 2000. Le graphique 15 indique ainsi une constante amélioration de la compétitivité prix des Etats-Unis, qui a conféré un avantage important pour les industriels exportateurs. Celasun et al. (2014) ont calculé qu’une baisse de 10 % du taux de change effectif réel du dollar30 est associée à une augmentation de la production industrielle d’environ 2 %31.

A première vue, il est troublant de constater que les importations ont bondi sur la même période (cf. Annexe 3). Diez et Gopinath (2014) expliquent que cette faible réaction des importations au taux de change est liée au fait que 90 % des biens importés sont facturés dans la monnaie américaine. Ainsi, une dépréciation du dollar de 10 % se traduit par une hausse de seulement 3 % du prix des biens importés au bout de deux ans.

Notons qu’entre 2008 et 2013 les fluctuations du dollar sont restées très faibles.

Graphique 15 – Evolution du taux de change effectif réel du dollar (base 100 en 2010)

Source : World Development Indicators

5. Les gaz de schistes stimulent davantage la demande qu’ils n’améliorent la compétitivité de l’industrie

L’exploitation du gaz non conventionnel32 est souvent citée comme un facteur déterminant de la réindustrialisation américaine, par le biais de la compétitivité des sites producteurs.

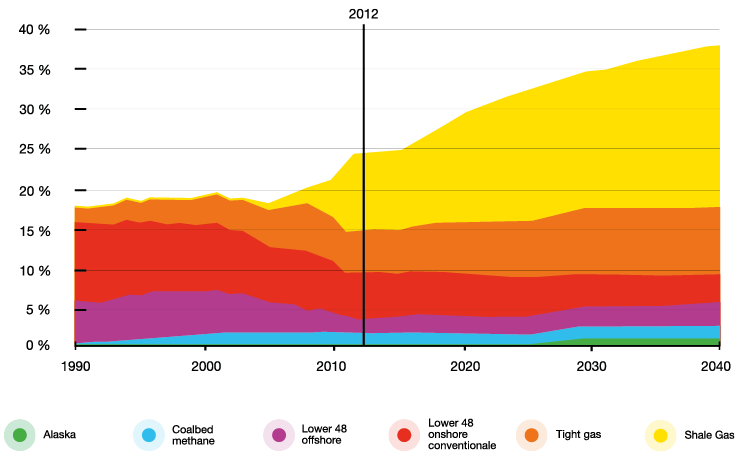

Cette exploitation a connu un essor spectaculaire ces dernières années. Selon l’Agence d’information sur l’énergie (EIA), le gaz de schiste représente aujourd’hui 40 % de la production totale de gaz naturel aux Etats-Unis et devrait continuer sa progression pour atteindre 53 % de la production d’ici à 2040. L’EIA prédit également l’autosuffisance gazière des Etats-Unis, qui pourraient même devenir exportateurs nets d’ici 201633. En revanche, le pic de production de pétrole de schiste devrait être atteint à la fin de la décennie et les Etats-Unis resteront vraisemblablement importateurs de pétrole34.

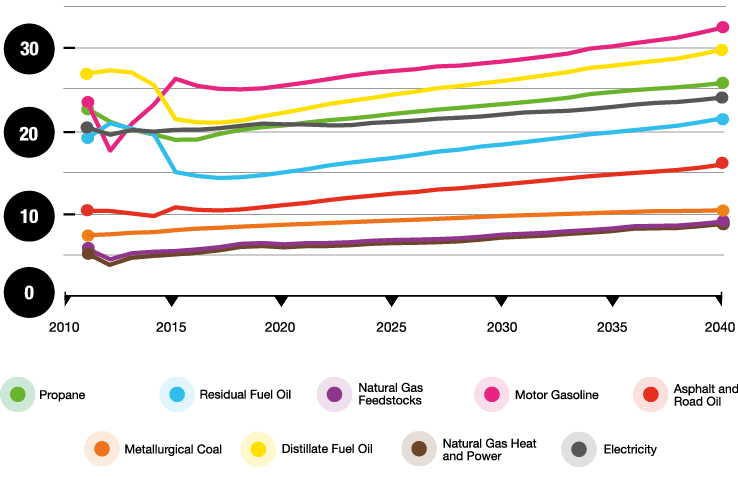

Cet accroissement de l’offre a induit une très forte baisse du prix du gaz naturel payé par les industriels (-36 % entre 2006 et 2010), cassant la tendance haussière observable jusqu’au milieu des années 2000. Cette chute est telle qu’elle entraîne à la baisse (de 11 %) le prix moyen de l’énergie achetée par les industriels, exprimé en dollars par BTU, malgré le renchérissement de toutes les autres sources d’énergie (cf. Graphique 17)35. Dans le même temps, ce boom de la production gazière aux Etats-Unis a fait diverger, grandement et durablement, les prix du gaz au niveau mondial (cf. Graphique 18) : le million de BTU coûte aujourd’hui 4 dollars aux Etats-Unis contre 10 dollars en Europe et 16 dollars au Japon.

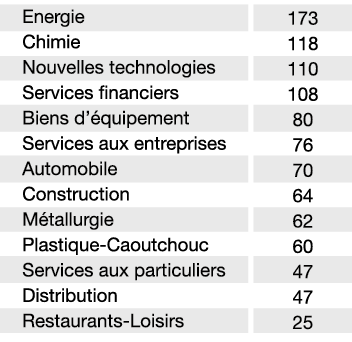

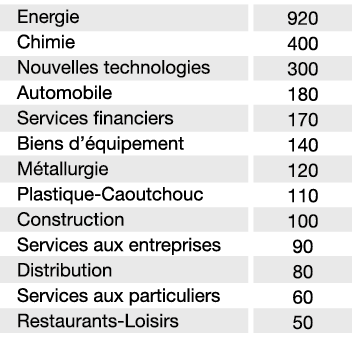

Il ne fait aucun doute que l’essor de l’industrie gazière procure une manne dont bénéficie l’économie américaine à plusieurs titres. Premièrement, cela enrichit les particuliers et crée des emplois directs, indirects, et induits, même si le débat est encore ouvert sur l’appréciation du nombre d’emplois ainsi créés (cf. Encadré 4). Deuxièmement, cela contribue à diminuer le déficit commercial et la dépendance géopolitique vis-à-vis d’autres pays producteurs. Troisièmement, cela augmente le volume d’affaires de nombreux industriels équipementiers. Les secteurs en amont de la filière, fournisseurs, bénéficient en effet de l’augmentation de la demande liée aux investissements des industries extractives. Ce sont « principalement les industries des métaux et des procédés industriels : US Steel pour la production d’acier, Vallourec qui ouvre une nouvelle usine de tubes en acier dans l’Ohio ou encore TMK IPSCO qui développe ses capacités de recherche sur l’extraction du gaz de schiste36, 37. »

Il est en revanche moins évident de savoir dans quelle mesure ce phénomène vient également améliorer la compétitivité de l’industrie, en permettant aux entreprises de réduire leurs coûts. On pense principalement aux coûts énergétiques directs et à ceux de certains intrants (comme les plastiques, par exemple). L’idée, souvent entendue, que le regain de l’industrie américaine s’expliquerait par une amélioration de sa compétitivité, elle-même étant attribuable à l’essor des gaz de schistes, doit être considérée avec discernement : elle est vraie pour certains secteurs mais il est aujourd’hui abusif de la généraliser à toute l’industrie.

D’un côté, les industries gazo-intensives américaines bénéficient d’une baisse très significative de leurs coûts de production. Celle-ci peut atteindre 13 % à 15 % dans certaines activités (engrais, plastiques et résines, chlore). Pour mémoire, cet écart de coût est nettement supérieur au prix du transport par bateau vers l’Europe des produits concernés, et confère donc aux entreprises américaines un gain en compétitivité de nature à concurrencer les producteurs européens sur leurs marchés nationaux38. C’est pour cette raison que l’on assiste à une vague d’investissements dans le secteur de la chimie. L’American Chemistry Council recense 194 projets d’investissements, dont un tiers par des entreprises étrangères, représentant 123 milliards de dollars aux Etats-Unis39. Cet avantage coût menace très sérieusement certaines firmes européennes.

Pour le reste de l’industrie, qui consomme essentiellement de l’électricité (et la sidérurgie qui consomme beaucoup de charbon), il n’y a pas encore d’évaluation consensuelle de l’impact du développement des énergies non conventionnelles sur leur structure de coûts. Un des aspects essentiels de cette question consiste à savoir si le remplacement des centrales à charbon par des centrales au gaz va se traduire, ou non, par une baisse du coût de l’électricité pour les industriels. Certains l’affirment, mais l’EIA ne table pas sur cette hypothèse dans ses scénarios de référence à horizon 2040 (cf. Chapitre 4).

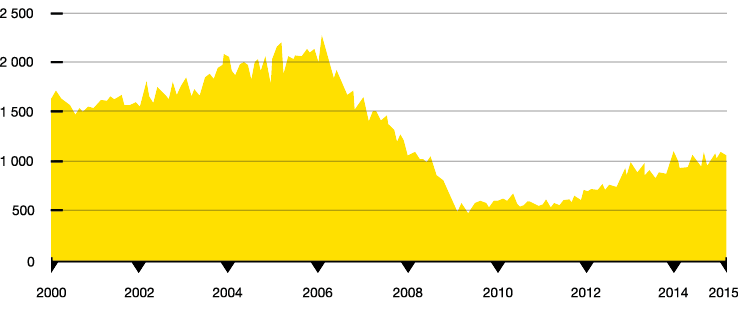

Graphique 16 – Evolution de la production de gaz naturel aux Etats-Unis et projections

Source : U.S. Energy Information Administration.

Traductions : lower 48 = Etats-Unis hors Alaska et Hawaï (le gisement d’Alsaka est isolé sur ce graphique), tight gaz = gaz de réservoir, shale gaz = gaz de roche-mère, coal bed = gaz de houille

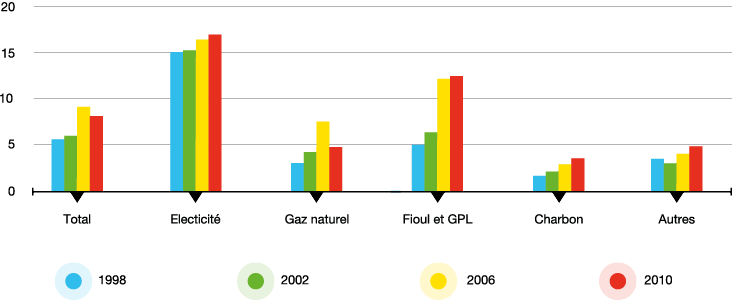

Graphique 17 – Prix moyen de l’énergie pour les industriels (en dollars constants de 2005 par million de BTU)

Sources : U.S. Energy Information Administration, Manufacturing Energy Consumption Survey 1998-2010

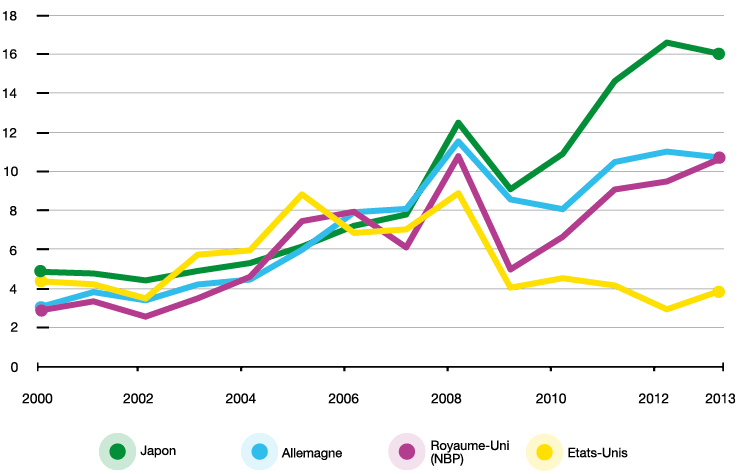

Graphique 18 – Evolution du prix du gaz naturel (en dollars par million de BTU)

Source : BP Statistical Review of World Energy June 2014

Encadré 4 – LE DÉBAT SUR LES EFFETS MACROÉCONOMIQUES DE L’EXPLOITATION DES GAZ DE SCHISTES

Les prévisions sont par nature hasardeuses, et dépendent principalement de l’ampleur des réserves, de l’évolution de la production et du prix du gaz naturel, et des hypothèses du modélisateur.

D’un côté, IHS40 montre qu’en 2012 le secteur des énergies non conventionnelles employait 360 000 personnes et estime qu’il pourrait en employer 724 000 à la fin de la décennie. En prenant en compte l’ensemble des emplois indirectement générés par ce secteur, il évalue à 1,7 million le nombre de travailleurs qui dépendaient des énergies non conventionnelles en 2012 et prévoit qu’ils seront environ 3 millions en 202041. Le boom énergétique aurait donc permis de limiter les destructions d’emplois pendant la crise et pourrait constituer un véritable moteur de l’emploi dans les années à venir. Dans une seconde étude42, IHS indique que la révolution du gaz et du pétrole non conventionnels devrait bénéficier à la fois aux Etats producteurs43 et non producteurs. Certains tireront des bénéfices liés à une exploitation directe des gisements par les firmes implantées sur le territoire, alors que d’autres constituent le lieu d’implantation de fournisseurs. D’autres encore tireront profit de l’accroissement des flux commerciaux entre les Etats. Selon IHS, les Etats non producteurs comptaient en 2012 plus de 474 000 travailleurs dépendant des énergies non conventionnelles : métaux produits dans l’Illinois, logiciels créés dans le Massachusetts ou encore services financiers et d’assurances du Connecticut.