Demain, la Chine ouverte ?

©AerialPerspective Works/istockphoto.com

Avant-propos

Tandis que le monde peine à s’extirper de la crise sanitaire de la Covid-19, l’économie chinoise affiche une santé insolente. Elle est en effet la seule grande puissance à avoir échappé à une récession en 2020. La pandémie a d’ailleurs mis en évidence la trop forte dépendance de nombreux pays à l’égard de ses usines, qui tournent à plein régime, exportant produits médicaux et équipements de télétravail. L’avènement de la Chine au rang de première puissance mondiale arrive à pas de géant. Pour les entreprises désireuses de s’y implanter, les atouts de son marché sont nombreux, à commencer par les fortes perspectives de croissance.

Avant de s’y installer, encore faut-il en comprendre le fonctionnement. Loin de l’image d’Épinal la décrivant comme l’usine du monde à bon marché, la Chine est aujourd’hui un marché développé et parfaitement intégré à l’économie mondiale. Dans de nombreux secteurs, elle a atteint le même niveau de maturité industrielle que les entreprises occidentales. Pour poursuivre son développement, elle a moins besoin aujourd’hui de mesures protectionnistes et cherche, au contraire, à normaliser son économie et à intégrer pleinement le multilatéralisme mondial. C’est le propos de cet ouvrage qui décrit, à partir d’entretiens menés auprès de dirigeants industriels, la Chine d’aujourd’hui et ses tâtonnements entre libéralisme et nationalisme. À partir d’une typologie de secteurs d’activité chinois selon leur degré d’ouverture, cet ouvrage a, par ailleurs, le mérite d’offrir des conseils utiles et pratiques aux industriels convoitant ce marché.

La collection des « Docs de La Fabrique » rassemble des textes qui n’ont pas été élaborés à la demande ni sous le contrôle de son conseil d’orientation, mais qui apportent des éléments de réflexion stimulants pour le débat et la prospective sur les enjeux de l’industrie. Nous ne doutons pas que ce document offrira des éclairages intéressants aux industriels et à celles et ceux qui s’intéressent à l’économie de l’Empire du Milieu.

L’équipe de La Fabrique

Résumé

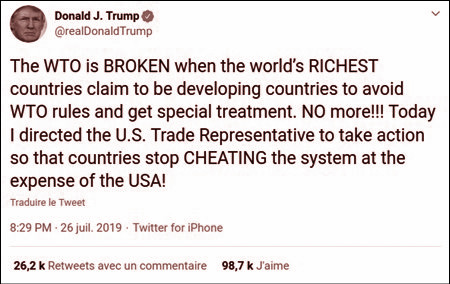

Durant la présidence de Donald Trump aux États-Unis, la question du protectionnisme a été remise sur le devant de la scène. L’ancien président américain accusait en particulier la Chine de profiter du système de l’Organisation mondiale du commerce (OMC) sans en respecter les contraintes. Pourtant, comme en toile de fond de cette guerre commerciale sino-américaine, l’économie chinoise se transforme en profondeur depuis quelques années. À partir d’entretiens menés auprès de dirigeants industriels, cet ouvrage se propose d’analyser dans quelle mesure le revirement de l’économie chinoise peut bousculer les entreprises françaises désireuses de s’y établir.

À titre liminaire, il convient de rappeler qu’un mouvement de libéralisation de l’économie chinoise a été amorcé dans les années 1980 sous l’impulsion de Deng Xiaoping, numéro un de la République populaire entre 1978 et 1992. Il impose alors l’idée d’un « socialisme de marché » qui place au centre des préoccupations la poursuite de la croissance économique. Pour la première fois en Chine, la priorité n’est plus l’idéologie mais le développement économique. En rejoignant l’OMC, en 2001, la Chine franchit une nouvelle étape. Elle devient « l’atelier du monde » pour de nombreuses entreprises occidentales qui profitent d’une main-d’œuvre bon marché, bien formée et docile. Cette ouverture de la Chine aux entreprises étrangères, accompagnée de transferts de technologie imposés par le gouvernement comme condition de leur implantation, a été le moteur de développement de l’économie chinoise dans les années 2000.

Depuis l’arrivée au pouvoir de Xi Jinping, en 2013, une nouvelle phase s’est ouverte, marquée par une stratégie de « conquête du monde », notamment par le développement de champions industriels nationaux qui assurent aujourd’hui la majeure partie de la production en Chine. Les grands projets, dont le plus connu est « One Belt, One Road », sont également le symbole de l’affirmation du pays à l’international. Loin de l’image stéréotypée d’une Chine copieuse au protectionnisme agressif, le paradigme chinois actuel repose sur la cohabitation de deux systèmes parallèles fonctionnant de façons très différentes, notamment du point de vue de l’organisation de la concurrence.

D’un côté, de nombreuses entreprises industrielles sont organisées selon un système que l’on pourrait qualifier de « capitalisme d’État ». Ce sont des entreprises publiques qui ont acquis leurs technologies par l’intermédiaire du dispositif légal des joint-ventures. Ce dernier impose aux entreprises étrangères souhaitant s’implanter en Chine de s’associer à un partenaire chinois. Par ce biais, les partenaires chinois peuvent copier aussi bien les propriétés intellectuelles des Occidentaux que leurs méthodes de management, qu’ils déploient ensuite dans leurs entreprises. Ces entreprises, alors mûres, dépendent cependant beaucoup des subventions généreuses de l’État. En outre, perdure en leur sein une forte empreinte du Parti communiste chinois. De l’autre côté, un écosystème très libéral de start-up s’est progressivement développé partout en Chine. Des entreprises technologiques innovantes – au premier rang desquelles les BATX – se sont en effet imposées, grâce notamment au blocage de l’accès à la Chine des entreprises étrangères potentiellement concurrentes.

Ce virage de la Chine s’observe également sur le terrain juridique. Depuis le 1er janvier 2020, une nouvelle loi sur les investissements directs à l’étranger établit une liste de secteurs, plus restrictive que les précédentes, que la Chine entend se réserver. Actuellement, une entreprise étrangère qui souhaite s’implanter dans le pays n’a donc plus l’obligation, en dehors de ces secteurs protégés, de créer une joint-venture. Une autre évolution juridique importante concerne la protection de la propriété intellectuelle. Passant d’une économie de copie à une économie d’innovation, la Chine a dû se doter d’une réglementation protégeant la propriété intellectuelle. De ce fait, les entreprises occidentales bénéficient indirectement des nouvelles dispositions de la loi chinoise. Valeo, première entreprise française à bénéficier de cette réforme, a ainsi touché plus d’un million d’euros aux dépens de son adversaire chinois.

Les entretiens menés auprès de dirigeants industriels ont permis de dresser une typologie des secteurs d’activité selon leur avancée dans la libéralisation en cours. Quatre catégories de secteurs sont ainsi mises en évidence. La première, dite ouverte, est facilement accessible aux Occidentaux, sans crainte de mesures protectionnistes ni de concurrents locaux susceptibles de les supplanter à terme. Typiquement, il s’agit de secteurs comme celui du luxe, le marché chinois représentant en la matière un tiers du marché mondial. La seconde catégorie est celle des secteurs dits en développement. Ils sont ouverts aux entreprises occidentales mais bénéficient d’un plan de développement du gouvernement chinois qui risque, à terme, d’évincer les concurrents. La troisième catégorie regroupe les secteurs saturés : les entreprises locales sont mûres et parfaitement en mesure de faire face aux entreprises occidentales. Ces secteurs étant dorénavant développés et la Chine n’ayant alors plus besoin de son arsenal juridique et législatif contraignant, la libéralisation du marché devient la norme. La dernière catégorie, dite stratégique, concerne les marchés ayant trait à la souveraineté et à la défense nationale du pays, totalement fermés aux étrangers. Ces secteurs sont verrouillés par des contraintes gouvernementales, sortant du champ économique et sans évolution prévisible.

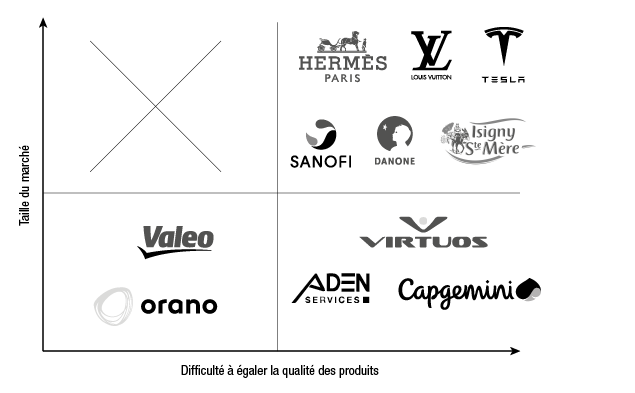

Enfin, à partir d’exemples de réussites en Chine, cet ouvrage propose un guide de bonnes pratiques à l’attention des entreprises françaises souhaitant s’implanter dans l’empire du Milieu. De ces exemples, il ressort que le succès de ces entreprises françaises dépend en particulier de deux facteurs clés : la taille de leur marché en Chine et la difficulté pour les entreprises chinoises à égaler la qualité de leurs produits et services.

Introduction – La Chine a-t-elle historiquement dominé le monde ?

« Laissez donc la Chine dormir, car lorsque la Chine s’éveillera le monde entier tremblera » : cette célèbre prophétie de Napoléon atteste l’aura de puissance que possédait déjà la Chine auprès des Européens du xixe siècle, mais aussi la décadence dans laquelle elle était plongée sous la dynastie sclérosée des Qing. Le déclin chinois fut encore accentué par les guerres de l’opium, qui laisseront la Chine, à l’orée du xxe siècle, avec un grand retard industriel et économique par rapport aux puissances occidentales. Mais après l’ère communiste, suivie dans les années 80 du « socialisme de marché », la Chine est progressivement passée du statut d’« atelier du monde » à une économie de champions nationaux, montant en gamme par transferts de technologie, puis se concentrant sur son marché intérieur.

Alors qu’elles étaient les bienvenues pour favoriser le développement industriel chinois dans les années 2000, les entreprises européennes connaissent maintenant de plus en plus de difficultés pour pénétrer l’Empire du Milieu. Notre démarche initiale a donc été d’analyser concrètement ces difficultés : est-ce que l’échec de certaines entreprises à s’établir en Chine s’explique par des raisons législatives ? Comment le gouvernement chinois est-il impliqué pour défendre son marché contre les acteurs étrangers ? S’agit-il simplement d’incompréhensions culturelles ? Par quels mécanismes l’économie chinoise bénéficie-t-elle de transferts de technologie des entreprises étrangères ?

Le 20 mars 2018, après sa réélection à l’unanimité par le parlement, Xi Jinping, ayant obtenu les pleins pouvoirs à vie, semble répondre à deux cents ans d’intervalle à Napoléon, dans un discours aux accents nationalistes où il expose sa vision de la « nouvelle ère » du socialisme chinois : « Ce n’est qu’en développant le socialisme aux caractéristiques chinoises que nous pourrons accomplir la grande renaissance de la Nation chinoise. » Toute la stratégie industrielle et économique de la Chine depuis Deng Xiaoping tend à restaurer la puissance fantasmatique d’une Chine qui ne serait aujourd’hui que la continuatrice de l’empire plus que bimillénaire des Han. Maintenant, la Chine dispose de géants comparables aux plus grandes entreprises européennes et américaines, et ces champions nationaux ont besoin d’un cadre compétitif propice aux innovations plutôt que d’un blocage de la concurrence par le gouvernement.

Sous le ressac de la guerre commerciale sino-américaine et des mesures protectionnistes punitives, un courant profond transforme sur le long terme l’économie chinoise : arrivée à maturité dans de nombreux secteurs celle-ci connaît une libéralisation ambiguë. Sommes-nous à l’aube d’une nouvelle phase de développement de la Chine, dans laquelle son marché s’ouvrirait car son économie est désormais prête à affronter la concurrence mondiale ? Quelle position doivent choisir les industriels français pour s’adapter à cette nouvelle donne ?

La Chine dans le monde

Une mondialisation progressive du commerce

Dès l’Empire romain (et sûrement bien avant), les hommes ont su organiser l’échange et l’acheminement de marchandises sur de longues distances, pour obtenir des peuples voisins, ce qu’ils ne pouvaient produire eux-mêmes. Chaque période historique a ensuite été marquée par de longues explorations : les Routes de la soie, décrites par Marco Polo au Moyen-Âge ; la découverte de l’Amérique à la Renaissance ; l’établissement des comptoirs indiens et africains au xviiie siècle… À chaque fois un même but : établir de nouvelles routes commerciales vers de nouvelles richesses. Mais au xixe siècle, la révolution industrielle a permis de démultiplier aussi bien les volumes des marchandises échangées que les distances parcourues. La première vraie mondialisation était possible. On estime que depuis le milieu du xixe siècle, la population mondiale a été multipliée par 6 environ, la production mondiale par 60 et le commerce mondial par 140 1.

Avant cette révolution industrielle, le protectionnisme était la norme en Europe. Le continent était morcelé en une multitude d’États qui appliquaient chacun des droits de douane à leurs frontières ou d’autres mesures protectionnistes destinées à limiter la concurrence des produits d’origine étrangère. Au début du xixe siècle, sous l’influence du modèle de Ricardo sur les avantages comparatifs, l’Angleterre, la première, s’est lancée dans une politique de libre-échange. L’abolition en 1846 des Corn Laws qui interdisait l’importation de blé lorsque les cours étaient en dessous d’un certain seuil marqua le début d’une nouvelle ère. La France et l’Allemagne ont rejoint brièvement ce mouvement mais à partir de 1870, l’unification de l’Allemagne a mis un terme à la libéralisation de l’économie des pays européens. Sous l’influence de théoriciens comme Friedrich List, les États-Puissances se sont affirmés avec des politiques mercantilistes en faveur de l’économie nationale, via notamment un soutien actif à la production 2.

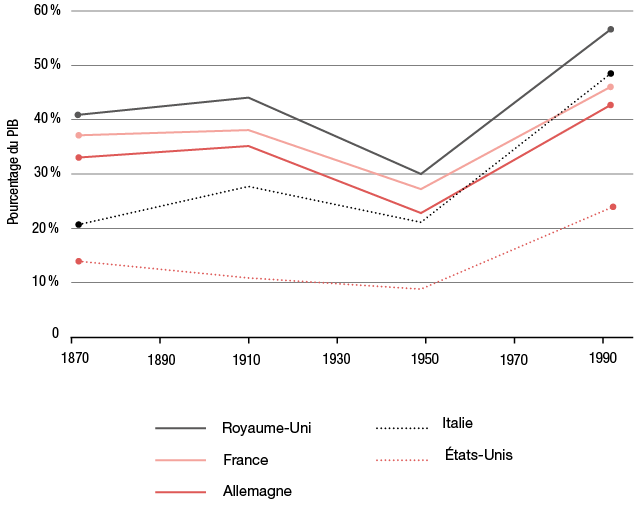

La Belle Époque (jusqu’à la Première Guerre mondiale), a été marquée par de nombreux accords bilatéraux réduisant les barrières commerciales entre les États. Mais sans système de régulation multilatérale, cet ordre du commerce mondial n’a pas résisté aux deux guerres mondiales et à la crise de 1929. Au contraire, l’apparition de régimes nationaux exaltant l’État a entraîné un retour du protectionnisme. En 1950, les mouvements de capitaux en proportion de l’épargne interne étaient moins importants qu’en 1910 (cf. figure 1). Au sortir de la seconde guerre, les accords de Bretton Woods (1944) ont amené une refonte totale du système du commerce mondial. Suite à l’échec des seuls accords bilatéraux, un système monétaire international a été établi, suivi par des accords multilatéraux réguliers, les General Agreement on Tarrifs and Trade.

Figure 1 – Échanges internationaux (importations et exportations) rapportés au PIB ( %) 3.

Ce nouveau système a entraîné l’Occident libéral dans une période d’abondance, les Trente Glorieuses. De 1950 à 1973, alors que le PIB par habitant de ces pays augmentait chaque année de 3 %, le commerce extérieur croissait de 8 %, soit presque trois fois plus vite.

Parallèlement à la mise en place de ce système multilatéral du commerce mondial, de nombreuses zones de libre-échange sont créées. À l’échelle régionale comme mondiale, le protectionnisme recule tout autour du monde depuis la fin de la Seconde Guerre mondiale.

L’Organisation mondiale du commerce

Avec la signature des accords GATT en 1947, pour la première fois étaient jetées les bases d’une réglementation mondiale du commerce. Les États signataires s’engageaient alors à :

• l’abaissement progressif de leurs droits de douane et des autres barrières protectionnistes ;

• la consolidation : une fois fixés, les tarifs douaniers ne peuvent plus être augmentés ;

• la non-discrimination : chacun s’engage à appliquer les mêmes règles pour les producteurs nationaux et étrangers, et les mêmes restrictions indépendamment de la provenance de la marchandise.

Ces grands principes posés, des cycles de conférences se sont tenus régulièrement pour discuter plus en détail des clauses particulières : dérogation pour les pays en développement ou plus récemment la mise en place de barrières visant à protéger l’environnement.

Si l’accord était doté d’un secrétariat permanent, ce n’était cependant pas une réelle organisation. Les traités n’étant jamais exhaustifs ou sans ambiguïtés, chacun sentait la nécessité d’une Cour de Justice mais il a fallu attendre 1994 pour trouver un accord entre États sur la forme exacte d’un organisme de régulation du commerce international avec les accords de Marrakech instituant l’Organisation mondiale du commerce. L’organisation réglementait au début uniquement le commerce de marchandise, elle a depuis étendu son champ d’action à celui des services. Aujourd’hui, avec 164 pays membres et 22 observateurs, elle représente 98 ٪ du commerce international.

À Genève, le conseil général de l’OMC siège désormais en permanence et supervise les différents organes de suivi des traités : le Conseil du commerce des marchandises, le Conseil du commerce des services, l’Organe d’examen des politiques commerciales ou encore l’Organe de règlement des différends (ORD). Ce dernier est le plus important : c’est lui qui est actuellement dans le viseur des États-Unis. En effet, les Américains n’ont jamais voulu d’une cour contraignante supranationale (considérée comme contraire à la constitution américaine) : un pays de l’OMC qui perd en instance devant l’ORD ne peut s’opposer aux mesures de rétorsion. Si les Américains ont accepté la création de l’OMC dans les années 1990 (après l’avoir bloquée pendant plus de quarante ans), c’est qu’ils étaient à l’époque sûrs d’être les maîtres du système multilatéral mondial après la chute de l’URSS. Mais maintenant que cette domination est remise en cause par la Chine, les Américains retournent à leurs premières critiques : aujourd’hui les juges de l’OMC sont choisis à l’unanimité. Suite au véto des États-Unis pour toute nouvelle nomination, l’ORD n’est plus en mesure d’arbitrer des différends commerciaux depuis décembre 2019.

Le choc chinois

De son côté, la Chine a rejoint l’OMC en 2001. Jusqu’à ce moment, l’organisation regroupait principalement des pays développés et occidentaux, aux niveaux de vie comparables. Cette entrée a été le symbole de l’expansion mondiale de l’OMC vers les pays en voie de développement : la Chine était classée à l’époque 160e parmi les pays et régions considérés par la banque mondiale (sur 265) en termes de PIB par habitant (elle est maintenant 90e)4.

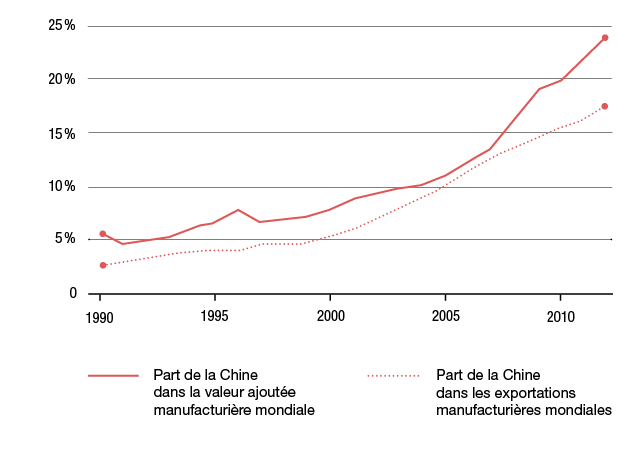

Cette entrée dans le système mondial du commerce a entraîné une révolution industrielle en Chine : attirées par une main-d’œuvre docile, formée et bon marché, de nombreuses entreprises occidentales sont venues s’installer dans « l’atelier du monde ». La figure 2 montre l’explosion de la part de la Chine dans la valeur ajoutée manufacturière mondiale à partir des années 2000, jusqu’à représenter le quart de la valeur ajoutée.

Figure 2 – Part de la Chine dans la valeur ajoutée manufacturière mondiale 5.

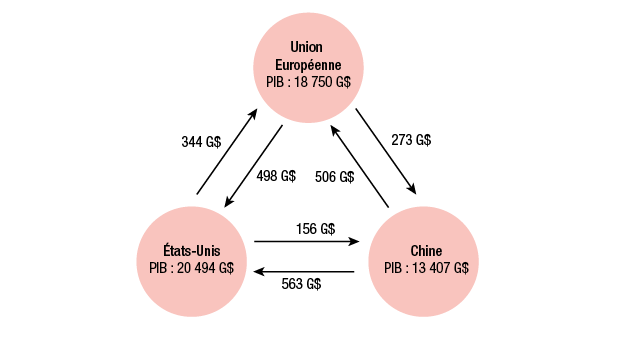

Aujourd’hui la Chine est devenue un pôle économique comparable aux deux autres pôles de classe mondiale que sont les États-Unis et l’Union Européenne. Ces trois blocs constituent maintenant 62 % du PIB mondial. Si le PIB nominal de la Chine est encore inférieur aux deux autres, elle bénéficie d’une balance commerciale très excédentaire (le premier sujet d’inquiétude du gouvernement américain actuel).

Figure 3 – Importations et exportations entre les trois pôles du système mondial6.

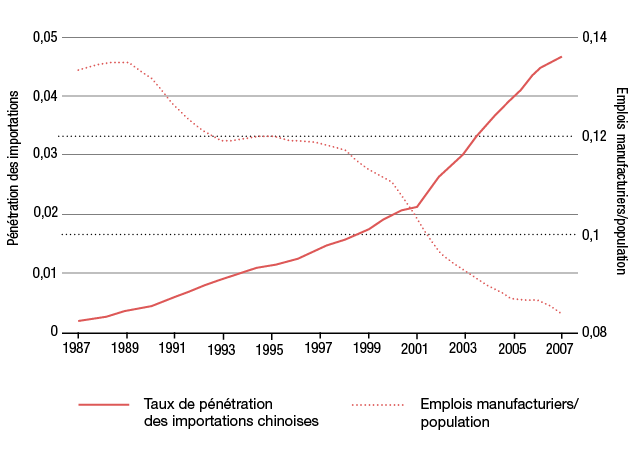

Dans les pays occidentaux, ces nombreuses délocalisations ont entraîné un laminage des emplois peu qualifiés. On estime à 2,4 millions le nombre de pertes d’emplois américains entre 1999 et 2011 directement dues aux importations chinoises [7]. Le graphique 4 montre que le taux d’emplois manufacturiers aux États-Unis passe de 13,5 % à 8,5 % en 20 ans. Sur ce graphique, on retrouve le point d’inflexion dû à l’entrée de la Chine dans l’OMC en 2001. Là où le modèle de Ricardo prévoyait une spécialisation des pays par secteurs, l’ouverture du commerce sépara géographiquement la conception (à haute valeur ajoutée) de la production, ce qui a mené à une augmentation radicale des inégalités au sein des pays développés. à titre d’exemple, les MacBook Pro Designed by Apple in California, jusqu’en 2019 fabriqués au Texas, le sont maintenant à Shanghai.

Figure 4 – Pénétration des importations chinoises aux États-Unis7.

Ce sentiment de déclassement est d’autant moins bien vécu par les Américains qu’ils ont toujours eu l’impression que la Chine profitait du système de l’OMC sans en respecter les contraintes. Déjà en 2005, Robert Zoellick, conseiller de Georges W. Bush qui a négocié l’entrée de la Chine à l’OMC (il a ensuite été président de la Banque mondiale) déclarait : « Si les Chinois respectent les formes des organisations qu’ils ont intégrées, comme l’OMC, ils n’en respectent pas les normes. » Si, aux yeux de beaucoup, la Chine exporte beaucoup et inonde le monde entier de produits manufacturiers qui poussent nos usines à fermer, la réciproque est moins vraie : il est bien plus difficile pour une entreprise occidentale de vendre en Chine. Nous détaillerons dans la suite cette idée reçue, mais nous pouvons déjà nuancer cette accusation de protectionnisme : la Chine a été depuis 2001 la cible de 44 plaintes à l’OMC, l’Union Européenne 61 et les États-Unis 117. Pourtant, après l’idée de la Chine « usine du Monde », celle d’un marché fermé pour nos entreprises à cause de contraintes complexes est tout aussi solidement ancrée.

Comme le montre le tweet du président Trump ci-dessus, le gouvernement américain voit la Chine avant tout comme un État abusant du système de l’OMC, et contre lequel il faut répondre par une guerre commerciale. Steve Bannon, ancien conseiller spécial de Donald Trump, a récemment déclaré dans ce sens : « La Chine est un État mercantiliste totalitaire. On ne peut y commercer librement. C’est pour cela que Trump a lancé la guerre des droits de douane. L’idée est de forcer l’ouverture du marché chinois. » Mais dans cette réflexion, il manque l’élément le plus important. Comme nous allons le voir dans le chapitre suivant, la Chine est aujourd’hui devenue une économie d’innovation, et plus seulement une économie de copie. En travaillant avec les entreprises occidentales implantées chez eux, les Chinois ont appris à développer leurs propres entreprises. Contrairement aux déclarations du gouvernement américain, ce n’est pas seulement contre la concurrence manufacturière des Chinois (bien réelle) ou des contraintes législatives que les Américains réagissent. Aujourd’hui la Chine est une économie mature dont les Américains ont peur.

Qu’est devenue économiquement la Chine ? Quelle place occupe-t-elle réellement dans le système commercial international ? Sous quelles conditions des entreprises occidentales peuvent-elles s’y implanter ? La Chine se transforme à toute vitesse, et la représentation que nous nous faisons de son économie n’est peut-être plus valable.

La Chine mercantiliste

L’essor chinois

Depuis l’ère Mao Zedong où l’économie était organisée selon les préceptes communistes de la planification, la Chine a connu plusieurs phases de développement que l’on peut identifier avec la succession des premiers secrétaires du Parti. En cinquante ans, la Chine est passée d’un pays très rural en grand retard face aux puissances occidentales à une économie de classe mondiale.

Après les errements de la politique économique de Mao, Deng Xiaoping (premier secrétaire de 1978 à 1992) décrète le début de la libéralisation économique : des « zones économiques spéciales » ouvertes aux étrangers se créent, comme à Shenzen ; les entreprises chinoises deviennent autonomes par rapport à l’État ; les prix sont libéralisés ; et finalement le yuan devient convertible en monnaie courante.

En s’éloignant des dogmes idéologiques de son prédécesseur, Deng Xiaoping impose l’idée d’un « socialisme de marché » : « Peu importe qu’un chat soit noir ou blanc, s’il attrape la souris, c’est un bon chat. » Désormais, la croissance économique devient un impératif absolu.

Sous Hu Jintao (2003-2013), la Chine fait sa grande ouverture aux étrangers. Après son entrée à l’OMC, de nombreuses entreprises occidentales vinrent s’y implanter, pour profiter d’un coup du travail beaucoup moins important qu’en Europe ou aux États-Unis. Comme expliqué dans le premier chapitre, la Chine devient « l’atelier du monde ». Cette ouverture permet, par la copie des produits étrangers, un grand développement technologique de la Chine (le droit à la protection de la propriété intellectuelle est alors très faible).

Au contraire, Xi Jinping, (premier secrétaire depuis 2013) s’est lancé dans une politique beaucoup plus nationaliste en développant des champions industriels pour faire face aux entreprises étrangères implantées en Chine : c’est cette politique mercantiliste qui est attaquée par l’administration Trump.

En parallèle, Xi Jinping affirme la place politique de la Chine comme puissance mondiale. La crise du Coronavirus lui a permis de s’afficher comme sauveur lorsque l’Europe confinée appelait une aide médicale et d’asseoir son influence sur des institutions internationales, le cas de l’OMS étant significatif sur ce point. Xi Jinping a été le premier à insister sur l’importance de la coopération internationale. À l’occasion de la crise sanitaire du COVID-19, il déclare lors d’une prise de parole publique : « From a global perspective, this crisis is exposing all the structural flaws and weaknesses accumulated by the West in recent decades. The exhaustion of the driving force of Western globalization is increasingly evident. Conversely, a clear constructive force of globalization with Chinese characteristics is emerging 8. » L’ambition est clairement affichée : redéfinir la mondialisation selon les préceptes chinois.

De 1978 à 2014, la Chine enregistre une croissance sans précédent au xxe siècle, voire dans l’histoire de l’humanité, de 9,5 % par an. Après une période de déclin aux xxe et xxe siècles, suite aux guerres de l’opium et, imposés par les puissances occidentales, les « traités inégaux » – comme les appellent les Chinois – qui ont suivi, les Européens ont installé des comptoirs coloniaux (Macao et Hong-Kong) en Chine. Puis la guerre fratricide entre nationalistes et communistes a fini de rendre la Chine exsangue. Mais tous les chinois voient cette période comme un accident de l’Histoire qu’ils doivent corriger pour retrouver leur vraie place, en tant que puissance dominante.

Après avoir expliqué l’attitude américaine dans le premier chapitre, il convient à présent de comprendre cet état d’esprit chinois, si particulier, sans lequel on ne peut pas comprendre la politique commerciale de l’Empire du Milieu. Quand Trump dénonce les institutions multilatérales, Xi Jinping voit au contraire l’occasion, en leur apportant leur soutien, d’accroître son influence sur le système mondial. Après avoir relevé l’économie intérieure, les Chinois amorcent une stratégie de « conquête du monde », notamment par l’intermédiaire de grands projets, dont le plus connu est « One Belt, One Road ». Cette nouvelle route de la soie (construction et achat d’autoroutes et de ports, jusqu’en Europe) est le symbole des ambitions mondiales de la Chine. Mais avant de penser aux exportations chinoises, concentrons-nous sur son marché intérieur.

Un marché immense mais complexe

Pays encore très rural dans les années soixante, la Chine est devenue un géant économique. Avec l’augmentation du niveau de vie, la demande intérieure a explosé : Le PIB par habitant en parité de pouvoir d’achat est passé d’environ 3 ٠٠٠ $ en 2000 à 18 ٠٠٠ $ en 2018 (soit multiplié par six en moins de vingt ans), ceci dans le pays le plus peuplé au monde (1.4 milliards d’habitants). Pour mieux comprendre l’ampleur de ce bond de développement, analysons quelques données statistiques. Tout d’abord, la croissance urbaine continue de la Chine :

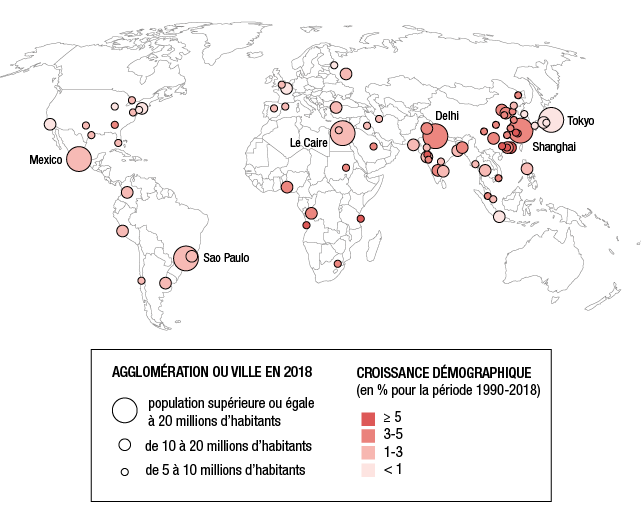

Figure 5 – Croissance des agglomérations les plus peuplées du monde9.

La figure 5 nous montre clairement qu’il existe deux pôles regroupant la plupart des grandes agglomérations à l’échelle mondiale : la Chine et l’Inde. Mais si on regarde en plus leur croissance démographique, la Chine est définitivement le pôle le plus dynamique.

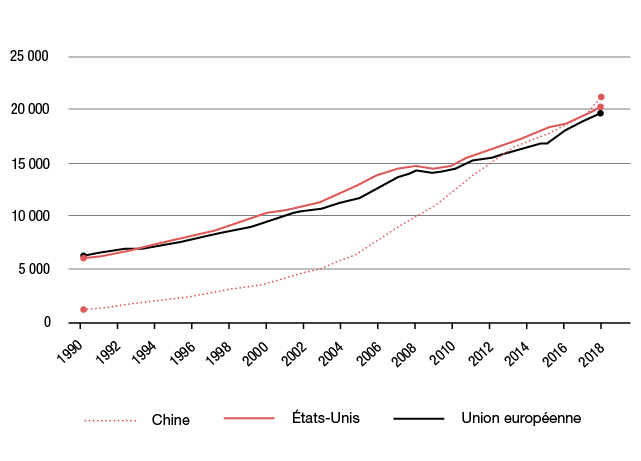

Figure 6 – PIB (parité de pouvoir d’achat, $) [4].

Du côté économique, en parité de pouvoir d’achat, la Chine est devenue la première économie mondiale, dépassant l’Union Européenne et les États-Unis (figure 6). Depuis vingt ans (on retrouve encore sur ce graphique le point d’inflexion au moment de l’entrée dans l’OMC), la classe moyenne chinoise, vivant dans les grandes villes de la côte est devenue nombreuse (800 millions d’habitants soit deux fois l’Union Européenne) et avide de vivre selon les standards occidentaux : la demande intérieure chinoise est aujourd’hui l’une des plus importantes du monde. La Chine est maintenant le premier marché mondial pour de nombreux secteurs, l’automobile par exemple. Pour une multinationale, la Chine est avant tout un marché à conquérir et non plus une usine bon marché.

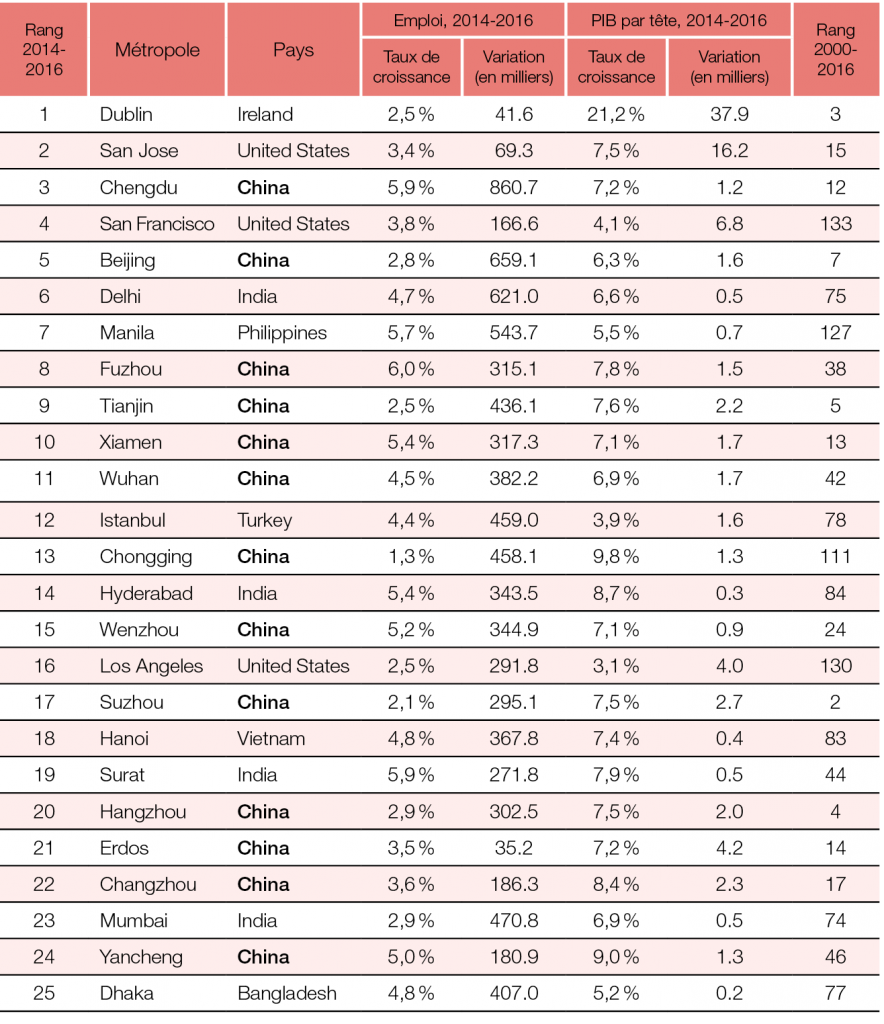

Figure 7 – Classement des villes avec la plus forte croissance économique10.

Cette dernière étude (figure 7) de la Brooking Institution n’est pas centrée sur la Chine : l’objectif était de montrer l’importance des pôles urbains dans l’économie mondiale. Mais le classement effectué des villes selon leur dynamisme économique (calculé à partir de la croissance du nombre d’emplois et de celle du PIB de la ville) est significatif. Parmi les vingt-cinq villes avec la meilleure croissance, treize sont chinoises. Encore une fois, on voit qu’il est nécessaire d’être présent sur ce marché pour exister à l’échelle mondiale. Mais face à nos entreprises, comment est organisée la concurrence locale ?

Capitalisme d’État et écosystème start-up

La plupart des entreprises industrielles en Chine, en particulier dans les secteurs traditionnels, sont organisées selon un système que l’on pourrait qualifier de « capitalisme d’État » : ce sont des entreprises publiques, affiliées aux différentes provinces où elles se situent. Si certaines régions se sont spécialisées (l’automobile à Wuhan par exemple), elles sont en général concurrentes les unes des autres.

Ces entreprises se sont développées grâce à un système généreux d’aide publique et par un système juridique obligeant les Occidentaux qui voulaient s’implanter en Chine à faire une Joint-Venture avec un partenaire local. Nous détaillerons dans la prochaine section ce système. En travaillant avec des Occidentaux, les Chinois ont pu apprendre à leur côté pour ensuite faire fructifier le savoir-faire acquis dans les usines propres de la marque chinoise. Ainsi Peugeot avait établi avec l’entreprise chinoise Dongfeng une Joint-Venture nommée DPCA. Aujourd’hui, la direction de Peugeot a le sentiment amer que cette usine DPCA était une usine de formation : leurs meilleurs ouvriers partaient ensuite dans les usines Dongfeng.

Dans ces secteurs occupés par des entreprises d’État, il s’agit souvent de monopole public. Ainsi, ces secteurs sont saturés : soit légalement (Orano par exemple peut participer à la construction d’une usine de retraitement du combustible nucléaire mais ne peut ouvrir une mine d’uranium, l’extraction minière étant autorisée seulement pour les chinois) ; soit de fait (les investissements publics permettent aux Chinois de proposer des produits de qualité équivalente à ceux des entreprises occidentales pour des prix plus bas).

Ces entreprises d’État sont-elles vraiment innovantes ? Pour certains, la Chine suit la voie du Japon dans les années 80 (ou de la Corée du Sud des années 90). Comme l’ont fait ces pays, la Chine sort d’une phase de copie et ses entreprises d’État sont aujourd’hui capables de surpasser par elles-mêmes le savoir-faire acquis en copiant des Occidentaux. Pour d’autres, elles ne sont (tout du moins pour l’instant) capables uniquement d’innovations incrémentales. Jusqu’à présent, il n’y a eu aucune vraie innovation de rupture dans ce capitalisme d’État. De plus, ces entreprises souffrent aujourd’hui d’un manque d’attractivité auprès des jeunes ingénieurs chinois. Le management y est encore très traditionnel et marqué par une emprise forte du Parti communiste qui oriente les efforts de recherche. Dans ces conditions, il est difficile d’obtenir de véritables innovations. Certains voient dans cette absence de motivation pour les ingénieurs l’une des raisons de l’échec de COMAC, l’entreprise d’aviation chinoise qui tente de devenir le concurrent d’Airbus et Boeing.

Cependant, ce serait une erreur de regarder uniquement cette partie de l’économie. En parallèle de ce système mercantiliste, un écosystème très libéral de start-up s’est développé, d’abord dans les Zones économiques spéciales de Deng Xiaoping puis progressivement partout en Chine. Dans ces entreprises, BATX en tête (Baidu, Alibaba, Tencent et Xiaomi, la réponse aux GAFA américains), l’ambiance de travail est digne de la Silicon Valley et leurs centres de technologie sont à la pointe de la recherche mondiale. C’est par exemple chez Huawei qu’ont été définis les standards de la 5G, une vraie rupture dans le monde des télécommunications.

À l’inverse des entreprises d’État qui ont acquis leur technologie en s’associant avec des Occidentaux, ces start-up se sont développées en bloquant des services étrangers (Google, par exemple, n’a pas déployé son moteur de recherche en Chine car il refusait de mettre en place une autocensure comme le demandait le gouvernement). Par appel d’air, des équivalents locaux se sont développés. Encore aujourd’hui, il est difficile d’entrer sur ces marchés, mais pour des raisons plus politiques qu’économiques.

Pour se développer (sans chercher à exporter), ces entreprises s’appuient sur trois atouts forts propres au marché chinois :

• La taille de la population. Pays le plus peuplé au monde (même en ne comptant que les villes développées), les entreprises peuvent se concentrer uniquement sur le marché intérieur.

• La qualité du capital humain. Avec un état d’esprit valorisant le travail et une formation académique de plus en plus poussée, les ingénieurs chinois sont aussi productifs que leurs homologues occidentaux.

• L’adoption des nouvelles technologies. Quand les Européens peuvent être réticents à utiliser certaines technologies (par crainte que leurs données personnelles soient utilisées à mauvais escient par exemple), celles-ci se diffusent bien plus rapidement dans la société chinoise.

Les trois mesures protectionnistes les plus contraignantes

Nous l’avons vu, la Chine est un point de passage obligé pour toutes les multinationales. On y est ou on n’existe pas. Mais avec une concurrence locale déjà bien développée et en tant qu’ancienne dictature communiste, c’est aussi l’un des marchés les plus durs à pénétrer, pour des raisons aussi juridiques qu’économiques. En étudiant le protectionnisme chinois, il nous a semblé plus fructueux d’analyser, plutôt que les mesures protectionnistes classiques, « dures », comme les interdictions, les quotas ou les droits de douane, les contraintes dites non tarifaires, « molles », moins directes mais parfois plus préjudiciables pour les entreprises étrangères : les difficultés législatives et juridiques, le non-respect de la propriété intellectuelle, les obstacles réglementaires, les transferts de technologie forcés… En effet, sur les questions de protectionnisme « dur », la Chine n’impose pas de droits de douane plus importants que la moyenne et suit les règles classiques de l’OMC.

Les trois mesures protectionnistes chinoises les plus dommageables pour les entreprises, et que nous allons examiner en détail, sont :

• la difficulté de faire respecter sa propriété intellectuelle ;

• les contraintes législatives sur la structure des entreprises étrangères en Chine ;

• les contraintes sur les sorties de capitaux de Chine.

Le non-respect de la propriété intellectuelle

La Chine a depuis longtemps la réputation de n’accorder que très peu de protection à la propriété intellectuelle, tant pour les brevets que pour les droits d’auteur. Le marché chinois était connu aussi bien pour ses nombreuses contrefaçons que pour les problèmes d’espionnage industriel. Jusqu’à récemment, les entreprises non chinoises ne pouvaient pas faire respecter leurs brevets puisque les tribunaux (qui doivent en Chine faire contresigner chaque décision de justice par un membre du Parti communiste) ne donnaient dans la pratique jamais raison à un étranger. Par principe, les entreprises françaises évitaient tout contact avec la justice chinoise. De plus, les peines prévues par la loi en cas de violation de brevet, insuffisamment élevées et dont les dommages et intérêts étaient plafonnés, n’avaient pas d’effet dissuasif.

La Chine est cependant loin d’être le seul pays au monde où les droits de la propriété intellectuelle ne sont pas totalement assurés : cet état de fait est relativement répandu en Asie, comme en Corée du Sud, où la copie des technologies étrangères est assumée par l’État.

Les contraintes législatives

Jusqu’à un récent changement de législation en 2019, les entreprises étrangères n’étaient pas libres de produire et vendre en Chine comme elles l’entendaient, mais étaient soumises à un ensemble de lois contraignantes.

Il existe trois types de structure pour les investissements étrangers en Chine, à savoir, par ordre croissant de contrainte :

1. Wholly Foreign Owned Enterprise (WFOE) : entreprise à responsabilité limitée, très réglementée, à capitaux étrangers en totalité. Dans la plupart des cas, cette entreprise doit obtenir une licence de vente (sauf dans des marchés non stratégiques particuliers, comme le luxe).

2. Joint Venture : coentreprise entre un acteur étranger et un acteur chinois. Cette forme est la plus classique pour les industriels, et permet une meilleure intégration dans l’écosystème chinois ; elle est imposée par le gouvernement chinois dans de nombreux secteurs pour forcer les transferts de technologie. Dans ce cas, le partenaire chinois possède forcément plus de 50 % de la coentreprise.

3. Variable Interest Entity (VIE) : entreprises à capitaux totalement chinois, opérant en collaboration avec une WFOE ; la WFOE exerce de facto un contrôle opérationnel sur la VIE mais juridiquement, celle-ci reste soumise au bon vouloir du partenaire chinois. La VIE est financée entièrement par des capitaux chinois, ce qui est nécessaire dans les secteurs les plus réglementés, comme les télécommunications ; seule une VIE peut avoir une licence de vente.

Jusqu’au 1er janvier 2020, il existait en Chine trois lois qui réglementaient les investissements étrangers :

1. La loi sur les Joint-Ventures à capitaux sino-étrangers ;

2. La loi sur les Joint-Ventures contractuelles à capitaux étrangers ;

3. La loi sur les sociétés à capitaux entièrement étrangers (les WFOE).

Ces lois ont été adoptées dans les années 80, lorsque la Chine a commencé sa réforme économique (Gaige kaifang en chinois). En 2018, l’Union européenne a intenté une action en justice devant l’OMC contre la législation chinoise qui discriminerait les entreprises étrangères. À cause du blocage en cours de l’Organe de règlement des différends, cette plainte est toujours en cours d’instruction.

Là encore, la Chine n’est pas le seul État à imposer la structure de Joint-Venture aux entreprises étrangères avec un partenaire local majoritaire : par exemple, les Émirats arabes unis, comme la plupart des pays du Golfe, possèdent le même genre de législation.

Le contrôle des capitaux

Historiquement, la Chine a maintenu basse la valeur du yuan pour faciliter ses exportations en tant qu’atelier du monde. Bien que la Chine ait lancé une politique d’internationalisation de sa monnaie en 2010, l’ouverture de son compte de capital n’a pas encore abouti et les sorties de capitaux sont régulées ; le siège social d’une entreprise doit attendre pour obtenir l’autorisation de rapatrier des bénéfices issus de sa filiale chinoise. L’Inde possède une législation à peu près identique sur ce point.

Aujourd’hui la Chine est devenue une économie mature, avec un niveau de vie comparable à l’Occident. Le pays est maintenant un marché incontournable pour les multinationales mais de nombreux obstacles se dressent sur leur route. Pourtant, tandis que la Chine change à toute vitesse, ces barrières à l’entrée sont-elles toujours si contraignantes ?

La libéralisation de la Chine

Un changement de paradigme ?

Nous avons rencontré de nombreuses entreprises qui ont tenté de s’établir en Chine afin de comprendre concrètement les contraintes protectionnistes qu’elles ont rencontrées. Nous étions partis sur cette voie avec en tête l’image d’Épinal d’une Chine fermée, mercantiliste, à la législation protectionniste, et où les entreprises multinationales ne s’implantent qu’avec peine.

La première entreprise que nous avons rencontrée est Actility, une start-up dans le domaine des télécommunications qui développe des réseaux Wi-Fi à basse consommation. Le fondateur d’Actility a rencontré de sérieux obstacles en Chine, avec une législation restrictive qui exclut de facto les acteurs étrangers. Cette rencontre nous a confortés dans notre idée d’une Chine protectionniste.

Cependant, par la suite, les entretiens que nous avons menés avec des représentants de multinationales, parmi lesquelles Valeo, Orange, Sanofi, Hermès, Capgemini ou Schneider, ont infirmé ce premier constat. Chaque industriel nous disait à peu près que, même si la Chine restait dans son ensemble profondément protectionniste, son secteur connaissait une libéralisation récente, grâce à laquelle les anciennes entraves administratives tombaient.

Il apparaît donc désormais que, malgré les remous protectionnistes causés par la guerre commerciale de Trump, la Chine connaît en réalité une libéralisation de fond, à des degrés divers selon les secteurs.

Un consensus apparaît chez les industriels pour désigner 2015 comme date charnière dans l’évolution de l’économie chinoise : ce serait en effet aux alentours de 2015, que la Chine serait passée d’une économie de copie à une économie d’innovation qui nécessite une réglementation protégeant la propriété intellectuelle.

Pourquoi un tel changement de paradigme ? Comment se manifeste la libéralisation industrielle et économique de la Chine ? Pour quelles raisons la Chine semble-t-elle abandonner sa stratégie protectionniste sur certains marchés ?

La propriété intellectuelle en Chine

En Chine, la principale raison de la réussite d’une entreprise étrangère tient dans son avance technologique sur les industriels chinois. Lorsqu’un concurrent local rattrape ce retard (par recherche ou par copie), il prendra naturellement tout le marché : c’est le cas par exemple pour Alstom qui ne peut plus vendre de train car l’entreprise concurrente chinoise CRRC est arrivée au même niveau de maturité. Les enjeux de protection de la propriété intellectuelle sont donc très importants et il est fondamental pour une entreprise de pouvoir facilement déposer et faire respecter ses droits. Pour le dépôt, la principale difficulté est la traduction en chinois, le blocage est culturel plutôt que protectionniste : ce n’est pas une mesure contre les investisseurs étrangers qui a pour but de favoriser des entrepreneurs locaux mais une barrière naturelle présente dans tous les pays.

En revanche, pour faire respecter ses droits en Chine, les industriels français doivent pouvoir porter plainte pour non-respect de la propriété intellectuelle devant un tribunal chinois. Or, toute décision de justice doit être contresignée par un membre du parti : par peur des procès inéquitables, où l’entreprise locale est favorisée, les entreprises étrangères préfèrent les éviter et utiliser des moyens indirects pour défendre leurs droits. Par exemple Orange arrive à contraindre Huawei à respecter ses brevets car Huawei exporte en France, et Orange peut donc porter plainte devant un tribunal français.

Éviter à tout prix de passer devant un tribunal chinois, même en tant que plaignant, reste une lourde charge pour les acteurs étrangers. Entretenir cette crainte par des moyens juridiques (les lois chinoises concernant la propriété intellectuelle étaient volontairement trop faibles pour que ce soit intéressant de porter l’affaire devant des tribunaux) est une mesure protectionniste. Dans un tel environnement, des entreprises étrangères peuvent refuser de s’installer pour préserver leur savoir-faire.

Un progrès réel dans les procès en contrefaçon

Malgré cette crainte de perdre ses droits sur sa propriété intellectuelle, aujourd’hui des signes, certes encore faibles, mais réels, montrent une normalisation du droit chinois dans ce domaine.

Tout d’abord, suite à la campagne anti-corruption, les jugements chinois apparaissent déjà moins arbitraires (même si ce premier aspect est difficile à mesurer). Mais surtout, alors que les questions de propriété intellectuelle étaient jusqu’à peu traitées par des petits tribunaux locaux, la Chine a pris conscience de l’importance du sujet en rendant compétente sa cour suprême sur ces questions le 1er janvier 2019, ce qui garantit une publicité plus importante aux procès et ainsi un jugement plus équitable. Grâce à ce recours possible, aujourd’hui, de nombreux groupes européens arrivent à faire condamner des entreprises chinoises. Valeo a été le premier étranger à remporter un procès devant la cour suprême pour contrefaçon de brevet en mars 2019 contre Fuke & Lucas, suivi par Jaguar Land Rover, qui a fait condamner Jiangling (toujours en mars 2019) pour concurrence déloyale.

Ces premières condamnations ne sont que civiles, la cour suprême n’a fait qu’imposer à l’entreprise chinoise d’arrêter d’utiliser la technologie concernée. Mais étant donné le cycle de vie d’une technologie (rapidement obsolète dans certains secteurs) et le temps nécessaire pour arriver à une condamnation, ce n’est souvent pas significatif qu’une entreprise chinoise soit forcée d’abandonner un procédé après une ou deux années d’utilisation. D’autant plus qu’en Chine, si une entreprise est condamnée et doit arrêter ses activités, alors aussitôt plusieurs autres similaires ouvriront. C’est une course sans fin.

Pour voir si cette nouvelle mesure est vraiment contraignante, il faut être attentif aux condamnations financières de ces affaires. En effet, les dommages et intérêts en matière de propriété intellectuelle étaient jusqu’en 2017 plafonnés à 500 000 RMB (environ 75 000 ), une somme négligeable ; une entreprise malhonnête avait tout intérêt à utiliser le brevet d’un autre pendant environ trois ans (le temps que le procès se fasse) pour ensuite payer une somme faible face aux bénéfices engendrés. Dans la suite de son procès, Valéo nous a annoncé le 15 mai la décision de la cour de Shanghai sur les dommages alloués dans l’affaire contre Fuke: sept millions de yuans. Une somme considérable pour une affaire concernant des essuie-glaces. À ce jour, la plus forte sanction a été prononcée contre Samsung, condamné à payer 80 millions de yuans, soit environ 10,2 millions d’euros pour une violation de brevet de Huawei. Certes nous avons là un Chinois qui gagne un procès contre un étranger et non l’inverse, mais cette affaire montre que l’on peut dorénavant exiger des dommages et intérêts considérables devant un tribunal chinois.

Nous avons donc des exemples montrant des signes de normalisation de la justice chinoise. Ceux-ci sont encore relativement peu nombreux mais nous pouvons penser qu’une entreprise étrangère a désormais tous les moyens de faire respecter ses droits en Chine

Pourquoi ce progrès ?

Pourquoi cette ouverture, après des décennies avec l’image d’une Chine copieuse ? Justement, l’économie chinoise a changé, elle n’est plus basée sur l’imitation de produits européens et américains, mais sur l’innovation locale. Et cette innovation, les Chinois eux-mêmes demandent de pouvoir la protéger: l’évolution est naturelle et on retrouve la même situation dans l’histoire du développement de différents pays. Aux États-Unis par exemple, au milieu du xixe siècle, alors qu’il n’y avait quasiment pas d’écrivains américains, la législation sur les droits d’auteur était quasiment inexistante 11. Les Américains tiraient alors de la valeur de l’impression à bas coût d’écrivains anglais. Mais quand ont commencé à émerger des auteurs américains (Mark Twain a été le premier à faire pression sur le gouvernement), ceux-ci ont demandé une reconnaissance de leurs droits. Quand une économie commence à créer plutôt que copier, ce sont les créateurs eux-mêmes qui veulent être protégés.

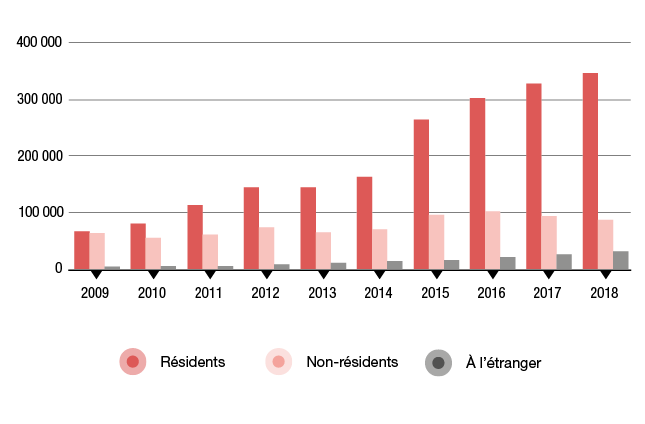

Figure 8 – Brevets délivrés par an en Chine 12.

Qu’en est-il de la situation en Chine ? En regardant le nombre de brevets délivrés à des locaux par l’office chinois de la protection de la propriété intellectuelle, on remarque que ce nombre a plus que doublé en seulement cinq ans, ce qui représente la plus forte évolution à l’échelle mondiale.

Aujourd’hui en Chine, de nombreuses entreprises de haute technologie possèdent des grands centres de recherche, de taille et niveau équivalents aux centres américains et européens, ce qui appelle naturellement un besoin de défense des innovations. Quand Huawei développe les futurs standards de la 5G, l’entreprise réclame en même temps une protection pour pouvoir valoriser ses recherches. Dans la concurrence interne entre entreprises chinoises, chacun veut pouvoir défendre ses droits.

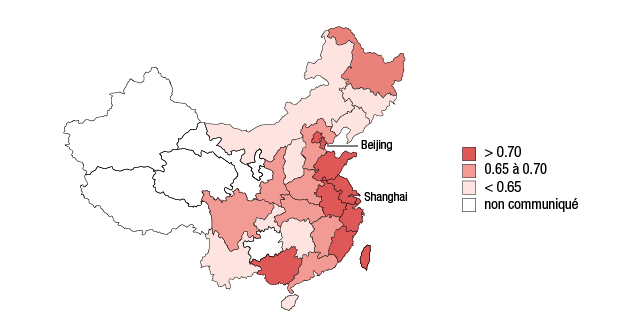

Sur la figure 9, nous retrouvons cette corrélation entre innovation et législation. Cette carte a été établie par le National Bureau of Economic Research du MIT en demandant à plus de six mille chefs d’entreprises chinoises de noter leur perception de la protection de leur propriété intellectuelle dans leur région selon trois critères : la durée de la procédure, le coût du procès par rapport aux dommages espérés et la partialité de la décision. L’indice est ensuite calculé en divisant le score obtenu par celui de la meilleure région. Dans les régions les plus développées de la côte est, on retrouve la protection la plus importante tandis que celle-ci est encore peu efficace dans le centre et le nord, régions encore très agricoles.

Figure 9 – Indice de perception de protection de la propriété intellectuelle 13.

Par ailleurs, dans sa volonté nouvelle de peser à l’échelle internationale, la Chine souhaite moderniser son droit des marchés par rapport aux normes occidentales, ce qui passe par une meilleure protection de la propriété intellectuelle.

Les contraintes législatives

Depuis le 1er janvier 2020, une nouvelle loi, appelée Loi sur les investissements étrangers de la république populaire de Chine remplace les trois lois actuelles concernant les investissements étrangers. La loi, moins restrictive que les trois précédentes, établit les restrictions pour les investissements étrangers dans un certain nombre de secteurs bien définis.

Ces secteurs sont définis dans une « liste négative » qui accompagne la loi, et qui établit les différentes restrictions pour chaque secteur. Les secteurs qui ne sont pas sur cette liste sont ouverts aux investisseurs étrangers sans qu’une autorisation préalable du gouvernement chinois soit nécessaire, et les entreprises étrangères n’y seront – théoriquement – pas discriminées par rapport aux entreprises chinoises. Dans ces secteurs, un investisseur étranger n’est plus obligé de s’associer à un partenaire chinois dans le cadre d’une Joint-Venture.

Nous sommes face à un changement de paradigme majeur : avant la loi, le gouvernement chinois désignait les secteurs ouverts aux entreprises étrangères ; dorénavant, seules les industries indiquées dans la liste négative sont restreintes (sans être totalement fermées). Par ailleurs, la nouvelle loi est globalement moins contraignante pour les investisseurs étrangers.

Un exemple de secteur libéralisé par cette loi est celui de l’automobile : dès l’annonce de la loi, BMW a annoncé vouloir racheter les parts chinoises de sa Joint-Venture pour posséder entièrement sa filiale locale.

Une libéralisation uniforme ?

Typologie des secteurs

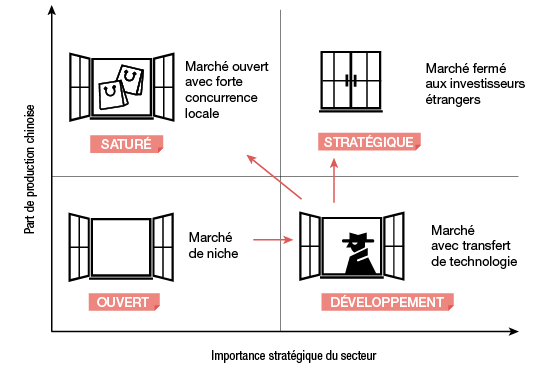

Nos réflexions durant nos rencontres avec des industriels nous ont amenés à établir une typologie des secteurs selon l’avancée de la libéralisation du marché chinois. Nous en distinguons quatre types :

1. Ouvert : un secteur ouvert est un secteur qui n’est pas contraint par des mesures protectionnistes chinoises, et dans lequel les entreprises étrangères peuvent pénétrer. Un secteur peut être ouvert pour deux raisons : soit il n’y a pas de concurrents locaux chinois compétitifs (exemple : l’équipement automobile avec Valeo) ; soit l’origine occidentale de la marque est un signe de qualité, recherché par les Chinois (exemple : le luxe avec Hermès ou LVMH, ou les produits laitiers avec Danone).

2. En développement : un secteur en développement est un secteur dans lequel il n’existe pas d’entreprises chinoises compétitives et performantes ; la Chine est encore dans une phase de développement et doit rattraper son retard par rapport à l’Europe et aux États-Unis ; les transferts de technologie sont facilités, notamment par l’obligation de Joint-Venture (exemple : aéronautique avec Airbus, nucléaire avec Orano).

3. Saturé : un secteur saturé est un secteur dans lequel il existe des entreprises chinoises compétitives et performantes ; la Chine n’a plus besoin d’aspirer les technologies étrangères ; les marchés chinois sont déjà saturés par les entreprises locales et il n’y a plus de place pour les étrangers ; le marché peut donc se libéraliser puisque les Chinois occupent déjà tout le terrain (exemple : automobile, ferroviaire).

4. Stratégique : un secteur stratégique a trait à la souveraineté de l’État chinois ; il n’est pas possible aux entreprises étrangères d’y pénétrer (exemple : les services numériques comme Google ou Amazon ; les télécommunications).

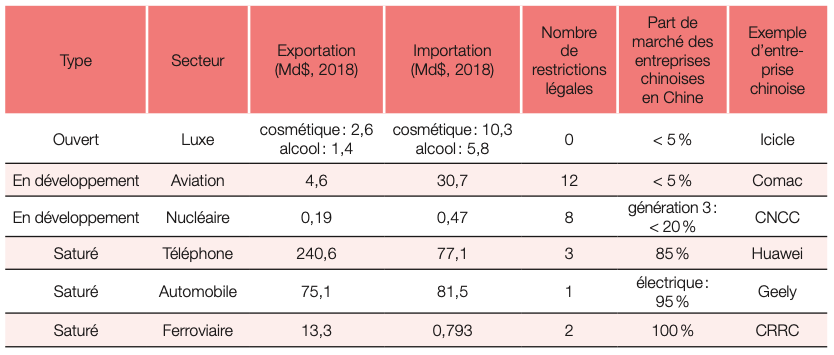

Où se trouve mon secteur ?

Un secteur étant donné, afin de déterminer à laquelle des quatre catégories il appartient, on peut notamment regarder les critères suivants : la part de marché en Chine des entreprises chinoises (elle illustre le degré d’intérêt des Chinois pour les entreprises étrangères) ; la différence entre les exportations et les importations (liée à la dépendance de la Chine envers la technologie étrangère) ; et le nombre de restrictions légales imposées par la liste négative liée à la dernière loi sur les investissements étrangers (un indicateur de la complexité juridique pour entrer sur ce marché). Nous donnons quelques exemples marquants dans le tableau 1.

Tableau 1 – Exemples de secteur à différents stades de libéralisation14

Un secteur où la Chine est plus importatrice qu’exportatrice est un secteur encore dépendant des technologies étrangères (luxe, santé, aviation, nucléaire) ; il est alors ouvert aux entreprises non chinoises. Mais lorsque la Chine affiche une stratégie de développement (les annonces sont en général très claires, il suffit de lire les plans d’investissement comme le très célèbre China 2025), tout un système juridique se met en place pour que la présence étrangère sur le marché participe au développement des entreprises locales. Le secteur est officiellement ouvert mais sous des conditions légales contraignantes pour favoriser les transferts de technologie.

Inversement, un secteur où la Chine est plus exportatrice qu’importatrice est un secteur saturé : la Chine a rattrapé son retard technologique, et si son marché est officiellement ouvert aux étrangers, il est dans les faits entièrement rempli par des entreprises locales (téléphonie, automobile, ferroviaire). Dans ce cas, les contraintes législatives précédemment évoquées disparaissent naturellement. Les Chinois n’ont plus des transferts de technologie occidentale.

Les secteurs stratégiques sont eux explicitement interdits aux Occidentaux pour des questions de souveraineté, des questions plus politiques qu’économiques. Les exemples les plus célèbres sont les géants américains du numérique qui ont tous un succédané chinois : Google bloqué a été remplacé par Baidu ; Amazon par Alibaba ; Uber par Didi Chuxing ; YouTube par Youku ; Twitter par Sina Weibo… Pour ces entreprises de services, il n’est pas possible de mesurer les importations et les exportations comme pour les entreprises de biens, c’est pourquoi nous ne pouvons les mettre dans notre tableau. D’autres secteurs sont compris dans la catégorie stratégique, comme les infrastructures de réseau. Dans tous les cas, à l’inverse des secteurs en développement, les entreprises étrangères n’ont jamais pu venir, même en offrant un transfert de technologie. Dans ces secteurs, c’est justement en créant un vide par le blocage des services occidentaux que le gouvernement chinois a favorisé la création des géants technologiques locaux.

D’en développement à saturé

Ces catégories sont dynamiques : on peut passer d’une phase à l’autre en fonction de l’évolution du secteur. En effet la stratégie chinoise est d’aider les secteurs considérés comme stratégiques. Mais une fois un secteur mature, les aides d’État obèrent la concurrence et donc l’innovation. Prenons l’exemple des batteries de véhicule électrique (les batteries électriques représentent un tiers de la valeur de la voiture). À partir de 2013, la Chine a subventionné à hauteur de 50 000 yuans (environ 80 000 euros) l’achat d’un véhicule électrique si la batterie était d’origine chinoise. Le producteur CATL, fondé en 2011, est devenu ainsi très vite le premier producteur mondial ; le marché intérieur chinois est aujourd’hui complètement saturé et il n’y a plus d’innovation dans ce domaine. C’est pourquoi la Chine a décidé d’arrêter sa politique de subvention pour attiser la concurrence : au total, de 2013 à 2020, elle aura dépensé plus de cinquante milliards d’euros. Maintenant que des géants industriels sont nés, le secteur se libéralise.

En réponse, le lundi 18 septembre 2017, le commissaire européen à l’énergie Maros Sfcovic a jugé cette technologie « trop importante pour être importée de l’étranger ». Après discussion a été lancé le projet européen d’« Airbus des batteries », grâce à une subvention de 3,2 milliards d’euros pour construire les sites pilotes. Les premières batteries devraient sortir d’ici mi-2021.

Cet exemple pose la question de la réaction de nos industriels face à la force de frappe de l’industrie chinoise, combinée à celle du gouvernement : dans le cas du secteur des batteries, les Européens ont réagi huit ans plus tard (si on compare les dates des premières batteries), avec des subventions quinze fois moins importantes.

L’avenir des entreprises occidentales en Chine

L’avenir est sombre pour les entreprises occidentales en Chine. Beaucoup de marchés qui étaient encore ouverts dans les années 2000 et qui constituaient une manne pour les Occidentaux, sont maintenant occupés par les entreprises chinoises car elles ont rattrapé leur retard technologique : automobile, téléphonie, ferroviaire, ou encore nucléaire. Et les marchés encore profitables, où la Chine souffre encore d’un retard technologique, suivent la même voie : Airbus prospère en Chine, mais pour combien de temps encore ? Les Chinois sont décidés à créer un géant de l’aéronautique capable de concurrencer Airbus et Boeing. La question n’est pas de savoir si la Chine rattrapera les Occidentaux dans l’aéronautique, mais quand cela se produira.

Certes, la Chine connaît une libéralisation, dont jouissent les entreprises occidentales qui n’ont pas été évincées au profit de concurrents chinois. Mais d’un point de vue global, la libéralisation est plutôt le signe du triomphe des entreprises chinoises contre les entreprises occidentales sur leur marché intérieur.

Seules certains marchés de niche offrent des opportunités à court ou long terme pour les Européens, l’archétype de ce type de niche étant le secteur du luxe. En y regardant de plus près, d’autres catégories de secteurs échappent à la Bérézina des Occidentaux en Chine.

Notre objectif, dans la suite de ce mémoire, est de déterminer, à partir d’exemples concrets de réussites d’entreprises occidentales en Chine, des lignes de conduite simple à tenir pour un Européen qui souhaite s’installer en Chine.

Quelles sont les entreprises européennes qui ont prospéré en Chine dernièrement ? Comment ont-elles fait ? Quel est leur secret ? Quel est le parangon de l’implantation réussie dans l’Empire du Milieu ? Le catalogue du chapitre suivant nous permettra de dégager les bonnes pratiques à partager aux entreprises désireuses de franchir la Grande Muraille.

Des réussites exemplaires en Chine

La typologie présentée dans la partie précédente, où les secteurs du marché chinois sont divisés en quatre catégories, dresse un tableau plutôt pessimiste de l’avenir des entreprises occidentales en Chine. Les secteurs en développement ne sont ouverts aux entreprises occidentales que temporairement, et finiront par devenir « saturés » lorsque les acteurs chinois auront rattrapé leur retard technologique.

Mais, parmi les industriels que nous avons rencontrés, certains ne pâtissent ni du protectionnisme chinois, ni de la concurrence locale, et connaissent un certain succès en Chine ; manifestement, il reste encore des secteurs ouverts, où l’implantation des entreprises françaises et européennes reste possible.

Nous avons alors voulu trouver des exemples de réussites en Chine, pour essayer de déterminer les bonnes pratiques et dresser une sorte de « catalogue d’entreprises modèles ». Ce catalogue, sans prétention d’exhaustivité, nous permettra de mettre à jour quelques grandes tendances qui se dessinent dans la mentalité de la population chinoise, et qui expliquent le succès des entreprises exhibées.

Isigny Sainte-Mère

Isigny Sainte-Mère est une coopérative agricole laitière normande, située à Isigny-sur-Mer dans le Calvados, qui produit essentiellement du beurre, de la crème, du fromage et du lait pour nourrisson15.

Isigny Sainte-Mère est le parangon de l’entreprise française qui a réussi en Chine dans la dernière décennie. La coopérative familiale normande a conquis des parts de marchés gargantuesques du lait infantile en Chine. Et son succès illustre une caractéristique essentielle du marché chinois : le manque de confiance des Chinois envers leurs entreprises dans les secteurs liés à la santé.

Depuis deux décennies, la Chine connaît régulièrement des « scandales » sanitaires, notamment dans l’industrie pharmaceutique, où il est courant que certaines entreprises produisent des vaccins ou des médicaments sans respecter les normes16. En 2008, la Chine a connu un énième « scandale » sanitaire, cette fois concernant le lait infantile : 300 000 nourrissons sont contaminés par du lait frelaté à la mélamine. Les parents Chinois ont véritablement été traumatisés par ce scandale retentissant, et préfèrent maintenant se tourner vers les entreprises occidentales plutôt que vers des entreprises chinoises dans lesquelles ils n’ont plus confiance.

Les scandales sanitaires à répétition en Chine sont en partie à l’origine de la volonté du gouvernement chinois de réformer son système de santé, notamment par l’intermédiaire du plan Healthy China 2030, qui prévoit d’élever l’espérance de vie de la population à 79 ans avant 2030.

De la même manière que dans le luxe, les marques occidentales dans les secteurs pharmaceutiques ou sanitaires bénéficient d’une image supérieure. Dans le cas d’Isigny Sainte-Mère, celle-ci provient d’un déficit de confiance des Chinois envers leur propre modèle de santé.

Le début de l’export d’Isigny Sainte-Mère vers la Chine a débuté en 2010. À partir de 2011, Isigny Sainte-Mère collabore avec la société chinoise Biostime, basée à Canton, pour distribuer son lait infantile en Chine.

En 2013, Biostime est entrée au capital d’Isigny Sainte-Mère en tant qu’adhérent non-coopérateur, en s’engageant à lui acheter des produits pendant une durée de quinze ans.

Le succès d’Isigny Sainte-Mère en Chine est phénoménal : 5 % du lait infantile vendu en Chine est produit par Isigny Sainte-Mère (50 % du lait infantile en Chine est produit par des entreprises étrangères).

Tesla

Tesla sonne comme une évidence lorsqu’on parle du marché des voitures haut de gamme en Chine. La célèbre entreprise d’Elon Musk réunit deux passions des classes moyennes et aisées chinoises : les belles voitures et l’électronique.

La production de voitures Tesla en Chine a commencé relativement récemment puisque la « gigafactory » Tesla de Shanghai a vu le jour en janvier 2019 (la première usine Tesla hors des États-Unis). Il s’agit même de la première usine automobile sur le sol chinois détenue à 100 % par un constructeur étranger, preuve de l’ouverture progressive du pays aux investissements étrangers. L’usine est accompagnée d’un centre d’ingénierie dont les équipes sont chinoises et qui a pour but de concevoir localement un véhicule destiné au marché mondial17.

Étonnamment, les ventes de Tesla ont explosé en Chine en 2020 suite au déconfinement18

Le succès de Tesla en Chine illustre deux aspects du marché chinois. D’abord, l’appétence de la population chinoise pour les voitures haut de gamme permet aux marques occidentales de bénéficier d’un avantage par rapport à leurs concurrents locaux. À l’instar du luxe, l’automobile est encore un secteur où « être européen » (surtout allemand) est un atout pour vendre en Chine dans le haut de gamme. Les produits de luxe sont vus comme des signes extérieurs de richesse, très recherchés par une population chinoise dont le pouvoir d’achat a cru vertigineusement au cours de la dernière décennie.

Ensuite, le succès de l’usine Tesla à Shanghai, avec des équipes de conception chinoises, montre que la Chine n’est plus seulement « l’atelier du monde », ni un immense marché de consommateurs, mais aussi un réservoir de talents, avec un haut capital humain, et des capacités industriels qui ne sont pas disponibles ailleurs. Rappelons que les usines Tesla situées aux États-Unis se sont révélées être des échecs relatifs, alors que l’usine chinoise est un succès complet pour l’instant. Le capital humain, et les savoir-faire industriels, seront peut-être la raison pour laquelle les entreprises occidentales iront en Chine dans les prochaines années, et non plus seulement l’énorme demande intérieure.

Aden Services

Vous n’avez probablement jamais entendu parler d’Aden Services : il s’agit pourtant du plus grand succès d’un entrepreneur français en Chine. Cette entreprise de services BtB qui opère en Asie, et surtout en Chine, est spécialisée dans la restauration, le nettoyage, la sécurité et l’entretien.

Aden Services est créé à Hong Kong en 1997 par un Français, Joachim Poylo, et s’implante en Chine à partir de 1999 à travers une WOFE.

Dans les années 2000, Aden Services est presque en situation de monopole dans son secteur, alors que l’entrée de la Chine dans l’OMC permet un développement économique sans précédent. Aden Services connaît alors une croissance de 60% par an, et près de 650 clients, dont beaucoup d’entreprises françaises comme Technip, EDF, Vinci, Sofitel, l’Oréal ou Air Liquide 19.

Aujourd’hui, Aden Services opère dans environ 80 villes d’Asie, emploie 25 000 personnes, et compte 300 clients, la plupart Français.

Le secteur du service aux entreprises en Chine semble être un secteur ouvert et intéressant pour les entreprises étrangères, comme il apparaît ici dans le cas d’Aden Services. Mais des entreprises de services BtB, comme Atos ou Capgemini, ont réussi à prospérer en Chine, et bénéficient de la libéralisation du marché chinois depuis 2015, ce qui prouve qu’il s’agit d’une tendance au-delà du seul cas d’Aden Services.

Deux facteurs peuvent expliquer que les services BtB se rangent dans la catégorie ouvert : premièrement, le transfert de technologies est plus difficile dans ce cas, car la valeur ajoutée repose sur un savoir-faire difficile à copier et non sur un produit. Deuxièmement, il n’y a pas de véritable volonté du gouvernement chinois de construire des champions nationaux capables de concurrencer Capgemini ou Atos par exemple ; en revanche, le gouvernement chinois avait la ferme intention dans les années 2000 de développer ses propres entreprises dans les domaines de l’automobile, du ferroviaire ou de l’aéronautique. Enfin, il faut noter que les entreprises européennes de ce secteur sont avantagées par rapport aux américaines, notamment en ce qui concerne la cybersécurité et le numérique : en effet, les pays européens sont vus comme neutres par la Chine, alors que les États-Unis sont vus comme un concurrent. Pour protéger la souveraineté nationale, les entreprises chinoises préféreront faire appel à des entreprises européennes.

Guide de survie à l’usage des industriels français

L’avenir d’une entreprise selon son secteur

Dans ce marché chinois en cours de libéralisation, mais où les acteurs locaux possèdent une force de frappe très importante, quelle place reste-t-il pour des industriels français ? En fonction du type de secteur, la stratégie à adopter sera très différente.

Nous pouvons placer les secteurs dans un graphique en fonction de deux axes : d’un côté la maturité de l’industrie chinoise (est-elle avancée technologiquement ? domine-t-elle le marché ?) ; de l’autre l’importance stratégique du point de vue de l’État chinois et l’ambition de développer ce secteur.

Figure 10 – Carte des secteurs en Chine.

Secteur ouvert

Dans le cadran en bas à gauche de la figure 10 (technologie chinoise peu développée et secteur non stratégique), le marché est ouvert : les Chinois demandent des produits étrangers et n’ont pas la volonté de les fabriquer eux-mêmes. Étant donné la maturité générale de l’économie chinoise, il ne s’agit ici que de marchés de niche où nos entreprises misent avant tout sur leur image de marque. Dans ce cas, outre le luxe bien évidemment, nous retrouvons d’autres secteurs où les industriels français peuvent profiter de la défiance des Chinois envers la production nationale. Ainsi le secteur du lait a connu en Chine plusieurs scandales de contamination, et les Chinois se sont tournés vers des marques françaises comme celle du groupe Danone. On observe également une préférence des acteurs chinois pour les cabinets européens de conseil informatique (cf. encadré).

Atos, des solutions sur mesure de service informatique

L’écosystème informatique chinois est dorénavant performant et compétitif, avec des solutions complètes comme Weibo offrant aussi bien un réseau social que des moyens de paiement. Mais ces systèmes ne fonctionnent généralement qu’en Chine. Lorsqu’une entreprise étrangère veut développer son activité sur place ou au contraire quand un acteur chinois veut commencer à exporter alors qu’il ne connaît que les plates-formes chinoises, une solution d’interface est nécessaire.

C’est là qu’un cabinet de conseil comme Atos peut tirer son épingle du jeu. Connaissant bien les systèmes chinois et internationaux, il peut réaliser des solutions sur mesure d’interface entre la solution (paiement par exemple) chinoise obligatoire, et une surcouche de sécurité à la française, répondant aux exigences fortes des standards internationaux. Souvent plus chères, ces solutions sont pourtant plébiscitées par les entreprises car elles ont confiance dans un tel partenaire européen: d’abord nous sommes reconnus pour notre expertise dans ce domaine ; d’autre part, nous bénéficions d’une image neutre en Chine, contrairement aux Américains, perçus comme les adversaires dans la guerre économique sino-américaine.

Contrairement à l’industrie où les produits très marqués «technologie locale» ou «technologie occidentale», les cabinets de conseils réalisent à chaque fois une nouvelle solution pour son client. Ainsi, Atos a un bureau local employant quasiment que des Chinois, indépendant de la structure globale du cabinet. Comme tout ce qui est vendu sur place a été conçu en Chine, Atos n’est pas concerné par les problèmes de propriété intellectuelle. Cette identité très locale permet aussi d’obtenir la confiance des autorités chinoises. Atos est la seule entreprise étrangère à détenir une licence VATS (value-added technologic service), nécessaire notamment pour ouvrir des data centers. Seul Atos peut proposer en Chine des solutions de Cloud Computing, un domaine dans lequel les contrôles se sont beaucoup intensifiés ces dernières années.

Atos Chine combine ainsi les avantages d’une double identité chinoise et française. En proposant des services indisponibles chez des cabinets purement chinois, ils ont gagné la confiance aussi bien des entreprises étrangères que des autorités chinoises.

Secteur en développement

Ensuite, si l’État chinois veut développer le secteur, il y mettra toute sa force de frappe (contraintes législatives, subventions) et fera appel à des entreprises étrangères pour bénéficier de transferts de technologie. Sur notre schéma (figure 10), la fenêtre reste ouverte mais l’espion guette : un industriel peut déjà gagner beaucoup en participant au lancement du projet chinois, mais il risque de se faire évincer s’il se fait rattraper technologiquement. Dans ces secteurs, un accent particulier doit être mis sur la recherche : si l’Europe maintient l’écart technologique, les Chinois continueront à faire appel à nos entreprises. C’est le cas par exemple pour les réacteurs nucléaires : les Chinois sont maintenant autonomes pour produire la deuxième génération mais ont eu besoin d’Areva pour passer à la troisième génération.

Airbus, leader des avions de ligne sans concurrent chinois

Officiellement, pour Airbus, la Chine est un partenaire de qualité au sein d’une collaboration fructueuse : grâce à une législation qui s’assouplit et une amélioration juridique quant à la propriété intellectuelle, Airbus n’hésite plus à y construire des usines et même des centres d’innovation, en choisissant soigneusement les sujets susceptibles de transfert de technologie.

L’aéronautique est le parangon du secteur où la Chine invite des entreprises occidentales sur son sol pour combler son retard technologique. Pour leur développement à court terme, la Chine a besoin d’avions pour sa desserte intérieure et doit donc les acheter à des constructeurs étrangers. Afin de rattraper son retard sur Boeing et Airbus, la Chine a proposé à ces deux géants de l’aéronautique d’installer des usines et un centre d’innovation sur son territoire. Par exemple, les ailes sont entièrement produites en Chine mais c’est une partie de l’avion sans beaucoup de valeur ajoutée.

Dans le plan China 2025, La Chine prévoit de développer son propre avionneur COMAC. Mais son avion phare, prévu pour concurrencer le duopole Airbus- Boeing, le C919 devait être commercialisé à partir de 2018. Il n’est toujours pas homologué aujourd’hui. Le retard de la Chine est si important qu’elle ne peut pas se permettre d’imposer une pression sur Airbus et Boeing pour les forcer à s’associer à COMAC. Une des raisons de leur retard d’après Airbus est sa forme d’entreprise d’État. Le management traditionnel, sous la férule du Parti, ne favorise pas l’innovation: les jeunes ingénieurs chinois ne sont pas tentés d’y travailler et préfèrent rejoindre des entreprises comme Alibaba par exemple, où l’ambiance est plus proche de celle de la Silicon Valley.

Cependant Airbus est conscient que le secteur aéronautique est aujourd’hui dans une ouverture à court terme et que tôt ou tard, les Chinois auront développé leur filière. À ce moment, Airbus pourra être bloqué par des contraintes juridiques favorisant COMAC (par exemple forcer les compagnies chinoises à acheter des avions COMAC, ou pousser l’autorité de régulation aérienne chinoise à ne pas certifier les produits Airbus).

Dans ces secteurs, une stratégie pertinente consiste, lorsqu’une entreprise occidentale collabore en Chine avec une entreprise locale, à adopter une stratégie profitable aux deux parties : dans de nombreux domaines, par exemple la 5G ou l’Internet des objets, la recherche chinoise est aujourd’hui en avance. Ainsi, lorsque le gouvernement chinois impose de développer des activités de recherche aux entreprises occidentales désireuses de s’implanter en Chine, ces entreprises peuvent orienter les laboratoires de leurs centres de recherche pour bénéficier elles aussi des transferts de technologie.

Secteur saturé

Lorsque l’écart technologique est rattrapé, les entreprises chinoises n’ont plus besoin de mesures protectionnistes. Au contraire, libéraliser la concurrence pour attiser l’innovation est dans leur intérêt. On en arrive au troisième type, les secteurs saturés. L’importance stratégique a diminué. Ici, nous sommes face à des géants chinois qu’il sera très difficile de concurrencer sur place sans un avantage décisif : dans l’automobile, les marques allemandes haut de gamme prospèrent tandis que les françaises périclitent. Sur le schéma (figure 10), la fenêtre est ouverte mais la pièce derrière est remplie : la place est déjà prise. Sur ces marchés, la question commence à se poser de l’exportation des produits chinois. Pour survivre, nos entreprises doivent résoudre des défis d’échelle. La réponse passera forcément par une plus importante collaboration européenne.

Alstom, remplacé par CRRC

Jusqu’en 2015, le secteur ferroviaire chinois était partagé entre différentes entreprises régionales, qui avaient chacune leur politique de Joint-Venture. À cette période, Alstom participait à la construction du réseau ferré chinois tout comme d’autres entreprises occidentales du secteur.

Mais en 2015, le gouvernement chinois a réuni les différentes entreprises locales en un géant CRRC et a défini dans sa stratégie China 2025 sa volonté d’en faire le numéro un mondial. Depuis cette inflexion stratégique, les contraintes juridiques sur les Joint-Ventures du secteur ont disparu, mais les marchés ferroviaires en Chine (uniquement des marchés publics) sont systématiquement remportés par CRRC. Le secteur est officiellement ouvert mais les Occidentaux ne remportent plus d’offres de facto.

Les Chinois ont pu développer très rapidement leur industrie grâce à d’énormes effets d’échelles. Seulement 12 000 km de ligne à grande vitesse ont été construits en Europe depuis 1980, contre 30 000 km en Chine depuis 2000. Aujourd’hui, Alstom ne pense plus à les concurrencer sur leur marché intérieur mais doit réfléchir à sa stratégie pour contrer les exportations de CRRC. L’entreprise est déjà présent en Amérique, et bientôt en Europe, en proposant des offres moins chères. Sans le soutien de l’Union européenne pour grandir, fusionner et relancer la recherche, Alstom risque de ne pas résister à cette déferlante.

Secteur stratégique

Enfin, certains secteurs stratégiques restent fermés même quand l’écosystème chinois est arrivé à maturité. Dans cette catégorie de secteur, le marché reste complètement fermé aux investisseurs étrangers, et tous les industriels que nous avons rencontrés ont finalement choisi de jeter l’éponge. Le problème est en effet ici d’ordre plus politique qu’économique : on touche notamment à des questions de surveillance des citoyens. Sans libéralisation politique de la Chine (peu probable dans les prochaines années), nous n’imaginons pas d’ouverture.

Actility peut-il rentrer en Chine ?