Les start-up françaises aident-elles notre industrie à se renouveler ?

Résumé

On entend parfois dire que la France est dépourvue de start-up à vocation industrielle ou autrement dit que la French Tech florissante ne constitue pas un atout décisif pour le secteur manufacturier français. Statistiquement parlant, il est certes indubitable que ces jeunes entreprises relèvent essentiellement du secteur tertiaire. Toutefois, en conclure qu’elles n’apportent aucun avantage compétitif à notre base industrielle serait inexact, ne serait-ce que du fait de l’absence de définition précise du terme « start-up ». Premièrement, en raisonnant sur une base élargie, on observe des firmes à forte croissance dans de nombreux secteurs, y compris dans l’industrie. Deuxièmement, si l’on resserre la focale aux start-up « proprement dites », la proportion de ces entreprises qui s’intéressent à l’industrie n’est pas moindre en France qu’aux États-Unis. Certes, le financement par le capital-investissement français est insuffisant pour favoriser la croissance des firmes au point de faire naître de nouveaux champions, mais ce résultat vaut malheureusement pour tous les secteurs d’activité. En réalité, les succès tricolores dans les fintechs sont même encourageants pour l’industrie, si l’on se fie aux analogies entre les régimes d’innovation des deux secteurs. Il n’y a donc pas de raison formelle de douter que les start-up puissent aider les entreprises industrielles à monter en gamme dans les secteurs dits « traditionnels ».

Introduction

Le label Next40, présenté pour la première fois en septembre 2019 par La French Tech et Bpifrance, désigne les 40 start-up jugées les plus prometteuses de l’écosystème français et bénéficiant à ce titre d’un accompagnement spécifique par les services de l’État1. À l’exception de deux sociétés appartenant au secteur manufacturier, les start-up qui composent cette liste relèvent des services aux entreprises et aux ménages. Le French Tech 120, qui élargit le programme d’accompagnement à 123 entreprises, fait également la part belle aux services aux entreprises. Est-ce à dire que la French Tech florissante ne constitue pas un atout pour le renforcement de la French Fab, qui a pourtant besoin de leviers de croissance et de compétitivité ? Faut-il aller jusqu’à soutenir, comme on l’entend parfois, que les start-up qui éclosent en France se focalisent sur des services aux particuliers à trop faible valeur ajoutée ? Heureusement non.

La start-up exemplifie l’idée que les petites firmes sont les principaux moteurs de la création de valeur. Mais il n’existe pas de définition statistique des start-up, ce qui explique que de multiples autres expressions, parfois plus codifiées, sont utilisées pour les désigner, telles que « entreprises à forte croissance » ou « licornes » par exemple2. Généralement, une start-up est définie par la perspective d’une forte croissance, un besoin de financement important, une activité innovante (ramenée le plus souvent à l’usage d’une technologie nouvelle) et le fait qu’elle soit jeune. À partir de ces quatre critères, ce document évalue le rôle des start-up dans la régénération de l’industrie française.

Résultat 1a. On trouve des start-up à vocation industrielle dans la French Tech.

Parmi les 12 938 start-up se situant en phase d’amorçage et de démarrage (seed et early growth) et répertoriées par la French Tech en juin 20203, plus de 10 % (soit précisément 1 416 entreprises) ont un business model de type manufacturier qui comprend le hardware, l’impression 3D, les procédés de fabrication industriels, les robots et les drones4. On en dénombre une proportion équivalente parmi les firmes en phase de croissance plus tardive (late growth), avec 314 entreprises sur 3 147.

Ce périmètre d’activité « de type manufacturier » est plus large que celui du secteur industriel au sens strict, défini par la NACE, qui représentait 8,4 % du tissu des entreprises françaises en 2017 selon l’INSEE.

On observe donc une légère surpondération des firmes à vocation manufacturière au sein de la French Tech, qui peut être liée à plusieurs phénomènes : le fait que la construction de la base ne soit pas confiée à un organisme statistique, l’imbrication croissante entre industrie et services (Weil, 2016) qui rend la classification NACE de moins en moins discriminante…5

Résultat 1b. On trouve des entreprises à forte croissance dans de nombreux secteurs, y compris dans l’industrie.

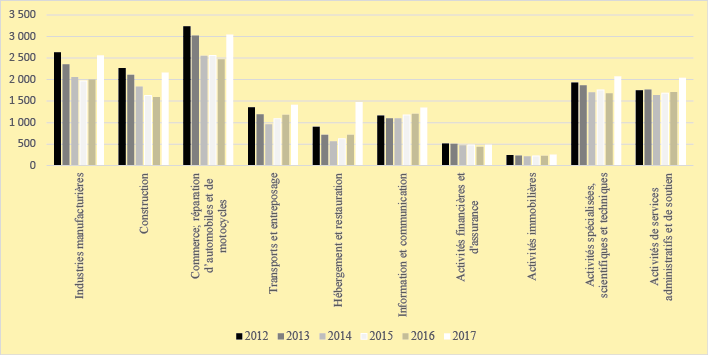

Les entreprises en forte croissance correspondent aux firmes dont le taux de croissance annuel moyen des effectifs salariés sur trois ans est supérieur à 10 % et qui employaient au moins 10 salariés au début de la période de croissance. En nombre absolu, selon la NACE agrégée en 10 postes, le secteur manufacturier est le second pourvoyeur de firmes à forte croissance en France – et ce résultat est stable sur les 5 dernières années (Figure 1). Plus généralement on constate des cohortes très significatives d’entreprises à forte croissance dans des secteurs jugés « traditionnels », tels que la construction ou la logistique par exemple. Ce n’est donc pas un phénomène propre à quelques domaines de pointe comme les TIC. L’ensemble formé par l’industrie et les services aux entreprises, dont l’imbrication est croissante, occupe une place déterminante. Enfin, la figure 1 nous informe également sur l’importance de la conjoncture : il est en effet frappant de voir comment le nombre de ces entreprises à forte croissance varie de manière semblable pour tous les secteurs, d’une année à l’autre.

Figure 1. Évolution du nombre d’entreprises en forte croissance selon le secteur d’activité sur la période 2012-2017

Source : Eurostat

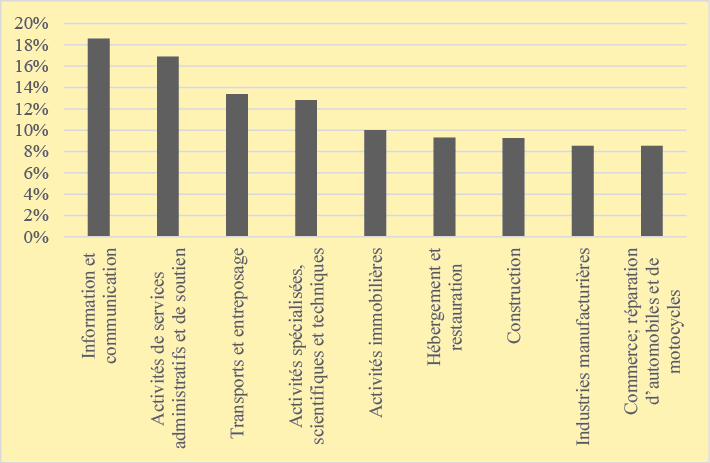

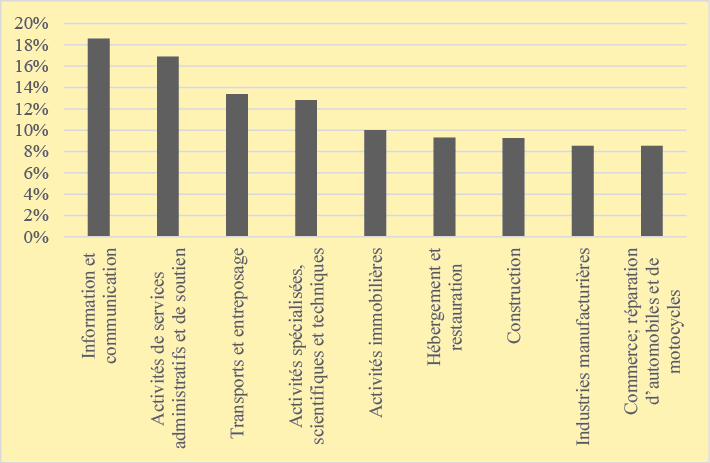

Sans grande surprise, si l’on rapporte ce nombre à l’ensemble des firmes de 10 salariés ou plus, alors la hiérarchie entre ces 10 secteurs agrégés se trouve modifiée – et l’écart entre le haut et le bas du classement resserré. Ainsi, 8,5 % des firmes de l’industrie manufacturière sont à forte croissance contre plus de 18 % pour le secteur de l’information et de la communication : l’industrie compte parmi les secteurs où ces entreprises sont les plus rares, mais l’écart avec l’autre extrémité du spectre demeure relativement contenu.

Cette disparité sectorielle est un résultat solide : les différences observées entre firmes en matière de localisation, de comportement d’investissement, de taux d’investissement ou de taux d’exportation n’éliminent pas l’effet sectoriel sur la probabilité d’être une firme en forte croissance selon une étude de l’INSEE6.

Figure 2. Part des entreprises de 10 salariés ou plus en forte croissance en France en 2017 par secteur d’activité

Source : Eurostat

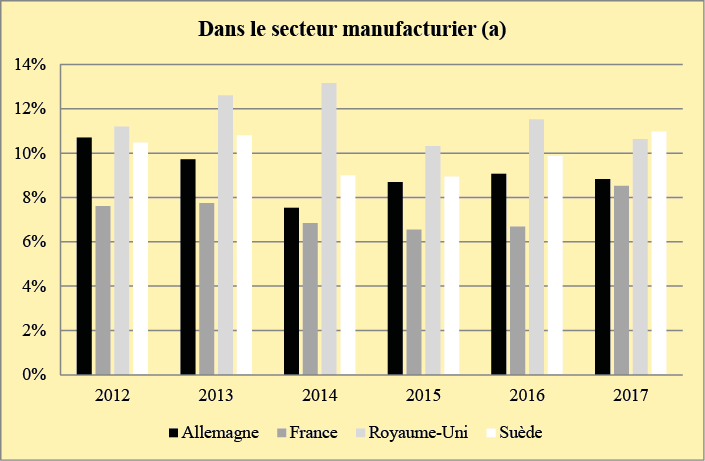

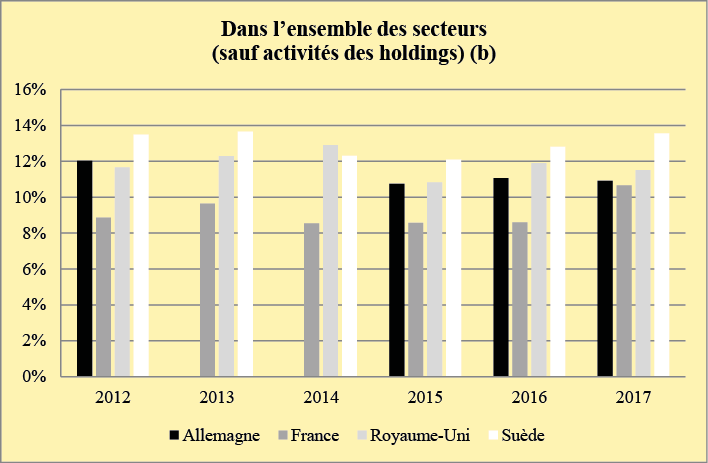

On voit donc s’esquisser dans cette statistique la difficulté de certaines firmes à croître et à se renouveler. L’erreur serait toutefois d’en conclure qu’il s’agit d’une « faiblesse » propre à quelques secteurs et notamment à l’industrie. En réalité, il s’agit plutôt d’une particularité française, qui touche à peu près uniformément tous les domaines d’activité. Pour s’en convaincre, on examine ci-après la part des entreprises à forte croissance dans différents pays. L’écart qui sépare la France de ses trois voisins (Royaume-Uni, Allemagne et Suède) n’est pas plus marqué dans l’industrie qu’ailleurs (Figure 3).

Figure 3. Part des firmes à forte croissance dans le total des firmes de plus de 10 salariés sur la période 2012-2018

Source : OCDE, SDBS Business Demography Indicators (ISIC Rev. 4). Données sur l’ensemble des secteurs manquantes pour l’Allemagne en 2013 et en 2014.

Résultat 2a. Les capital-risqueurs français investissent dans les mêmes secteurs que leurs homologues européens et américains ; ce sont les montants investis qui changent (beaucoup !)

En 2016, les fonds de capital-risque français, qui financent les phases d’amorçage et de démarrage, ont investi 874 millions d’euros, dont 45 % pour les firmes du numérique et 22 % pour le secteur de la médecine et des biotechnologies7.

Dans les autres pays européens, ces deux secteurs sont également les plus représentés (Figure 4) et la part du secteur manufacturier, hors TIC et santé, est sensiblement la même. La comparaison est plus délicate avec les États-Unis mais il semble bien qu’on puisse y étendre ce constat : selon l’OCDE8, la part du secteur industriel, énergie comprise, y représente 3 % du capital-risque investi.

Ce n’est donc pas en matière sectorielle que les États se distinguent. Il y a bien une différence mais elle est ailleurs : les montants financés en Europe sont bien en deçà de ceux observés aux États-Unis. En 2016, alors que les investissements en capital-risque aux États-Unis s’élevaient à 66 627 millions de dollars, ceux de l’Europe représentaient 4 745 millions de dollars. Le financement du secteur industriel représente donc plus de 2 000 millions de dollars aux États-Unis ! En d’autres termes, l’industrie européenne n’échappe pas au financing gap9 dans les premiers stades de développement des firmes qui affecte l’ensemble des secteurs d’activité.

Figure 4. La part des financements en capital-risque par secteur d’activité en France et dans les principaux pays européens en 2016 (en %)

Source : OCDE, Entrepreneurship at a glance 2017

Résultat 2b : Les véhicules financiers favorisant le développement des start-up sont encore insuffisants pour produire des licornes.

La prépondérance des secteurs des TIC et de la santé ne s’observe plus sur le segment du capital-développement. Selon France Invest (2018c), les entreprises de biens et services industriels captent 22 % du capital-développement en 2017, soit 660 millions d’euros. Ce montant est supérieur à celui alloué aux secteurs du numérique et de la santé10 (respectivement 495 et 389 millions d’euros)11.

Toutefois, on notera que le nombre de firmes industrielles financées par le capital-développement est plus de 8 fois supérieur à celui des firmes industrielles financées par capital-risque, pour un total investi seulement 6 fois supérieur. Cela est paradoxal puisque le ticket moyen est supposé grandir avec l’avancement dans le cycle de vie de l’entreprise. Ce résultat vaut une fois encore pour l’ensemble des secteurs.

Ceci explique sans doute pourquoi peu de licornes – ces sociétés dont la valorisation est d’un milliard ou plus – émergent en France, dans tous les secteurs. Seules cinq licornes domiciliées en France sont en effet comptabilisées par CB Insights en mai 2020 et relèvent des secteurs de la mobilité, d’internet, de la santé, de l’IA appliquée à la photographie et de l’hébergement de données/applications informatiques (cloud computing). À titre de comparaison, il existe 24 licornes au Royaume-Uni, 13 en Allemagne et, loin devant, 224 aux États-Unis. Les levées de fonds supérieures à 100 millions12 annonciatrices de futures licornes sont peu nombreuses ; seules 23 levées de fonds ont été dénombrées depuis 2010. Parmi les plus récentes figurent celles de Ynsect (agroalimentaire), Devialet (audio hardware) et de Kineis (IoT). Le Next40 rassemble ces licornes et futures licornes13.

Tableau 1. Montants investis (en millions d’euros) et nombre de firmes financées par les acteurs français du capital-risque, du capital-développement (capital-croissance) et du capital-transmission en 2017

Sources : France Invest (2018a, b, c, d)

On notera que, tous secteurs confondus, les montants alloués aux opérations de rachat d’entreprises matures14 par les fonds de capital-transmission sont très largement supérieurs à ceux des autres fonds ; ils représentent 70% du financement du capital-investissement. La préférence des acteurs financiers français pour les opérations de rachat plutôt que pour le financement des jeunes firmes innovantes peut être une explication à la production limitée de licornes ; toutefois c’est une caractéristique que l’on retrouve dans plusieurs pays européens, notamment le Royaume-Uni15.

Résultat 3. Le modèle d’innovation fondé sur la start-up peut être adapté à l’industrie manufacturière.

La faible part de firmes industrielles parmi les start-up n’est donc pas une spécificité française et ne doit pas être hâtivement interprétée comme un manque d’effort, d’innovation ou d’ambition de la part de nos entrepreneurs. On peut en outre se demander quelles sont les activités du secteur manufacturier qui peuvent tirer parti des start-up.

Le modèle de start-up a surtout fonctionné dans le secteur des TIC et de la santé, en particulier dans le domaine d’internet, des applications et des plateformes dédiées aux consommateurs. Il est associé à la haute technologie depuis le succès de la Silicon Valley. L’industrie française est quant à elle davantage spécialisée sur les basses et moyennes technologies où une croissance forte et rapide est peu probable : dans ces domaines en effet, l’innovation est faiblement appropriable et, de ce fait, le rattrapage technologique par les concurrents y est rapide (Botazzi et al., 2011).

Cela étant, certaines industries se caractérisent par des régimes d’innovation très proches de ceux d’activités de services bien représentées dans le monde des start-up. Ainsi par exemple, l’industrie du papier, l’imprimerie, la cokéfaction, la fabrication de produits en caoutchouc et en plastique, la métallurgie, la fabrication de machines et d’équipement… s’apparentent beaucoup à certaines activités de l’industrie financière si l’on en juge par leurs économies d’échelle importantes ou encore la rigidité des procédés de production, amenant à une innovation incrémentale plutôt que radicale (Bogliacino et Pianta, 2016)16.

Cette similitude est intéressante au regard du succès des Fintechs, sur lesquelles on dénombre 1 099 start-up en mai 2020. Si certaines Fintechs parviennent à éclore en France, on voit mal pourquoi les Techs à vocation industrielle ne le pourraient pas. Toutefois, un nombre important de ces fintechs sont encore peu rentables ; mais la pérennité de leur activité s’apprécie à l’échelle de leur écosystème, la plupart se développant dans le périmètre des groupes financiers.

Résultat 4. Les grands groupes peuvent accompagner la croissance des start-up.

Plus généralement, on entend fréquemment l’idée que les start-up ne pourront se développer voire se transformer en licornes sans la présence d’un grand industriel à leurs côtés. La relation de partenariat entre start-up et grands groupes peut prendre des formes variées : incubateur, contrat commercial, co-développement, avec parfois une participation minoritaire, voire à terme une participation majoritaire ou un rachat… Pour les grands groupes, ce type de partenariat est motivé par la volonté d’accélérer leur processus d’innovation, faire leur transformation numérique, rechercher de nouvelles compétences ou gagner en flexibilité (Nemessany, 2017).

Ainsi par exemple, Coriolis Composites qui fabrique des machines robotisées de dépôt de fibres pour la production d’objets ou de revêtements en composites s’est développée grâce à une commande d’Airbus (Gallet, 2016). Par ailleurs, des fonds dédiés à l’investissement dans des start-up (corporate venture capital ou CVC) permettent à des grands groupes une prise de participation directe dans de petites entreprises innovantes17. Selon Deloitte (2019), on dénombrait 771 CVC en France en 2018. Toutefois, ces CVC ne semblent pas nécessairement tournés vers le rachat des start-up françaises18.

Les groupes peuvent aussi racheter les start-up lorsque les investisseurs qui ont financé les premières phases de développement veulent céder leurs parts et lorsque la preuve de concept signale une rentabilité future. Mais, là encore, les financements semblent faire défaut en France : selon une étude réalisée par Avolta Partner sur 493 cessions de Techs dont le siège social était situé en France entre 2017 et 2019, les acquéreurs américains représentent seulement 16 % du nombre de cessions enregistrées mais 64 % du montant représenté ! On peut supposer qu’ils ont ainsi les moyens d’acheter les entreprises les plus prometteuses19. Le rôle joué par les groupes est d’autant plus important que les introductions en bourse sont comparativement rares en France, malgré l’existence d’un marché boursier dédié (Euronext Growth). Ici encore, c’est un constat général, pas du tout propre à l’industrie, bien au contraire (Tableau 2). À titre de comparaison, sur l’Alternative Investment Market britannique, il y a eu respectivement 50, 42 et 10 introductions en bourse sur la même période. En 2019, le montant total levé était de 417 millions de livres (environ 460 millions d’euros) ; chaque montant levé était au moins égal à 15 millions d’euros alors qu’en France, hormis le cas particulier d’Hoffman Green Cement Technologies, ils étaient tous inférieurs à 10 millions d’euros.

Tableau 2. Nombre d’introductions en bourse avec levées de fonds sur Euronext Growth (par secteur d’activité au sens de la classification ICB) et montant levé (en milliers d’euros)

Sources : Euronext Factbooks 2017, 2018, 2019

Résultat 5. Les ambitions des pouvoirs publics autour des deep techs et des techs souveraines pourraient renforcer l’industrie.

Constatant l’arrivée à maturité du modèle organisé autour des plateformes et applications, les politiques entendent favoriser les firmes de deep techs, de jeunes pousses caractérisées par le fait qu’elles produisent de nouveaux biens ou procédés fondés sur des technologies de rupture telles que les objets connectés, les biotechnologies, l’intelligence artificielle ou le big data.

En France, le développement des deep techs est encouragé par le projet de loi de finances pour l’année 2019 qui prévoit l’affectation de 70 millions d’euros des revenus du fonds pour l’innovation et l’industrie aux start-up des deep techs. Issue des laboratoires de recherche, deep tech suppose des investissements importants et s’inscrit dans le temps long20. Un rapprochement avec les grands groupes est souhaitable, ce qui peut passer par la concentration sur un territoire donné des principaux acteurs. La labellisation du pôle de compétitivité francilien Systematic, dans la phase IV de la politique des pôles, affirme cet objectif de devenir le premier écosystème européen des deep techs. Le Conseil européen de l’innovation, créé en 2017, consacre quant à lui 2 milliards d’euros sur la période 2019-2020, pour soutenir l’émergence des deep techs et pour faciliter le passage entre l’innovation et la mise sur le marché. Dix milliards d’euros sont prévus sur la période 2021-2027.

Encadré 1. La diversité de firmes manufacturières des deep techs

Aledia (LED), Sigfox (télécoms IoT), Ledger (portefeuilles physiques de cryptomonnaies), Bioserenity (vêtements connectés), DNA Script (stockage de données dans l’ADN), Dreem (IoT santé), Another Brain (IA), Easy Mile (véhicules autonomes), Crosscall (smartphones), Exotec solutions (robots mobiles), TreeFrog pharmaceutics (production de cellules souches), Amarisoft (logiciels pour télécommunications)

Source : La FrenchTech, https://ecosystem.lafrenchtech.com/companies.startups/f/locations/allof_France, consulté le 28 juin 2020.

Sur un autre plan, le succès des GAFAM et plus précisément leur maîtrise des données et des technologies numériques leur confère un pouvoir susceptible de remettre en cause la souveraineté numérique des États ainsi que l’indépendance des utilisateurs. C’est pourquoi le projet d’un « espace européen des données et un marché unique des données » appelé Gaia X a été lancé en juin 2020 sous l’impulsion de l’Allemagne et de la France. Il s’agit de construire un cloud européen décentralisé et de taille critique permettant le partage des données entre acteurs européens (entreprises, organismes de recherche) tout en apportant des standards de qualité et de sécurité aux données. Parmi les entreprises partenaires qui serviront d’hébergeurs et d’éditeurs de logiciels pour Gaia X, on trouve la société française Atos et la licorne OVH. Des start-up pourront servir le développement de technologies dites « souveraines », telles que les technologies quantiques, la blockchain ou l’intelligence artificielle dans des domaines jugés nécessaires à l’autonomie tels que la santé et la cyber-sécurité. En retour, ces technologies devront servir l’ensemble des secteurs économiques, y compris l’industrie. Par exemple, la blockchain pourra être utilisée comme outil de suivi dans les procédés industriels et logistiques pour permettre une meilleure traçabilité21.

Résultat 6. Les réponses apportées durant la crise sanitaire pour sauver les start-up s’appuient sur les dispositifs traditionnels de soutien à ces entreprises.

La dynamique autour des deep techs et plus généralement le rattrapage opéré par la France ces dernières années en termes de création de firmes innovantes risquent d’être freinés par la crise sanitaire actuelle. Comme ses voisins européens, la France a donc mis en place des plans de soutien pour aider les start-up en difficulté. Ces plans comprennent notamment des prêts de trésorerie et des financements de l’État, afin de renforcer les fonds propres des start-up, mais aussi des dispositifs incitatifs pour les investisseurs privés (co-investissement État/privé avec obligations convertibles). Ils contiennent également des éléments de relance visant à accélérer la création de start-up, comme la création de fonds dédiés au secteur des technologies souveraines. Les différents plans viennent donc confirmer l’intérêt pour les deep techs, datant d’avant crise, et reposent sur les mêmes mécanismes qu’auparavant (prêts, subventions et investissements par l’État, co-investissement). En d’autres termes, l’objectif des politiques demeure le renforcement des fonds propres des start-up.

Tableau 3. Une comparaison des plans de soutien et de relance aux start-up dans les pays européens

Note : Le co-investissement utilisé dans les opérations de capital-investissement permet aux investisseurs appelés de prendre une participation dans un fonds aux côtés du gestionnaire de ce fonds appelé. Les obligations convertibles offrent la possibilité au détenteur de la créance de choisir un remboursement en actions de l’entreprise. Sources : sites du Ministère fédéral de l’économie et de l’énergie pour l’Allemagne, du Ministère de l’Économie, des Affaires et de la Relance pour la France, du gouvernement du Royaume-Uni.

Résultat 7. Des voies de renouvellement de l’industrie autres que le développement de start-up industrielles et les partenariats entre start-up et grands groupes.

Le renouvellement de l’industrie par le développement de start-up et plus généralement la promotion des start-up dans l’économie sont basés sur l’idée que les start-ups jouent un rôle central dans la création d’emploi et dans le processus d’innovation. Mais, dans un grand nombre de pays, on observe que la majorité des start-up ne grandissent pas ou font faillite durant leurs premières années d’existence ; seul un petit nombre de firmes qui croissent est à l’origine d’une part importante dans la création totale des emplois. Cette relation est d’ailleurs particulièrement marquée dans le cas de la France où les entreprises en croissance et âgées de 5 ans ou moins22 sont à l’origine de 53% des créations nettes d’emplois des jeunes entreprises (Calvino et al., 2016)23. Toutefois, l’accent mis sur les start-up tend à dissimuler les échecs d’un grand nombre de start-up et à sous-estimer la capacité d’innovation et donc de croissance des plus grandes firmes. Le renouvellement de l’industrie peut passer par l’innovation réalisée par les grands groupes. Après tout, les grands groupes industriels français sont les principaux déposants de brevets24 et représentent la majeure partie des dépenses de R&D25. Ils sont capables de se transformer pour s’adapter aux technologies numériques et devenir des phénix26. Les ETI sont aussi caractérisées par une capacité de régénération à travers l’innovation : même si cette capacité ne se reflète pas nécessairement dans les indicateurs usuels de croissance des firmes comme le chiffre d’affaires ou l’emploi (Parpaleix, 2019), elles mettent en place de l’innovation afin de s’assurer une croissance s’inscrivant dans le temps long. D’une manière générale, les entreprises de toute taille créent de nouveaux produits ou conquièrent de nouveaux marchés, ce qui compense la maturité et l’érosion d’une partie de leur offre ou bien le fait que leurs brevets soient tombés dans le domaine public. Les jeunes entreprises, par définition, ne rencontrent pas ces problèmes.

Par ailleurs, on observe récemment un ralentissement de l’effet des secteurs intensifs en numérique27 sur l’emploi (Calvino et al., 2018 ; Calvino et Criscuolo, 2019). L’effet positif observé lors de la phase d’émergence des industries numériques est lié à l‘existence de barrières à l’entrée moins nombreuses pour les technologies numériques que pour les secteurs moins intensifs en numérique. Mais au fur et à mesure de l’avancée dans le cycle de vie des industries, le nombre de producteurs se réduit et l’accroissement de l’emploi ralentit. Ce phénomène de réduction des firmes est exacerbé par : la concentration des consommateurs sur un produit spécifique en raison de l’existence d’externalités de réseau28 dans les technologies numériques, par la possibilité de réaliser des économies d’échelle et par la concentration des gains (chiffres d’affaires, profits) entre les mains d’un petit nombre de « firmes super-stars » représentatives du principe « the winner takes all ».

Il convient donc d’être vigilant quant à la capacité des start-up à haute technologie à favoriser seules le renouvellement de l’industrie. Il existe un enjeu à régénérer les entreprises établies qui innovent, montent en gamme, renforcent leur agilité et leur flexibilité.

Conclusion

La France produit des start-up, y compris dans les activités à vocation manufacturière, à peu près dans les mêmes proportions que les autres pays. Si les start-up concourent encore insuffisamment au renforcement de notre base industrielle, c’est à la fois parce que certains modèles technologiques arrivent à maturité et bien plus encore parce que le financement des entreprises innovantes y est insuffisant, dans l’industrie comme pour l’ensemble des secteurs d’activité en France. La réponse publique à cet enjeu s’articule aujourd’hui autour des aides au financement de l’innovation radicale et des deep techs. Leur promotion se trouve certes renforcée par la réponse à la crise sanitaire, mais le besoin en capitaux en est d’autant plus vif.

Références

- 1 – Il s’agit d’un accompagnement dans les démarches administratives auprès des services publics français et dans l’accès aux financements, notamment pour préparer leur entrée en bourse ou pour accéder à des financements européens. Les entreprises bénéficient également d’une visibilité accrue grâce à des campagnes de communication menées avec le soutien de l’État.

- 2 – Voir Bignon et Simon (2018).

- 3 – La base de données répertoriant les start-up de la FrenchTech est en ligne gratuitement sur : https://ecosystem.lafrenchtech.com/companies.startups/f/locations/allof_France. Consultée le 28 juin 2020. Cette base est construite par les fondateurs des start-up, les investisseurs et des spécialistes de la tech

- 4 – Selon cette classification, le Next40 comprend 6 firmes ayant un business model de type manufacturier défini par la FrenchTech (Devialet, Ynsect, Bioserenity, Ledger, Sigfox, Blade Shadow) et le Tech120 en comprend 31.

- 5 – Une vision plus globale de la contribution des start-up au renouvellement de l’industrie intègrerait le chiffre d’affaires généré dans une entreprise établie grâce à l’intégration d’une brique technologique, d’un composant ou d’un service fourni par une start-up, qui peut être très supérieur aux achats à cette start-up (et inclut des achats de service à des start-up qui ne sont pas identifiées comme industrielles). Cette contribution est néanmoins difficile à évaluer quantitativement.

- 6 – Bignon et Simon (2018)

- 7 – Source : France Invest (2018b). Les données sont recueillies auprès des gestionnaires de fonds de capital-investissement. Le périmètre sectoriel est différent de la NACE.

- 8 – À noter : le périmètre du capital-risque pris en compte par les associations professionnelles dont sont issues les données de l’OCDE diffère légèrement entre les pays.

- 9 – Pour aller plus loin, voir Ekeland, Landier et Tirole (2016) et Gaffard (2017).

- 10 – Puisque les firmes françaises représentent 84,5% des firmes totales financées par l’ensemble des acteurs du capital-investissement (capital-risque, capital-développement, capital-transmission) selon les données de France Invest, on peut raisonnablement penser que ces évolutions sont représentatives du financement des entreprises françaises.

- 11 – Plusieurs raisons peuvent expliquer que les entreprises des secteurs des TIC et de la santé financées par le capital-risque ont moins recours au capital-développement par la suite : 1) elles atteignent plus vite le stade où elles peuvent autofinancer leur croissance ou recourir à de la dette classique, 2) elles ont été rachetées, 3) elles ont disparu.

- 12 – Source : base de données de la FrenchTech (voir référence 3).

- 13 – Les critères d’entrée des entreprises dans le programme d’accompagnement Next40 sont les suivants : i) les licornes non cotées en bourse et dont la valorisation est d’un milliard ou plus, ii) les entreprises dont au moins une levée de fonds réalisée durant les trois dernières années a été supérieure à 100 millions d’euros, iii) les entreprises qui ont fait les plus importantes levées de fonds les trois dernières années et qui ont un chiffre d’affaires supérieur à cinq millions d’euros lors du dernier exercice avec une croissance annuelle moyenne d’au moins 30 % sur les trois derniers exercices. Source : Le Next40, vitrine des start-up françaises, septembre 2019, https://www.gouvernement.fr/le-next40-vitrine-des-start-up-francaises

- 14 – Plus connues sous le nom de Leveraged Buy-out (LBO) et s’appuyant sur le levier d’endettement.

- 15 – Selon le rapport annuel sur l’activité d’investissement de l’association professionnelle de capital-investissement britannique, la BVCA, ce pourcentage s’élève à 82% au Royaume-Uni.

- 16 – L’approche en termes de régime sectoriel d’innovation initiée par Pavitt et actualisée par Bogliacino et Pianta (2016) s’appuie sur une caractérisation des secteurs basée sur la nature et les sources du changement technologique, le mode d’appropriation de l’innovation et les besoins des clients. Comme c’est une approche sectorielle, elle ne vise pas à rendre compte de l’hétérogénéité des firmes prises au niveau individuel mais bien à dégager les traits saillants du secteur. Il s’agit donc de garder à l’esprit que l’intensité capitalistique peut être très différente d’une Fintech à une autre : les services offerts peuvent être des briques technologiques ou des services à part entière et concernent aussi bien les activités de paiement que celles de crédit en passant par le conseil en investissement.

- 17 – On attirera l’attention du lecteur ici sur le fait que les investissements de ces CVC ne sont pas nécessairement à destination des entreprises françaises.

- 18 – Parmi les 24 CVC sondés par Deloitte (2019), tous secteurs confondus, seulement 41% des investissements sont à destination de start-up françaises.

- 19 – Les acquéreurs américains représentent 64% (16%) du montant (nombre) des cessions enregistrées par Avolta Partners (2019). L’étude porte sur 493 cessions de techs dont le siège social est localisé en France et sur la période 2017-2019. Ce chiffre doit être manipulé avec précaution dans la mesure où parmi les acquéreurs figurent également des fonds de capital-investissement américains.

- 20 – La BPI définit les deep techs à partir de plusieurs critères . « Les technologies ou les combinaisons de technologies de rupture sont issues d’un laboratoire de recherche (public/privé) et/ou s’appuient sur une équipe/gouvernance en lien fort avec le monde scientifique. Elles présentent de fortes barrières à l’entrée, matérialisées par des verrous technologiques difficiles à lever. Elles constituent un avantage fortement différenciateur par rapport à la concurrence et caractérisées par un go-to-market (développement, industrialisation, commercialisation) long/complexe donc probablement capitalistique ».

- 21 – Voir le rapport Longuet.

- 22 – Le résultat ne s’applique donc pas strictement aux start-up comme nous les avons définies précédemment.

- 23 – À titre de comparaison, ce chiffre est de 22 % pour les Pays-Bas qui représentent l’autre borne du continuum. Les États-Unis, le Royaume-Uni et l’Italie sont proches des Pays-Bas tandis que la Suède, la Belgique sont davantage comparables à la France (Calvino et al. , 2016).

- 24 – PSA, Valeo, Safran, Renault, Airbus, Thalès, l’Oréal et Faurecia sont dans le top 10 avec le CEA et le CNRS. Voir le site de l’INPI : https://www.inpi.fr/fr/nationales/palmares-2019-des-principaux-deposants-de-brevets-l-inpi, consulté le 28 juin 2020 .

- 25 – Voir Guillou, Mini et Lallement (2018) ; Guillou et Mini (2019) .

- 26 – Deshayes (2020) montre la transformation numérique réussie de certains grands groupes français.

- 27 – Les secteurs intensifs en numérique sont définis à partir des critères suivants : part des investissements dans les TIC tangibles et intangibles, part des biens intermédiaires en TIC, le stock de robots pour 100 employés, part des employés spécialisés en TIC dans l’emploi total, part du chiffre d’affaires provenant du e-commerce.

- 28 – Plus un nombre important de consommateurs adoptent le même produit, plus la satisfaction retirée de la consommation de ce produit est grande.

Bibliographie

Avolta Partners (2019). Tech exit transaction multiples France 2019 Edition. French unicorns exits : a fantasy ? Disponible sur http://www.avoltapartners.com/wp-content/uploads/2019/11/Tech-Exit-Transaction-Multiples-France-2019-Edition-2.pdf.

Bignon, N. et Simon, M. (2018). Les entreprises en forte croissance-une hausse de 540 000 emplois salariés en trois ans. Insee première, novembre, 1718.

Bogliacino, F. et Pianta, M. (2016). The Pavitt Taxonomy, Revisited: Patterns of Innovation in Manufacturing and Services. Economia Politica : Journal of Analytical and Institutional Economics, 33 (2), 153-180.

Botazzi, G., Coad, A. Jacoby, N. et Secchi, A. (2011). Corporate Growth and Industrial Dynamics: Evidence from French Manufacturing. Applied Economics, 43(1), pp 103-11.

Bpifrance. (2019). Génération Deeptech. Disponible sur : https://www.slideshare.net/Bpifrance/generation-deeptech.

BVCA. (2018). Report on investment activity 2017. Disponible sur https://www.bvca.co.uk/Portals/0/Documents/Research/Industry%20Activity/BVCA-RIA-2017.pdf?ver=2018-07-05-190000-180×tamp=1530813602675.

Calvino, F., Criscuolo, C. et Menon, C. (2016). No Country for Young Firms?. Directorate for Science, Technology and Innovation Policy Note, juin, 29, Editions OCDE, Paris.

Calvino, F., Criscuolo, C., Marcolin, L. et Squicciarini, M. (2018). A Taxonomy of Digital Intensive Sectors. OECD Science, Technology and Innovation Working papers, 14, Éditions OCDE, Paris.

Calvino, F. et Criscuolo, C. (2019). Business Dynamics and Digitalisation. OECD Science, Technology and Innovation Policy papers, mars, 62, Editions OCDE, Paris.

Deloitte. (2019). Baromètre 2019 Les Corporate Venture Capitalists en France. Disponible sur https://www2.deloitte.com/content/dam/Deloitte/fr/Documents/services-financiers/publications/deloitte_barometre-cvc-2019.pdf.

Deshayes, C. (2020). Licorne ou phénix : le paradoxe de la start-up nation. La Gazette de la Société et des Techniques, Publication des Annales des Mines avec le concours du Conseil général de l’Economie, n°107.

Ekeland, M., Landier, A. et Tirole, J. (2016). Renforcer le capital-risque français. Les Notes du conseil d’analyse économique, juillet, 33.

France Invest. (2018a). Activité des acteurs français de capital-investissement en 2017, disponible sur https://www.franceinvest.eu/wp-content/uploads/Etudes/Activit%C3%A9/France-Invest-Etudes_Activite-2017.pdf.

France Invest. (2018b). Chiffres-clés 2018 – Capital-innovation français, disponible sur https://www.franceinvest.eu/wp-content/uploads/Etudes/M%C3%A9tier/Innovation/France-Invest-Etudes_Etudes-par-metier_Innovation_2017.pdf

France Invest. (2018c). Chiffres-clés 2018 – Capital-développement français, disponible sur https://www.franceinvest.eu/wp-content/uploads/Etudes/M%C3%A9tier/D%C3%A9veloppement/France-Invest-Etudes_Etudes-par-metier_Developpement_2017.pdf.

France Invest. (2018d). Chiffres-clés 2018 – Capital-transmission français, https://www.franceinvest.eu/wp-content/uploads/Etudes/M%C3%A9tier/Transmission/France-Invest-Etudes_Etudes-par-metier_Transmission_2017.pdf.

Gaffard, J-L. (2017). L’industrie française entre déclin et renouveau. OFCE Policy Brief, 13, mars.

Gallet, C. (2016). Fonder une start-up industrielle dès la fin de ses études ?. Le journal de l’école de Paris du management, Ressources technologiques et innovation, 117, 16-23.

Guillou, S., Mini, C. et Lallement, R. (2018). L’investissement des entreprises est-il efficace ? Les Notes de La Fabrique, 26.

Guillou, S. et Mini, C. (2019). À la recherche de l’immatériel : comprendre l’investissement de l’industrie française. Les Notes de La Fabrique, 31.

Longuet, G. (2019). Rapport sur la souveraineté numérique, fait au nom de la commission d’enquête du Sénat, n°7, Tome 1.

Nemessany, V. (2017). Grandes entreprises et start-up – quels facteurs-clés de succès pour des relations bénéfiques ?. Les cahiers Futuris, ANRT, février.

Parpaleix, L-A. (2019). Le capital-investissement peut-il soutenir durablement la croissance des entreprises ? Etudes, modèle te conditions d’un capital-régénération. Thèse de doctorat en Sciences de gestion, Mines ParisTech, soutenue le 13 mai 2019.

Weil, Thierry. (2016). L’imbrication croissante de l’industrie et des services. Les Synthèses de La Fabrique, juillet, 8.